Несознательные граждане мешают Центробанку отчитываться об успехах

Только Банк России порадовался дедолларизации российской экономики, как доля валютных депозитов начала расти с высокой скоростью

Бегут от доллара?

В начале текущего года руководители Центробанка с гордостью заявили о том, что наконец-то «лёд тронулся» — началась дедолларизация российской экономики (понимаемая в широком смысле как освобождение не только от доллара США, но и от иностранной валюты вообще). Основанием для таких реляций стали статистические данные за 2018 год, в том числе величина валютных депозитов российских граждан в банках. Действительно, за прошлый год объём этих депозитов сократился с 92,8 до 87,9 млрд долларов. Однако я не разделяю оптимизм Центробанка насчет того, что этот показатель свидетельствует о процессе эмансипации физических лиц от долларов США, евро и иной иностранной валюты.

Получается, наши граждане настолько иррациональны, что, руководствуясь исключительно чувством патриотизма, вкладывают свои сбережения в российский рубль, даже если он падает по отношению к другим валютам? А в прошлом году рубль падал. Если на 1 января 2018 года обменный курс был 57,60 рублей за 1 доллар США, то на 1 января 2019 года — уже 69,47 рублей. То есть обесценивание российского рубля по отношению к американской валюте за год составило 13%. Центробанк не раз заявлял о том, что готов возглавить процесс обучения населения «финансовой грамотности» — интересно, а исходя из представлений Банка России о «финансовой грамотности», уходить в падающую валюту грамотно и рационально? Нет, российские «иррациональные» граждане продолжали потихоньку отползать от неконкурентоспособного продукта Банка России — рубля. Просто этот процесс не всегда находит своё отражение в статистике Центробанка. Ведь она показывает далеко не всё.

Я уже писал, что некоторое снижение величины валютных депозитов в прошлом году лишь отражает процесс перетекания иностранной валюты из одних сосудов в другие — из российских организаций, именуемых банками, в стеклянные банки, которые, как известно, очень надёжно защищают бумажные денежные знаки от порчи и огня (особенно если их закопать в землю).

Такой процесс перетекания иностранной валюты из безналичной формы в наличную можно объяснить двумя основными причинами: во-первых, низкими (иногда символическими) процентными ставками по валютным депозитам; во-вторых, растущим недоверием к кредитным организациям, которые интенсивно «пропалываются» Центробанком (за прошлый год Центробанк отозвал 58 банковских лицензий против 51 лицензии в 2017 году).

Новый поворот

И вот статистика Банка России за первые два месяца текущего года несколько испортила настроение чиновников Центробанка, которые ещё в январе хвастались о начавшейся дедолларизации. Как выяснилось, в январе-феврале на валютные вклады пришли 4,3 млрд долларов, а их доля в общем объёме вкладов по итогам квартала выросла с 20,3% до 21,5%. Примечательно, что рублёвые вклады в первом квартале уменьшились не только в относительном, но и в абсолютном выражении. Кстати, аппетит к валюте резко усилился и у корпоративных клиентов банков. С учётом корпоративных счетов, доля валютных средств выросла с 25,0% в конце прошлого года до 28,9% на начало марта.

В чём дело? Прежде всего, тяга «непатриотичных» граждан и компаний России к долларам, евро и фунтам сохранилась, ещё и усилилась. Даже у домохозяек, далёких от премудростей «финансовой грамотности», нет никаких сомнений, что Центробанк будет и дальше играть против рубля в пользу иностранных валют. Но почему граждане стали уходить не только в наличную, но и безналичную иностранную валюту?

Список и ставки

Объяснений тут два. Во-первых, в прошлом году произошло перераспределение безналичной валюты в пользу нескольких банков, которые включены в список «системно значимых» (всего 11 организаций). Там риски утраты валютных депозитов почти нулевые. К этим банкам применима формула: «Слишком большие, чтобы умереть». Среди них особым спросом пользуются Сбербанк и «ФК Открытие». Там риски действительно нулевые, поскольку это «дочки» Центробанка.

Во-вторых, банки (как из списка «системно значимых», так и прочие) несколько повысили процентные ставки по валютным депозитам, что привело к перетоку валюты из «стеклянных банок» в обычные (не стеклянные) банки.

Из рубля любой ценой

«Несознательные» банки и их столь же «несознательные» клиенты портят отчётность финансового регулятора по борьбе с долларизацией. И финансовый регулятор продумывает ряд мер по исправлению ситуации. Об этом на конференции Национальной финансовой ассоциации 18 апреля сообщила первый зампред ЦБ РФ Ксения Юдаева.

Во-первых, могут быть ужесточены условия для банков, завлекающих клиентов с помощью высоких процентных ставок по валютным депозитам. Им Центробанк может поднять норму отчислений в Фонд страхования вкладов.

Во-вторых, финансовый регулятор может снова повысить ставку отчислений в Фонд обязательных резервов (ФОР) за валютные вклады, сообщила Юдаева: сейчас она составляет 7%, что, по мнению банков, и так является непосильным налогом на кредитные организации. Последний раз ЦБ поднимал её в августе прошлого года — на 1 процентный пункт.

Если эти меры будут реализованы, то они повысят расходы банков, что вынудит их, в свою очередь, понизить ставки по валютным депозитам. Впрочем, как отмечают некоторые эксперты, граждане страны готовы размещать валюту на депозитах даже под нулевой процент. Естественно, не в любых банках, а лишь в «системно значимых» типа Сбербанка, ВТБ, «ФК Открытие» или Райффайзенбанка. Ведь это будет всё равно выгоднее, чем арендовать банковскую ячейку, за которую надо платить.

Чтобы уничтожить тягу клиентов к валютным депозитам в нынешней ситуации, Центробанку надо добиваться, чтобы процентные ставки по валюте в коммерческих банках приобрели отрицательные значения. И хотя к этому ни Банк России, ни коммерческие банки морально и интеллектуально ещё не готовы, они внимательно изучают опыт европейских финансовых организаций, которые время от времени уходят в «отрицательную зону» по своим пассивным операциям.

Валютные депозиты в коммерческих банках не более чем следствие самой главной долларизации, которую Банк России не желает замечать в упор. Под главной долларизацией я имею в виду то, что активы самого Банка России состоят преимущественно из иностранной валюты. Откройте годовой отчёт Банка России и посмотрите на его баланс. Примерно 2/3 всех активов ЦБ РФ — иностранная валюта, которую финансовый регулятор продолжает усиленно накапливать. А российский рубль, эмитируемый Центробанком, — лишь иностранная валюта, перекрашенная в другие цвета и украшенная картинками из истории и архитектуры России. Это и есть первопричина долларизации (в широком смысле) всей российской экономики, это и есть постоянная игра финансового регулятора против российского рубля. Это и есть грубейшее попрание Конституции РФ, которая устанавливает, что главная функция ЦБ РФ — «защита и обеспечение устойчивости рубля» (статья 75).

* * *

То, как Банк России ведёт борьбу с долларизацией российской экономики, мне напоминает не то спектакль, не то цирковой трюк «надевание штанов через голову».

- Политика

С.С.Сулакшин Самое интересное

С.С.Сулакшин Самое интересноеПодпиши петицию: С.Сулакшин: «Президент Путин, дай России шанс развиваться, уйди в добровольную отставку!»

Степан Сулакшин создал(а) эту петицию, адресованную Путин, Народ России Устройство всех сфер жизни страны, политический режим в стране, его практики управления государством и результаты губительны для России и ее народа. За 20 лет путинизма все стало предельно ясно и безнадежно. Народ вымирает, падает рождаемость и растет смертность. Лучшая часть населения эмигрирует. Экономика деградирует в сырьевую…4 112 - Политика

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.Антироссийский проект путинизма: реконструкция, идеологические и фактические характеристики

Занимаемся мы в университете оппозиции не пропагандой, не агитацией (что только в какой-то мере так, но главная цель не в этом). Занимаемся мы тем, что убеждаем друг друга и помогаем понять, что слово «оппозиция» — слово ответственное и оно отличается от слов: «балаган», «развлекуха», «подставуха», «суррогат», самопиар и «политическая порнография». Мы делаем совершенно иную заявку и последовательно помогаем строить в стране настоящую политическую оппозицию. Правящий режим и правящая группировка в нашей стране, как известно, получила…827 - Экономика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм и кризис России

Россия вновь наступает на те же грабли. Годы назад, выдвинув математическую модель мирового финансового кризиса, наша научная политическая группировка предупреждала руководство страны, что оно создает модель экономики и государства несуверенного типа, уязвимые для внешнего агрессивного воздействия. Обстоятельный доклад на эту тему в феврале 2009 году — по кризису одов — был подготовлен для Совета Безопасности Российской Федерации, в котором тогда, совместно с его секретарем Николаем…1 073 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПОБЕДИТЬ МОЖЕТ ТОЛЬКО УМНАЯ ОППОЗИЦИЯ — Университет оппозиции. Выпуск №33

2 апреля в 20:00 мск очередной прямой эфир Университета оппозиции. Канал ютуб Центра Сулакшина. Присоединяйтесь. Политическая оппозиция обязана быть умной и просвещенной,только тогда возможна ее победа и оздоровление нашего Отечества! Тема выпуска: ПОБЕДИТЬ МОЖЕТ ТОЛЬКО УМНАЯ ОППОЗИЦИЯ Ведущий: Степан Степанович Сулакшин344 - Политика

Сулакшин С.С.

Сулакшин С.С.Вступай в борьбу за власть

Уважаемый соотечественник! Благодарим вас за возможную решимость присоединиться к организационно-политическому строительству объединения настоящей общенародной оппозиции Путину и путинизму в рамках организационной инфраструктуры Партии Нового Типа. Наш отличительный принцип состоит в том, что мы не только разоблачаем губительный характер путинизма, но дали профессиональную диагностику способов и причин деградации страны и народа. В ее основе научные методы, модели и методология. Мы не только критикуем путинизм, но мы делаем настоящее профессиональное, конкретное содержательное предложение — что и как…454 - Общество

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинРезультаты моделирования эпидемии коронавируса в России

Распространение коронавируса в мире в режиме пандемии пришло и в Россию. Очень важно своевременно осознать масштабы бедствия. В мире есть много работ по моделированию эпидемии коронавируса на основе официальной эмпирики, публикуемой в открытых СМИ. Например, работа «Coronavirus: Why You Must Act Now» даёт важные выводы, полученные путем моделирования, и на их основе практические рекомендации. Основные…893 - Политика

Русранд

РусрандРоссии нужна другая Конституция!

Конституция — это основной закон страны. Существуют Конституции двух типов — первый, к которому относится ельцинско-путинская Конституция, устанавливает право, порядок и институты государственности. В Конституции иного типа кроме права, порядка и институтов задаются основы жизнеустройства во всех сферах жизни. Задаются социальная, экономическая, политическая, гуманитарная модель страны. Новая Конституция команды Сулакшина — именно такого, второго типа. Каким в Конституции будет задано жизнеустройство, — такой жизнь в стране и будет. Если…61 - Общество

Канал «Центр Сулакшина»

Канал «Центр Сулакшина»Не быть идиотом

Разве участь быть идиотами — это и есть смысл жизни среднестатистического россиянина? Понимать, что нас заставили жить по совершенно немыслимым для нравственного общества правилам, но не делать ничего, чтобы их поменять. Ради детей и внуков. Ради того, чтобы у них перед глазами был положительный пример, человек, не променявший на ипотечную комнатушку своё Отечество и его…124

- Экономика

Валентин Катасонов

Валентин КатасоновРОССИЙСКОЕ ЗОЛОТО ВЗЯЛО КУРС НА ЛОНДОН

Наши прииски теперь активно работают на Великобританию Россия является второй по объемам добычи золота страной после Китая. Согласно данным Всемирного совета по золоту (ВСЗ), в 2019 году в пятёрку ведущих производителей этого драгоценного металла входили (тонн): 1) Китай — 383,2; 2) Россия — 329,5; 3) Австралия — 325,1; 4) США — 200,2; 5) Канада — 182,9. У нас не так много отраслей и производств, в которых мы имели бы в мире…23 - Экономика

Валентин Катасонов

Валентин КатасоновБЫСТРЫЙ ЗАКАТ ДОЛЛАРА ПРОЧАТ УЖЕ САМИ АМЕРИКАНСКИЕ БАНКИРЫ

Мир стоит на пороге новой золотой лихорадки В последние годы о закате или даже крахе американского доллара говорили почти все. За исключением тех, кто были главными бенефициарами мировой валютной системы, построенной на долларе. Т.е. американские банкиры. Более того, и они сами, и подконтрольные им СМИ и политики систематически проводили вербальные интервенции в пользу «зеленого». Доллар США действительно оказался очень живучим. Это, видимо, свойство любых…16 - Экономика

spydell

spydellУтрата импульса восстановления

Фото: Shutterstock Никакого V-образного восстановления не происходит. Крупнейшие страны мира застыли в процессе разблокировки экономики с середины июня и на начало августа практически отсутствует какой-либо прогресс. Среди крупных развитых стран наибольшую способность к восстановлению демонстрируют Германия, Франция, Италия и Япония, которые на июль 2020 фиксируют около 5-7% падения ВВП относительно 2019. Но это все равно…7.08.2020 8:35 26 - Экономика

Виталий Манкевич Павел Сибирцев

Виталий Манкевич Павел СибирцевКитай уходит в рост

Фото: Zuma/TASS Китай готовится продемонстрировать ещё одно фирменное чудо – восстановительный рост после масштабной мобилизации как ответ на коронавирусную ситуацию. Пока западный мир думает, как сочетать свободы с ограничениями и как доковылять до финиша очередных американских выборов века, китайцы занялись другим. Они переформатировали экономику, скупили упавшие в цене ресурсы по всему миру, закрыли лазейки для…7.08.2020 6:42 22 - Экономика

Анатолий Круглов

Анатолий КругловРоссийские власти определились с урезанием бюджета. Не повезло экономике, образованию и медицине

Российские власти определились с урезанием бюджета на оды. Правительство запускает масштабное сокращение расходов на фоне обвала нефтегазовых поступлений. Изначально проект федерального бюджета на 2021 год верстали исходя из более позитивной реальности: в него закладывали среднюю цену российской нефти Urals в $56 за баррель и средний курс доллара в $66,1 рубля. В действительности средняя цена…33 - Экономика

Валентин Катасонов

Валентин КатасоновЗОЛОТО КАК МИРОВЫЕ ДЕНЬГИ – ВАЖНЫЙ УРОК СОВЕТСКОЙ ИСТОРИИ

Мы выиграли войну, не используя золото, наращивая добычу драгоценного металла и накапливая государственный золотой запас Недавно рассекречен ещё один документ советского времени – «Внешняя торговля Союза ССР за период с 22 июня 1941 г. по 31 декабря 1945 г. Статистический справочник по данным оперативного учета». Справочник подготовлен Министерством внешней торговли СССР и датирован 1946 годом. Благодаря этому документу…20 - Экономика

kapital-rus.ru

kapital-rus.ruНазван самый ходовой товар в России. Вы никогда не догадаетесь

Как известно, в советские времена люди ходили за продуктами с авоськами; в современной России люди перешли на пакеты, но покупать их чаще всего приходится в магазине на кассе. Исследование показало – ни один другой товар в январе-июле 2020 года россияне не приобретали так же часто, как пакеты. В них граждане складывали, как правило, «колониальные товары»…49 - Экономика

Канал «Центр Сулакшина»

Канал «Центр Сулакшина»Как «запустить» экономику? #Сулакшин #ВопросОтвет

Как будем реанимировать экономику после путинизма? Отвечает проф. С.С.Сулакшин Фрагмент передачи #ПрограммаСулакшина Вопросы и ответы16 - Экономика

Сергей Шелин

Сергей ШелинДве причины падения рубля — неизбежная и рукотворная

Резервы в России дороже людей: российская валюта обвалится тем сильнее, чем упорнее власти будут перекладывать на народ убытки от дешевизны нефти и от пандемии. В начале года доллар стоил 61,9 руб., а евро — 69,4 руб. То есть в 1,19 и в 1,26 раза меньше, чем сейчас. Скажем прямо, видали мы и несколько девальваций помощнее. Но многих напрягает, что в последние дни удешевление рубля сильно ускорилось. К тому же приближается август — традиционный у нас месяц различных бедствий, включая…29 - Экономика

Александр Лежава

Александр ЛежаваКосвенные улики, демаскирующие признаки

Фото отсюда На прошлой неделе мы затронули тему возможной деноминации американской валюты (https://www.youtube.com/watch?v=_lkHOwWiuQI или https://alexandrlezhava.livejournal.com/537894.html). Затем бегло коснулись такого необычного факта как требование Монетного двора США к своим первичным дилерам предоставлять ему 10- и 90-дневные прогнозы по объемам спроса на монеты из драгоценных металлов (https://alexandrlezhava.livejournal.com/538729.html). Такого раньше никогда не было, и подобное решение естественным образом заставило посмотреть…28 - Экономика

Михаил Кунцев

Михаил КунцевЛибералы доигрались в рынок!

Фото отсюда Экономика стран зоны евро по итогам апреля—июня зафиксировала рекордный спад — ВВП валютного блока сократился к аналогичному периоду прошлого года на 15%, в целом по Евросоюзу — на 14,4%. Сильнее всего пострадала Испания — это единственная страна, где в годовом выражении экономика потеряла более чем пятую часть. Валовой внутренний продукт США во втором…29 - Экономика

kapital-rus.ru

kapital-rus.ruДенег на космос нет. Власти режут финансирование «Роскосмоса»

Правительство сокращает расходы федерального бюджета на 10% в связи с экономическим кризисом и падением цен на нефть. Среди первых «жертв» секвестра бюджета рассматривается «Роскосмос». На гражданскую космонавтику и оборонные ракетные программы, за которые отвечает корпорация, Минфин предлагает потратить на 60 млрд руб. меньше в ближайшие три года. Из-за этого, в частности, придется отложить строительство второй…4.08.2020 9:40 27 - Экономика

Сергей Шелин

Сергей ШелинТрехслойный план спасения путиномики: народ снова за бортом

Руководство страны продолжит жертвовать рядовыми людьми, сберегая резервы. Мероприятия властей разделились на долгосрочно-утопические, среднесрочно-риторические и краткосрочно-практические. Принесенная пандемией экономическая реальность стала бытом. Понятно, что наше начальство, переборов растерянность, старается в ней устроиться поудобнее. И вот на уходящей неделе мы убедились, что обновление хозяйственных подходов закончено. Вожди сформулировали трехслойную экономическую политику, охватывающую решительно все — от текущих решений и до посулов, обращенных к будущим поколениям. В кратком изложении это выглядит…40 - Экономика

Русранд

РусрандВозврата НДС три года ждут?

В предпринимательской среде придумали свою, иронично-печальную, расшифровку аббревиатуры НДС: «Навигатор Долгих Санкций». А это значит — проблема действительно масштабная. Предприниматели жалуются на массовые задержки в возмещении налогов со стороны государства. Государство помогает малому бизнесу только на словах, а на деле — волком на него смотрит. Такой вывод делают предприниматели, столкнувшиеся в период кризиса с массовыми задержками в возврате НДС. По рассказам участников рынка, налоговики изыскивают любые возможности, чтобы не выплачивать положенное вовремя —…16 - Экономика

Сергей Аксенов

Сергей Аксенов«Норникель» позеленеет, чтобы избежать национализации

Фото: Денис Кожевников / ТАСС Многомиллиардный штраф за разлив дизельного топлива заставил руководство «Норильского никеля» сменить подходы к производству. Теперь зарплата менеджеров будет зависеть от соответствия их работы экологическим KPI. Потанин возложил на себя личную ответственность за охрану природы. Возможно, из опасения потерять компанию. После аварии в обществе раздавались призывы национализировать предприятие. В Кремле идти на столь радикальные…51 - Экономика

kapital-rus.ru

kapital-rus.ruРоссии больше не дают в долг

В 2020 году правительству России придется ответить на вопрос, где достать от 4 до 5 трлн руб., которые не поступят в федеральный бюджет из-за падения нефтяных цен и кризиса в экономике. За последние три месяца Минфин нашел два решения проблемы: секвестр бюджета на 10% и увеличение госдолга, составляющего всего 20% ВВП. До недавнего времени Минфину…66 - Экономика

Павел Пряников

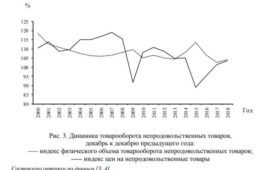

Павел ПряниковСегодня средний россиян ест меньше еды чем в начале 2000-х

Интересно, что физический объём продаж продовольственных товаров (грубо говоря, измеренный в тоннах) в последние 20 лет в России сокращался. Сегодня средний россиян ест меньше еды (по весу), чем в начале 2000-х. При этом потребление ряда важных продуктов – молочных и рыбы – сокращалось в наибольшей мере. Причиной этому – опережающий рост цен на эти продукты….50 - Экономика

Александр Лежава

Александр ЛежаваО деноминациях

Фото отсюда Иногда смотреть новости по российскому телевидению бывает даже забавно. К подобным эпизодам 13.07.2020 можно было отнести ответ руководителя Банка России на вопрос главы Совета Федерации во время заседания этого уважаемого органа. Диалог звучал примерно следующим образом. Глава Совета Федерации: «Так скажите, будет деноминация или нет?» Руководитель Банка России (после некоторой затянувшейся паузы): «Нет,…62 - Экономика

Валентин Катасонов

Валентин КатасоновГРЕХОПАДЕНИЕ ЕВРОПЫ

Укрепляя наднациональную надстройку, Брюссель покушается на остатки суверенитета европейских государств Тема долгов стран-членов ЕС стала актуальной в последнее десятилетие. Заговорили о европейском долговом кризисе, охватившем в 2010 году периферийные страны Евросоюза (Греция, Ирландия), затем распространившемся на другие страны, в первую очередь страны еврозоны. Причиной кризиса явилась ситуация дефолта Греции на рынке государственных облигаций осенью 2009…34 - Экономика

spydell

spydellВоздействие экономической блокады на мировую экономику

В ближайшие две недели должны выйти предварительные данные по ВВП за 2 квартал для стран, формирующих не менее 80% мировой экономики. Статистика будет ужасающей, но какая цена COVID-ограничений в контексте экономической динамики за последние 15 лет? По большинству стран экономическая блокада может стоить буквально десятки процентов ВВП в период ограничений. Но даже 10% это существенная…39 - Экономика

Валентин Катасонов

Валентин КатасоновСПАСЕТ ЛИ ЗОЛОТО РОССИЙСКИЙ ЭКСПОРТ

Фото отсюда Согласно данным Банка России и Федеральной таможенной службы (ФТС), положительное сальдо торгового баланса страны стремительно сокращается. Если в первом квартале 2020 года оно составило плюс 31,9 млрд долл., то во втором — обвалилось более чем в два раза, до плюс 14,3 млрд долл. Суммарное положительное сальдо за январь — июнь 2020 года составило…27 - Экономика

Валентин Катасонов

Валентин КатасоновО ПАРАЗИТИРУЮЩЕЙ АМЕРИКЕ

Фото отсюда Без притока иностранного капитала США существовать не смогут Одним из показателей нарастающего паразитизма США является международная инвестиционная позиция (МИП) страны. Это соотношение накопленных инвестиций данной страны за рубежом к накопленным иностранным инвестициям в экономике этой же страны. Разница между первым и вторым называется чистой МИП. Экспорт капитала в конце XIX века стал отличительной…36 - Экономика

Канал «Центр Сулакшина»

Канал «Центр Сулакшина»ГОСТЫ вернутся? #Сулакшин #ВопросОтвет

Какие решения в новой России будут введены для контроля за качеством дорог? Вообще контроля качества? Отвечает проф. С.С.Сулакшин Фрагмент передачи #ПрограммаСулакшина Вопросы и ответы https://www.youtube.com/playlist?list… #ПрограммаСулакшина #СпастиРоссию #ПереустроитьРоссию #НравственноеГосударство #СулакшинПрав15 - Экономика

Русранд

РусрандСтавка на восток не сыграла: Китаю оказался не нужен российский газ

Попытка развернуть экспортные поставки российского газа из Европы в Азию с треском провалилась: газопровод «Сила Сибири», в строительство которого «Газпром» вложил более 1,1 триллиона рублей, работает только на 60%. В мае этого года «Газпром» поставил в Китай около 281 миллиона кубометров топлива, что на 12% меньше, чем в декабре—январе этого года, когда газопровод ввели в эксплуатацию. С начала года Китай закупил только 1,27 миллиарда кубов российского газа. С апреля,…51 - Экономика

kapital-rus.ru

kapital-rus.ruЗарплаты и пенсии в СССР были больше, чем сегодня в России

В России Путина доходы россиян имеют одну тенденцию – падать. За последние три месяца они обрушились на 8%, до уровня 2000-х. При этом пропаганда часто использует тезис о том, что так, как при Путине, россияне никогда не жили в своей истории. Это утверждение категорически не соответствует действительности – в Советском Союзе реальные зарплаты, пенсии и…28.07.2020 9:58 60 - Экономика

Буркина Фасо

Буркина ФасоЭкономика России за 1 полугодие 2020 года

Карикатура Ёлкина Если слушать заявления официальных руководящих лиц РФ, то они источают оптимизм, а если проблемы и есть, то из их уст тут же следует отсылка на еще большие трудности, например, в США. То есть все происходит согласно библейскому выражению, когда видят соломинку в чужом глазу, в своем глазу не замечая сучковатого бревна. Меж тем,…40 - Экономика

Надежда Октябрьская СНЖ

Надежда Октябрьская СНЖПри чём тут Путин?

Фото: Aleksey Bazhutin Кажется, Путину и Медведеву нет равных в искусстве самовосхваления, когда речь заходит о результатах их деятельности на высших руководящих должностях: «Сегодня мы собираем такие урожаи, что смогли войти в тройку государств-лидеров по поставкам зерновых на мировой рынок. Заметно вырос уровень продовольственной безопасности. Россия действительно может сама себя прокормить, обходясь без импортных поставок продуктов питания. При этом рентабельность…78 - Экономика

Сергей Шелин

Сергей ШелинТРЕХСЛОЙНЫЙ ПЛАН СПАСЕНИЯ ПУТИНОМИКИ: НАРОД СНОВА ЗА БОРТОМ

Хозяйственные мероприятия властей разделились на долгосрочно-утопические, среднесрочно-риторические и краткосрочно-практические. Принесенная пандемией экономическая реальность стала бытом. Понятно, что наше начальство, переборов растерянность, старается в ней устроиться поудобнее. И вот на уходящей неделе мы убедились, что обновление хозяйственных подходов закончено. Вожди сформулировали трехслойную экономическую политику, охватывающую решительно все — от текущих решений и до посулов, обращенных к будущим…52 - Экономика

Буркина Фасо

Буркина ФасоРосстат: зарплата выросла до 51 тысячи рублей, но доходы упали на 8%

Карикатура Ёлкина Статведомство РФ продолжает изумлять тех, кто давно наблюдает за его фокусами. Что не удивительно в стране, где статистика стала продажной девкой капитализма, как сто лет назад говорили классики про историю. Что же на этот раз учудил Росстат? Во-первых, он своем последнем отчете о социально-экономическом положении в стране сообщил «благую весть» о том, что средняя заработная…52 - Экономика

Анна Шахова

Анна ШаховаВ России решили избавиться от сотен госкомпаний

Министерство финансов опубликовало план деятельности на оды, согласно которому чиновники решили избавиться от сотен компаний с госучастием. К 2025 году их количество должно сократиться примерно на треть. В 2020 году в России насчитывается 1465 госкомпаний. В 2021-м их количество должно снизиться до 1319 штук, в 2022-м — до 1187, а в 2023-м — до 1068 организаций….91

- Экономика

Валентин Катасонов

Валентин КатасоновРОССИЙСКОЕ ЗОЛОТО ВЗЯЛО КУРС НА ЛОНДОН

Наши прииски теперь активно работают на Великобританию Россия является второй по объемам добычи золота страной после Китая. Согласно данным Всемирного совета по золоту (ВСЗ), в 2019 году в пятёрку ведущих производителей этого драгоценного металла входили (тонн): 1) Китай — 383,2; 2) Россия — 329,5; 3) Австралия — 325,1; 4) США — 200,2; 5) Канада — 182,9. У нас не так много отраслей и производств, в которых мы имели бы в мире…23 - Экономика

Валентин Катасонов

Валентин КатасоновБЫСТРЫЙ ЗАКАТ ДОЛЛАРА ПРОЧАТ УЖЕ САМИ АМЕРИКАНСКИЕ БАНКИРЫ

Мир стоит на пороге новой золотой лихорадки В последние годы о закате или даже крахе американского доллара говорили почти все. За исключением тех, кто были главными бенефициарами мировой валютной системы, построенной на долларе. Т.е. американские банкиры. Более того, и они сами, и подконтрольные им СМИ и политики систематически проводили вербальные интервенции в пользу «зеленого». Доллар США действительно оказался очень живучим. Это, видимо, свойство любых…16 - Экономика

Валентин Катасонов

Валентин КатасоновЗОЛОТО КАК МИРОВЫЕ ДЕНЬГИ – ВАЖНЫЙ УРОК СОВЕТСКОЙ ИСТОРИИ

Мы выиграли войну, не используя золото, наращивая добычу драгоценного металла и накапливая государственный золотой запас Недавно рассекречен ещё один документ советского времени – «Внешняя торговля Союза ССР за период с 22 июня 1941 г. по 31 декабря 1945 г. Статистический справочник по данным оперативного учета». Справочник подготовлен Министерством внешней торговли СССР и датирован 1946 годом. Благодаря этому документу…20 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновУОЛЛ-СТРИТ ПОДАЁТ СИГНАЛ SOS – ДОЛЛАРУ ОСТАЛОСЬ ЦАРСТВОВАТЬ НЕДОЛГО

Стивен Роуч: «В 2021 году грядет крах доллара» О закате или даже крахе доллара США говорят давно. Почти все такие пророчества делались экономистами, финансистами и политиками других стран. Руководители Федеральной резервной системы США – американского Центробанка, выпускающего доллары, воспринимали это как попытки недругов Америки выдать желаемое за действительное. Вера в доллар в самой Америке была…27 - Экономика

Валентин Катасонов

Валентин КатасоновГРЕХОПАДЕНИЕ ЕВРОПЫ

Укрепляя наднациональную надстройку, Брюссель покушается на остатки суверенитета европейских государств Тема долгов стран-членов ЕС стала актуальной в последнее десятилетие. Заговорили о европейском долговом кризисе, охватившем в 2010 году периферийные страны Евросоюза (Греция, Ирландия), затем распространившемся на другие страны, в первую очередь страны еврозоны. Причиной кризиса явилась ситуация дефолта Греции на рынке государственных облигаций осенью 2009…34 - Экономика

Валентин Катасонов

Валентин КатасоновСПАСЕТ ЛИ ЗОЛОТО РОССИЙСКИЙ ЭКСПОРТ

Фото отсюда Согласно данным Банка России и Федеральной таможенной службы (ФТС), положительное сальдо торгового баланса страны стремительно сокращается. Если в первом квартале 2020 года оно составило плюс 31,9 млрд долл., то во втором — обвалилось более чем в два раза, до плюс 14,3 млрд долл. Суммарное положительное сальдо за январь — июнь 2020 года составило…27 - Экономика

Валентин Катасонов

Валентин КатасоновО ПАРАЗИТИРУЮЩЕЙ АМЕРИКЕ

Фото отсюда Без притока иностранного капитала США существовать не смогут Одним из показателей нарастающего паразитизма США является международная инвестиционная позиция (МИП) страны. Это соотношение накопленных инвестиций данной страны за рубежом к накопленным иностранным инвестициям в экономике этой же страны. Разница между первым и вторым называется чистой МИП. Экспорт капитала в конце XIX века стал отличительной…36 - Экономика

Валентин Катасонов

Валентин КатасоновLIBRA – ПОПЫТКА FACEBOOK СТАТЬ ВО ГЛАВЕ МИРА ЦИФРОВЫХ ДЕНЕГ

Марк Цукерберг – фигура, за которой стоят акционеры ФРС США Уже более десяти лет в мире идут дискуссии о цифровых деньгах. Пожалуй, начало им дала криптовалюта биткойн, первый выпуск которой состоялся 3 января 2009 года. За эти годы появлялись и погибали тысячи криптовалют. Был, конечно, неубиваемый остаток одной-двух сотен криптовалют – Bitcoin, Ethereum, Litecoin, Ripple и др….35 - Экономика

Валентин Катасонов

Валентин КатасоновТУЧНЫЕ ГОДЫ ЗАКОНЧИЛИСЬ И УЖЕ НЕ ВЕРНУТСЯ

Валютная выручка от российского экспорта углеводородов стремительно падает Банк России и Федеральная Таможенная Служба РФ опубликовали данные о внешней торговле страны за первое полугодие 2020 года. Картина вырисовывается неутешительная, можно сказать, катастрофическая. На протяжении всех лет существования Российской Федерации ее торговый баланс всегда характеризовался значительным превышением экспорта над импортом, т.е. большим положительным сальдо. В истекшем десятилетии, как правило, превышение экспорта над импортом…62 - Экономика

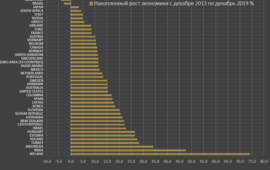

Валентин Катасонов Елена Рычкова

Валентин Катасонов Елена РычковаВот бы нам такой «застой»? В чем лукавит Кудрин

Фото: duma.gov.ru Вот бы нам такой «застой»? В чем лукавит Кудрин Экономика России оказалась в состоянии застоя, который нельзя преодолеть без структурных реформ, заявил глава Счетной палаты Алексей Кудрин на лекции перед выпускниками Российской экономической школы. Кудрин сказал, что начиная с 90-х годов XX века экономика России выросла всего на 30% и по мировым меркам…49 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновВ США ГОТОВИТСЯ ГРАНДИОЗНАЯ КОНФИСКАЦИОННАЯ ДЕНЕЖНАЯ РЕФОРМА

фото отсюда Мировую гегемонию доллара будут спасать с помощью цифровых денег Против наличных денег давно ведётся целенаправленная борьба. Ведут её крупнейшие банкиры, хорошо чувствующие тенденции мирового развития. Эти тенденции полтора века назад определил в «Капитале» Карл Маркс, назвав их законом тенденции снижения нормы прибыли. Время показало, что закон, открытый Марксом, действует. Карл Маркс Печатные станки ведущих…64 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновГРЯДУЩАЯ СМЕРТЬ БАНКОВ

Выживут только центральные банки В конце прошлого года известная международная консалтинговая компания McKinsey выпустила очередной ежегодный обзор банковского мира за 2019 год под броским заголовком: «The last pit stop? Time for bold late-cycle moves» (Последняя остановка? Время для смелых окончательных действий). Оценки и прогнозы этого документа – жёсткие, шокирующие. За десять лет после мирового финансового кризиса наблюдалось неуклонное ослабление банков во всём мире:…43 - Экономика

Валентин Катасонов

Валентин КатасоновЗЕЛЕНЫЙ СВЕТ «КРЫСАМ» С КОРАБЛЯ ПОД НАЗВАНИЕМ «РОССИЯ»

О том, как по Конституции РФ все равны, но некоторые более равны Не успела осесть пыль после странного голосования по поправкам к Конституции РФ, как власть нас огорошила очередной порцией «новаций», грубо нарушающих Основной закон страны. Речь идет о нарушении статьи 57, которая, кстати, не претерпела никаких изменений. Она гласит: «Каждый обязан платить законно установленные налоги и сборы». Под словом «каждый» имеются…67 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновПОДСКАЗКА ИЗ АНТИУТОПИИ «1984»

Фото: Валерий Шарифулин/ТАСС Почему доходы народа не могут быть выше прожиточного минимума О романе Джорджа Оруэлла «1984» за 72 года с момента его выхода (1948 г.) уже написано много. И о тоталитарном строе государства (называемого в романе «Океанией»), и о Старшем Брате, и о той слежке, которую осуществляет тоталитарное государство за своими гражданами, и об идеологической обработке населения с помощью «новояза», и о царящем в обществе «двоемыслии», и о тех войнах, которые ведет Океания с другими государствами…73 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновГЛОБАЛЬНЫЙ РАЗВОРОТ ОТ «ДИВНОГО НОВОГО МИРА» К ТОТАЛИТАРНОМУ ОБЩЕСТВУ «1984»

фото отсюда Две модели «идеального» общества будущего Уже три-четыре года в мире наблюдается достаточно резкий разворот. Многие связывают его с приходом в Белый дом президента США Дональда Трампа, подвергшего радикальной ревизии многие догматы американской и мировой политики. Разворот стал ещё более ощутимым в связи с пандемией коронавируса, стартовавшей в начале 2020 года. Тот курс, по…43 - Экономика

Валентин Катасонов

Валентин КатасоновВАЛЕНТИН КАТАСОНОВ. ЗОЛОТО НА ВЫНОС

фото отсюда Вхождение мира в XXI век сулило золоту большое будущее. Первое десятилетие нового века демонстрировало бурный рост цен на желтый металл. Если в 2000 году средняя цена равнялась 279,1 долл. за тройскую унцию, то в 2010 году она была уже 1224,5 долл. Рост в 4,4 раза! А следующее десятилетие можно охарактеризовать словами «шаг вперед…50 - Экономика

Валентин Катасонов

Валентин КатасоновНАД ЕВРОПОЙ МОЖЕТ ПРОЛИТЬСЯ НЕБОЛЬШОЙ ДОЖДИК ВЕРТОЛЁТНЫХ ДЕНЕГ

Возражений по этому поводу больше, чем вопросов Денежные власти ведущих стран «золотого миллиарда» негласно включились в азартную игру: кто в условиях вирусно-экономического кризиса больше вбросит денег в экономику? В США в конце марта был принят закон, предусматривающий выделение из бюджета 2,2 трлн. долл. для поддержания американской экономики и единовременной раздачи кэша гражданам. До конца текущего финансового года ожидаются…46 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновСША ПЫТАЮТСЯ ДИКТОВАТЬ МИРУ, ЧТО СЧИТАТЬ ФАЛЬШИВЫМИ ДЕНЬГАМИ

фото отсюда О конфискации продукции российского «Гознака» В конце мая большой резонанс в СМИ произвела история с конфискацией властями Мальты груза, который направлялся из России в Ливию. Речь идёт о партии банкнот, которые были напечатаны на российском предприятии «Гознак» по заказу Центробанка Ливии. В пересчёте эта партия ливийских динаров эквивалентна сумме 1,1 миллиарда долларов США….71 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновЦЕНТРОБАНК И МИНФИН ПОШЛИ НА СБЛИЖЕНИЕ?

фото отсюда В России, как и в любой другой стране, денежные власти представлены двумя традиционными институтами — Минфином (казначейством) и Центробанком. На протяжении всей истории России Минфин и ЦБ жили достаточно автономно. Впрочем, ничего удивительного в этом нет. Ведь статья 75 Конституции РФ, принятой еще в 1993 году, гласит: «Защита и обеспечение устойчивости рубля —…56 - Экономика

Валентин Катасонов

Валентин КатасоновХозяева денег готовятся скупить всю Америку

«Страшное знамение для капиталистического благосостояния» ФРС США и американское казначейство начали беспрецедентную в истории Америки накачку экономики деньгами. Они объявили, что для борьбы с вирусно-экономическим кризисом выделено около 6 триллионов долларов, которые должны быть использованы в короткие сроки. Если этой массы денег не хватит, до конца года могут последовать новые денежные вбросы. Из этих 6…92 - Экономика

Валентин Катасонов

Валентин КатасоновЖизнь взаймы

фото отсюда Государство решило спасать ростовщиков? Во все времена и у всех народов ростовщичество считалось делом неприглядным. Были даже времена, когда за него приговаривали к смертной казни. Уж, по крайней мере, для тех, кто занимался дачей денег в рост, устанавливался предельный уровень процента. Но времена меняются… Одно из ранних подобных ограничений – «Законы XII таблиц», принятые…81 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновПоживём — увидим. «СПЯЩИЙ ПРОРОК»: ДОНАЛЬД ТРАМП – ПОСЛЕДНИЙ ПРЕЗИДЕНТ АМЕРИКИ?

В этом году в ноябре должны состояться очередные выборы президента США. Обычно в это время (апрель) предвыборная гонка кандидатов на высший пост в государстве становится топовой темой американских СМИ. В этом году ее затмила тема вирусно-экономического кризиса. Как-то мельком СМИ в прошлом месяце сообщили, что ныне действующий президент США Дональд Трамп по итогам праймериз во…58 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновНЕ ПОРА ЛИ РАСПЕЧАТАТЬ «КУБЫШКУ»?

У России есть гигантские ресурсы для борьбы с кризисом На протяжении последнего месяца ведутся непрерывные разговоры на тему экономического кризиса, спровоцированного «пандемией коронавируса». «Вирусная» истерия запустила механизм разрушения российской экономики и, если процесс не остановить, то страну может ждать самая настоящая катастрофа. Пострадавшими окажутся десятки миллионов граждан, потерявших работу и, соответственно, источники существования. Однако еще…41 - Экономика

Валентин Катасонов

Валентин КатасоновНЕФТЯНАЯ «СДЕЛКА ВЕКА»: РОССИИ НАДО ГРОМКО ХЛОПНУТЬ ДВЕРЬЮ

Вашингтон и Эр-Рияд согласованно действуют против Москвы Как мы уже сообщали, 9 апреля в режиме видеоконференции были проведены переговоры стран-членов ОПЕК+. Всего было 23 участника. Главные из них — Саудовская Аравия и Российская Федерация. Ближе к ночи указанного дня переговоры были в основном завершены. Участники встречи заявили о том, что договоренность достигнута. Окончательное подтверждение сделки было ими сделано 12 апреля. Напомню предысторию сделки. С 1 января 2017…46 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновЦИФРЫ И ФАКТЫ: ПУТИН ЕЩЕ НЕ ЗНАЕТ, В КАКОЙ ДЫРЕ РОССИЯ ОКАЗАЛАСЬ

Страна в 2020 году побьет все рекорды экономического спада Вирусно-экономический кризис продолжает набирать обороты. Как в мире, так и в России. Еще в марте многие эксперты выражали надежду, что мировая экономика может избежать рецессии (т.е. падения). Так, в начале текущего года известное рейтинговое агентство Fitch давало оптимистическую оценку на 2020 год: прирост мирового ВВП составит 2,5%. В марте, когда уже фактор коронавируса…89 - Экономика

Валентин Катасонов

Валентин КатасоновКРАХ «ЭКОНОМИКИ ТРУБЫ»: КРЕМЛЬ СДЕЛАЛ ВИД, ЧТО НЕ ЗАМЕТИЛ СВОЕГО ГЛАВНОГО ПРОВАЛА

О конце «золотого века» в отражении квартального платежного баланса РФ Банк России разместил на своем сайте данные по платежному балансу Российской Федерации по итогам первого квартала текущего года. Картинка существенно отличается от той, которая была год назад (платежный баланс за первый квартал 2019 года). Особенно бросается в глаза та часть платежного баланса, которая относится к операциям по внешней торговле товарами. Импорт товаров в 1 квартале 2020…60 - Экономика

Валентин Катасонов

Валентин КатасоновВАЛЕНТИН КАТАСОНОВ. ОПЕК+ – ЭТО НЕ СДЕЛКА ВЕКА

Эффект от достигнутого соглашения будет временным Как известно, в конце 2016 года Россия заключила соглашение с государственным нефтяным картелем ОПЕК, которое начало действовать с 1 января 2017 года. С тех пор это соглашение, получившее название «ОПЕК+», периодически продлевалось. Целью ОПЕК+ было поддерживать на приемлемом уровне цены на нефть за счёт сдерживания добычи и экспорта. При…45 - Экономика

Валентин Катасонов

Валентин КатасоновВИРУСНО-ЭКОНОМИЧЕСКИЙ КРИЗИС – ЧТО ТВОРИТСЯ В МИРЕ ЗОЛОТА?

В наиболее выигрышном положении сегодня центробанки тех стран, где развита золотодобыча Влияние мирового вирусно-экономического кризиса на разные отрасли экономики и разные рынки неодинаково. Рухнули цены на нефть (в начале апреля – до минимального уровня, зафиксированного 21 год назад), прекратились международные авиаперевозки, полностью парализован международный и даже внутренний туризм. И чуть ли не единственным рынком, демонстрирующим…58 - Альтернативное мнение

Валентин Катасонов

Валентин КатасоновО ПРОДУКТОВЫХ КАРТОЧКАХ В БОГАТОЙ АМЕРИКЕ

Опыт, который может быть востребован сегодня Вирусно-экономический кризис захватил большую часть мира. Эксперты прогнозируют рост банкротств и нарастание безработицы. Не обошёл кризис и Россию. Согласно только что опубликованным оценкам Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), из-за карантинных мер, введённых в крупных городах, и массовой остановки бизнеса 15,5 миллиона россиян лишатся работы временно или навсегда….40 - Общество

Валентин Катасонов

Валентин КатасоновПРАВИТЕЛЬСТВО МИШУСТИНА: ДЕНЕГ НЕТ, НО ВЫ ОТДЫХАЙТЕ

Фото: Артем Геодакян/ТАСС Российская власть в условиях вирусно-экономического кризиса немного изменила призыв экс-премьера Медведева Кто не знает ставшей крылатой фразы уже бывшего премьер-министра Дмитрия Медведева: «Денег нет, но вы держитесь»? Напомню, что эти слова председатель правительства России Д.А. Медведев произнес в мае 2016 года во время визита в Крым в ответ на жалобу пенсионерки о маленьком размере пенсии. Сегодня во главе правительства Михаил Мишустин. Но крылатая фраза, родившаяся…77

Лента новостей

- 1,89 тыс. тонн запрещенной к ввозу продукции уничтожено Россельхознадзором за 7 месяцев 2020 года

- Ученый предрек, что осенью болеть COVID-19 начнут «сидевшие в бункере»

- В России на 200% выросло количество нераскрытых дел за дачу взятки

- На Украине предложили атаковать Москву ядерным мусором: «Отправить всю Россию в Средние века»

- Число нераскрытых дел за дачу взятки в России выросло в три раза

- Иосиф Пригожин: невозможно ж прожить на 50 тысяч! Мне меньше 1,5 миллионов просто невозможно

- Новости экономики. 07.08.2020

- Участники «Нового величия» получили от 6 до 7 лет лишения свободы

- Сброшенные в тундру отходы «Норникеля» превысили допустимую концентрацию вредных веществ в 50 раз

- Горящая селитра и тысячи пострадавших: что случилось в Бейруте