Новости экономики. 15.04.2021

Фото: Вася Ложкин

Российские банки начали повышать ставки по кредитам

Российские банки начали повышать ставки по кредитам физическим лицам на фоне ускорения инфляции и начала цикла ужесточения денежно-кредитной политики ЦБ.

Первыми поднимают стоимость денег государственные банки, показал мониторинг маркетингового агентства Marcs.

Банк «Открытие» повысил минимальные ставки по кредиту наличными без страхования на 3 п. п., до 14,9% для зарплатных клиентов и 16,9% по кредиту наличными для неклиентов.

Россельхозбанк увеличил ставки по рефинансированию потребкредитов для неклиентов на 3,5-3,7 п. п., до 11-12,7% годовых. Для зарплатных клиентов ставки выросли на 3-3,7 п. п., до 9,5-11,7%.

В пресс-службе «Открытия» ТАСС сообщили, что «были проведены точечные корректировки условий по отдельным видам беззалоговых кредитов». При этом базовые ставки банка по кредитам наличными не изменились.

Руководитель блока развития розничного бизнеса и дистанционного обслуживания Россельхозбанка Юлия Деменюк рассказала, что помимо повышения кредитных ставок банк также повысил ставки по ряду вкладов в рублях, в том числе пенсионным.

Повышение ключевой ставки Банком России, которое началось в марте и с большой вероятностью продолжится в апреле, приведет к повышению рыночных ставок займам гражданам — от ипотеки до автокредитов, сказал РБК представитель Росбанка.

Причем в первую очередь изменение денежной политики отразится именно на кредитных ставках «ввиду желания банков повысить уровень процентной маржи», считает директор группы рейтингов финансовых институтов АКРА Ирина Носова.

«По депозитам реакция будет менее оперативной, а коррекция — менее заметной», — считает она.

ЦБ РФ, напомним, впервые с 2018 года повысил ключевую ставку на мартовском заседании — с 4,25% до 4,5% годовых. В апреле регулятор рассмотрит в том числе и шаг вверх сразу на 0,5 процентного пункта, сообщил в интервью Reuters на прошлой неделе директор департамента ДКП Кирилл Тремасов.

Торопиться ЦБ заставляет ускорение инфляции, которая в марте вышла на новый 5-летний максимум — 5,8%. При этом к росту на продукты (7,7%) добавилось ускорение в сегменте непродовольственных товаров (с 5,7% до 5,9%) и услуг (с 2,9% до 3,2%).

«В сочетании с недавним резким ослаблением курса рубля это повышает вероятность более агрессивных действий ЦБ на заседании 23 апреля», — говорит главный экономист Альфа-банка Наталия Орлова.

К концу года ЦБ может поднять ставку до 5,5-6% годовых, сообщили Bloomberg источники, знакомые с планами регулятора.

***

Акции «Газпрома» подскочили на «неожиданных» дивидендах

Акции «Газпрома» резко дорожают на Московской бирже в среду и обновляют максимумы за месяц на новостях о дивидендных выплатах, которые компания намерена перечислить акционерам.

Несмотря на беспрецедентно трудный 2020 год, который принес «Газпрому» первый убыток по РБСУ с дефолта 1998 года, компания выплатит 297,1 млрд рублей, или 12,5 рубля на акцию.

Годом ранее «Газпром» заплатил на 17,7% больше (15,24 рубля на акцию), а в 2018-м — рекордные в своей истории дивиденды в 16,61 рубля на бумагу.

В этом же году компания планировала направить на дивиденды не менее 40% прибыли по МСФО, но фактические выплаты составят 50%.

На 18.11 мск акции «Газпрома» дорожают на 3,45%, до 238,88 рубля за штуку и находятся на расстоянии в 1% от нового максимума с февраля прошлого года.

Дивиденды «Газпрома» — «неожиданно высокие», отмечают аналитики Промсвязьбанка, которые прогнозировали выплаты лишь в 8 рублей на акцию.

Деньги у компании появились после «сильных операционных результатов первого квартала», сообщил зампред правления Фамил Садыгов.

На фоне январских холодов в январе экспорт «Газпрома» в Европу установил исторический рекорд, а по итогам трех месяцев вырос на 31%, до 52,7 млрд кубометров.

Экспортная выручка подскочила на 44%, до 10,4 млрд долларов, согласно оценке ЦБ.

Объем дивидендов «Газпрома» за 2020 год может стать крупнейшим среди российских нефтегазовых компаний, сказал Садыгов.

Решение компании можно рассматривать как «свидетельство того, что менеджмент Газпрома уверен в хороших перспективах глобального рынка газа», пишут аналитики Сбербанк CIB.

***

ЦБ ужесточил требования по контролю за отмыванием и обналом

Банк России принял решение со второго квартала 2021 г. ужесточить критерии вовлеченности кредитных организаций в сомнительные операции. Теперь порог объема сомнительных операций снижен с 1 млрд руб. до 500 млн руб. за квартал. Об этом говорится в сообщении регулятора.

«Банк будет считаться вовлеченным в проведение сомнительных операций с безналичными и наличными денежными средствами, если их объем превышает 0,5 млрд руб. за квартал. Сейчас этот порог составляет 1 млрд руб., он был установлен в 2017 г. Новые критерии будут применяться Банком России начиная со второго квартала 2021 г.», — указано в сообщении.

По мнению регулятора, введение новых критериев призвано стимулировать банки более тщательно выявлять и пресекать сомнительные операции, а также направлено на дальнейшее сокращение объема таких операций.

В ЦБ отметили, что объемы сомнительных операций последовательно снижаются на протяжении последних нескольких лет, и в настоящее время банки в целом соблюдают установленные пороговые значения.

***

США объявят о санкциях против госдолга России

Новые антироссийские санкции США будут включать ограничения, связанные с суверенным долгом РФ. Об этом пишет в среду со ссылкой на источники агентство Reuters.

По его данным, о новых мерах может быть объявлено в четверг. Ту же информацию подтвердили The New York Times источники в Белом доме. По их словам, президент США Джо Байден подпишет указ, согласно которому будут расширены ограничения на работу американских банков с долговыми ценными бумагами России.

В частности, будет введен запрет на покупку американскими финансовыми институтами гособлигаций напрямую у Центрального банка РФ и Министерства финансов Российской Федерации (то есть на первичном рынке — в ходе размещений), а также бумаг, выпущенных от лица Фонда национального благосостояния. По сведениям NYT, ограничительные меры могут вступить в силу 14 июня. В Белом доме, Госдепе и Минфине США на просьбу ТАСС подтвердить эту информацию пока не ответили.

Санкции будут включать в себя внесение в черный список 30 юридических лиц и высылку из США около 10 российских чиновников, сказал один из источников Reuters.

Ранее Bloomberg со ссылкой на источники, что США намерены ввести санкции в отношении России в связи с взломом программного обеспечения компании SolarWinds, а также вмешательством в выборы президентв в 2020 году. По сведениям агентства, санкции могут коснуться приблизительно десяти россиян, в числе которых «представители властей и разведки», а также примерно 20 юридических лиц. Кроме того, источники агентства отметили, что власти США намерены выслать из страны десять российских официальных лиц и дипломатов.

Россия ранее неоднократно на высоком уровне отвергала выводы Вашингтона о причастности Москвы к кибератаке в США через ПО SolarWinds, равно как и утверждения американской стороны о российском вмешательстве в выборы в США. В среду пресс-секретарь президента России Дмитрий Песков в интервью Первому каналу заявил, что возможные новые антироссийские санкции США будут свидетельствовать о том, что слова американской стороны расходятся с делом.

Президент США Джо Байден позвонил во вторник президенту России Владимиру Путину. Как сообщили в пресс-службе Кремля, американский лидер предложил рассмотреть возможность проведения личной встречи в обозримой перспективе, а также высказал заинтересованность в нормализации двусторонних отношений и обеспечении стратегической стабильности.

***

ВТБ за день купил ОФЗ на 276 млрд рублей в рамках аукционов Минфина

ВТБ приобрел облигации федерального займа (ОФЗ) на 276 млрд рублей в рамках сегодняшних аукционов Минфина России. Это 71,9% от общего объема спроса, сообщил журналистам через пресс-службу банка начальник управления казначейских операций на открытых рынках, вице-президент ВТБ Вячеслав Томашевский.

«Банк ВТБ приобрел на аукционах Министерства финансов по размещению ОФЗ облигации на 276 млрд рублей по номинальной стоимости, участвуя в обоих выпусках, что составило 71,9% от общего объема спроса. Выставляя заявки, мы не стремились получить значительную премию ко вторичному рынку, что и позволило Министерству финансов их удовлетворить», — сказал он.

Позитивные внешнеполитические новости успокоили рынок, вернув его на уровень двухнедельной давности, добавил банкир.

«Учитывая тот факт, что 1-2-х кратное повышение ключевой ставки Банка России в течение 2021 и начале 2022 гг. уже заложено в существующие цены ОФЗ, по длинным облигациям мы прогнозируем постепенную стабилизацию доходности в районе 7% годовых с ее дальнейшим снижением к более низким уровням», — отметил он.

В среду Минфин разметил облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска 26235 с погашением 12 мая 2031 г. на сумму 213,014 млрд руб. и выпуска 26236 с погашением 17 мая 2028 г. на сумму 170,732 млрд руб.

Общий объем размещения стал рекордным с начала ноября прошлого года.

***

«Мы потеряли наши рынки»: Экспорт российской нефти рухнул в первом квартале

Резкое повышение цен на нефть и смягчение условий сделки ОПЕК+, в рамках которой Россия в одиночку смогла увеличить добычу нефти в начале года, оказались бессильны приблизить российскую экономику к доковидным уровням нефтедолларовых доходов.

В январе-марте 2021 года продажа углеводородов за рубеж принесла в страну 45 млрд долларов, отчитался ЦБ РФ в данных по платежному балансу за первый квартал.

Хотя средняя цена Urals почти на 24% превысила прошлогоднюю (59,8 доллара за баррель против 48,2 доллара), объем выручки, полученной нефтегазовыми компаниями оказался на 12% ниже, чем в первые три месяца 2020 года.

На продаже нефти Россия заработала 20,2 млрд долларов — на 21% меньше, чем год назад. Доходы от экспорта нефтепродуктов упали на 17%, до 13,6 млрд долларов.

Рекордный экспорт газа, который принес 10,4 млрд долларов за квартал (+44% год к году) не смог исправить общую картину. По сравнению с доковидным 2019 годом приток нефте- и газодолларов в экономику остался ниже почти на треть.

Отставание связано с заметным сокращением физического объема экспорта нефти, отмечает руководитель отдела макроэкономического анализа «Финама» Ольга Беленькая. По данным ЦДУ ТЭК, поставки «черного золота» за рубеж остались на 22% ниже, чем в 2020 году, несмотря на то, что добыча растет — на 65 тысяч баррелей в сутки в феврале, на 114 тысяч — в марте (в рамках соглашения ОПЕК+).

В феврале у российских компаний начались проблемы с продажей партий в Европу, писали аналитики S&P Global Platts: заявленные танкерные поставки не могли найти спроса.

В марте трудности возникли на китайском направлении. «Спрос на российскую Urals, CPC Blend, а также сорта из Западной Африки просто испарился», — рассказывал Reuters работающий в Азии нефтетрейдер.

На рынке появились слухи, что государственные хранилища в КНР заполнены до отказа, а НПЗ начали перерабатывать нефть, купленную по бросовым ценам прошлой весной.

Нефтегазовые доходы экономики оказались на уровне третьего квартала 2017 года, но тогда нефть стоила на 8 долларов дороже; при этом объемы экспорта на 1 доллар за баррель упали практически до исторического минимума, указывает главный экономист ING по России и СНГ Дмитрий Долгин.

Сказалось директивное ограничение экспорта, считает он: в феврале правительство поручило нефтяникам отправлять больше нефти на внутреннюю переработку после того, как биржвые цены на бензин устремились к 3-летним максимумам, а на Дальнем Востоке и в Сибири возник дефицит топлива.

Низкий приток валюты от экспорта нефти стал одной из причин слабости рубля в начале года наряду с санкционными рисками и глобальным укреплением доллара, отмечает Беленькая.

При том что общие экспортные доходы просели на 2% год к году, импорт взлетел на 12%. В результате сальдо торгового баланса сжалось на четверть, до 24,4 млрд долларов, а платежного — на 27%.

Чистый приток валюты в экономику (профицит счета текущих операций) составил 16,8 млрд долларов. Для первого квартала, традиционно самого благополучного с точки зрения валютных потоков, это минимальное значение с 2016 года, говорит Беленькая.

Восстановление российского нефтяного экспорта к обычным 5 млн баррелей в день будет проходить постепенно, по мере того, как ОПЕК+ снимает ограничения на добычу, указывает Долгин.

В результате сделки, заключенной в прошлом году после «кровопролитной» и не победоносной ценовой войны с Саудовской Аравией, Россия сократила производство нефти до минимума за 10 лет — 512,7 млн тонн.

Путь к прежним объемам добычи и экспорта будет тернистым, говорил ранее Дмитрий Перевалов, бывший вице-президент «Славнефти»: «Мы потеряли наши рынки, и теперь будет непросто их вернуть».

***

Создатель крупнейшей финансовой пирамиды XXI века скончался в тюрьме США

Организатор одной из крупнейших в истории финансовых пирамид Бернард Мэдофф умер в тюрьме штата Северная Каролина в возрасте 82 лет. Об этом в среду сообщило агентство Associated Press со ссылкой на источники.

По его сведениям, смерть Мэдоффа наступила от естественных причин в больничном блоке тюрьмы. Отмечается, что в прошлом году адвокаты пытались добиться его освобождения, ссылаясь на тяжелую болезнь почек и другие хронические заболевания, однако ходатайство а было отклонено.

Мэдофф был арестован в декабре 2008 года. Спустя три месяца он признал, что на протяжении почти двух десятилетий обманывал инвесторов и регуляторов. В результате деятельности фонда Bernard L. Madoff Investment Securities , на деле оказавшегося финансовой пирамидой, пострадали около 3 млн человек по всему миру, которые потеряли в общей сложности 64,8 млрд долларов.

Финансовая пирамида Мэдоффа работала по «схеме Понци», названной так по имени жившего в начале ХХ века в США выходца из Италии Чарльза Понци, который в 1919 году сумел убедить тысячи американцев в возможности обеспечить 50-процентный доход на капиталовложения в течение 45 дней, используя лазейку в ценообразовании на международные почтовые купоны. Хитрость заключалась в том, что никакой лазейки не было, а дивиденды вкладчикам первой волны выплачивались из средств, собранных с новых клиентов.

Мэдофф был приговорен к 150 годам лишения свободы за махинации с ценными бумагами, отмывание денег, мошенничество и дачу ложных показаний.

Продолжение следует…

- Политика

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.Антироссийский проект путинизма: реконструкция, идеологические и фактические характеристики

Занимаемся мы в университете оппозиции не пропагандой, не агитацией (что только в какой-то мере так, но главная цель не в этом). Занимаемся мы тем, что убеждаем друг друга и помогаем понять, что слово «оппозиция» — слово ответственное и оно отличается от слов: «балаган», «развлекуха», «подставуха», «суррогат», самопиар и «политическая порнография». Мы делаем совершенно иную заявку и последовательно помогаем строить в стране настоящую политическую оппозицию. Правящий режим и правящая группировка в нашей стране, как известно, получила…2 074 - Экономика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм и кризис России

Россия вновь наступает на те же грабли. Годы назад, выдвинув математическую модель мирового финансового кризиса, наша научная политическая группировка предупреждала руководство страны, что оно создает модель экономики и государства несуверенного типа, уязвимые для внешнего агрессивного воздействия. Обстоятельный доклад на эту тему в феврале 2009 году — по кризису одов — был подготовлен для Совета Безопасности Российской Федерации, в котором тогда, совместно с его секретарем Николаем…2 322 - Политика

Сулакшин С.С.

Сулакшин С.С.Вступай в борьбу за власть

Уважаемый соотечественник! Благодарим вас за возможную решимость присоединиться к организационно-политическому строительству объединения настоящей общенародной оппозиции Путину и путинизму в рамках организационной инфраструктуры Партии Нового Типа. Наш отличительный принцип состоит в том, что мы не только разоблачаем губительный характер путинизма, но дали профессиональную диагностику способов и причин деградации страны и народа. В ее основе научные методы, модели и методология. Мы не только критикуем путинизм, но мы делаем настоящее профессиональное, конкретное содержательное предложение — что и как…1 584 - Политика

Русранд

РусрандРоссии нужна другая Конституция!

Конституция — это основной закон страны. Существуют Конституции двух типов — первый, к которому относится ельцинско-путинская Конституция, устанавливает право, порядок и институты государственности. В Конституции иного типа кроме права, порядка и институтов задаются основы жизнеустройства во всех сферах жизни. Задаются социальная, экономическая, политическая, гуманитарная модель страны. Новая Конституция команды Сулакшина — именно такого, второго типа. Каким в Конституции будет задано жизнеустройство, — такой жизнь в стране и будет. Если…737 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм должен исчезнуть! Вызовы оппозиции гибельному курсу России

Автор и его товарищи много усилий приложили для мобилизации в стране реальной политической оппозиции путинизму, но задача создания профессиональной оппозиции, способной взять на себя ответственность за страну, дело трудное, объемное и длительное. Ее решение только еще предстоит. Поэтому мы открыли Университет оппозиции. Это цикл публичных занятий, объединяющей темой которого является политический проект реальной оппозиции, ее политическая Программа. Простой на первый взгляд вопрос — да чего там, за вечер…1 404 - Общество

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинСемь «П». Программа: платформа, проблемная повестка, проект, план, прогноз

Центральная и сквозная тема наших занятий в Университете оппозиции — разбор политической программы — что это такое? Многим кажется, что политическая оппозиция, её роль, миссия и активная повестка демонстрируется в нашей стране, например, Левым фронтом Сергея Удальцова, активно организующего уличные акции; КПРФ с их митингами; был период, когда Навальный со своим политическим проектом будоражил страну множеством митингов по стране и несогласованными, и рискованными митингами в центре Москвы. То есть…567 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинКорни и истоки «Программы Сулакшина»

Прежде чем подойти к разбору самой «Программы Сулакшина» сделаем несколько необходимых экскурсов. Начнем немного необычно, с отвлеченной истории, описанной Джеком Лондоном в его романе «Мартин Иден». Роман о судьбе талантливого человека в условиях жестокого американского капитализма начала двадцатого века, похожего на нынешнюю Россию с его императивами: выживай кто как может, а если не можешь выжить, погибай! Герой романа, ставший в итоге знаменитым, популярным, почитаемым и модным…683 - Общество

Канал «Центр Сулакшина»

Канал «Центр Сулакшина»ТРОЛЛИ И БОТЫ: ВЫМЫСЕЛ ИЛИ ОРУЖИЕ В ИНФОРМАЦИОННОЙ ВОЙНЕ?

В этом видео мы впервые с помощью статистического контент анализа Твиттера раскрываем масштабы грязных методов информационной борьбы режима с политической оппозицией в лице С.С.Сулакшина. Вы сможете оценить уровень беззакония, вредоносности и опасности для страны этой конкретной деятельности властного режима. Фактически создан метод достоверного выяснения кто является настоящей оппозицией и кого режим считает для себя опасным,…312

- Лента новостей

avia.pro

avia.pro900 из 2300 выпущенных палестинцами ракет успешно нанесли удары

Согласно данным, представленным израильскими средствами массовой информации, за период начавшегося вооружённого палестино-израильского конфликта, по территории Израиля было выпущено порядка 2300 ракет. Средствам ПВО Израиля удалось осуществить успешный перехват примерно 1000 ракет и реактивных снарядов, что подтверждает ранее появившееся сведения о том, что эффективность отражения ударов с территории сектора Газа израильскими ЗРК «Железный купол» составила лишь…17.05.2021 0:17 2 - Лента новостей

avia.pro

avia.proРоссийские войска уже экстренно переброшены на границу Армении и Азербайджана

Войска 102-й российской военной базы экстренно переброшены на границу Армении и Азербайджана. После того, как стало известно ещё об одном прорыве армянской границы азербайджанскими войсками и официального запроса исполняющего обязанности премьер-министра Армении Никола Пашиняна о том, что Ереван нуждается в военной поддержке Москвы, стало известно о том, что российские войска, дислоцирующиеся на 102-й российской военной базе…1 - Лента новостей

Игорь Рябов

Игорь РябовВоенный корабль Британии приблизился к Крыму

ФОТО: ROYALNAVY.MOD.UK В акватории Черного моря появился патрульный корабль Британии «Trent». Черноморский флот наблюдает за активностью непрошенного гостя, сообщили в Национальном центре управления обороной. Корабль построили летом прошлого года. Он является третьим в британском флоте и шестым по счету по названию «Trent», передают РИА Новости. Длина корабля составляет 90 метров, ширина — 13.3 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 16.05.2021

Из картин Васи Ложкина ЕС обложит товары из России новым «углеродным» налогом Новым налогом будут обложены «грязные» товары из России по новым правилам Евросоюза, об этом 16 мая сообщается на сайте vz.ru. По новым правилам ЕС, новым налогом будут обложеная продукция с высоким «углеродным следом», то есть с большими выбросами парниковых газов. В первую очередь новые…6 - Лента новостей

finanz.ru

finanz.ruБизнес заявил об обрушении покупательной способности россиян

В то время как власти отчитываются о выходе экономики из рецессии и бравируют несуществующим в реальности ростом доходов населения, малый бизнес продолжает единодушно жаловаться на отсутствие денег в кошельках у потребителей. 86% российских предпринимателей заявили о снижении покупательной способности своих клиентов за последний год, показало исследование «Пульс малого бизнеса», проведенное Альфа-банком. В ходе опроса, в…6 - Лента новостей

avia.pro

avia.proАзербайджанская армия продвинулась ещё на 2 километра вглубь территории Армении

Азербайджан отсекает Сюникскую область от армии. Переговоры, проводимые между Ереваном и Баку об отводе азербайджанских сил с территории Армении не только не увенчались успехом, но и привели к тому, что азербайджанская армия дополнительно захватила несколько квадратных километров территории Республики Армения. Так, согласно данным Avia.pro, азербайджанские военнослужащие захватили район в 6 км к западу от села…11 - Лента новостей

avia.pro

avia.proВСУ вторые сутки наносят массированные удары по Донбассу под руководством инструкторов НАТО

Территория Донбасса вторые сутки подвергается ожесточенным ударам ВСУ. Несмотря на некую стабилизацию в Донбассе в последние недели, территория Донецкой и Луганской народных республик уже вторые сутки подвергается массированным ударам со стороны ВСУ. Согласно данным, имеющимся в распоряжении информационно-новостного агентства Avia.pro, помимо средств артиллерии, ВСУ активно применяют для ударов по позициям ополченцев ДНР и ЛНР гранатомётное вооружение и стрелковое…10 - Лента новостей

Игорь Рябов

Игорь РябовУкраина стянула к Крыму реактивные «Ураганы»

ВСУ провели учения в опасной близости от российского полуострова Рядом с крымской границей украинские артиллеристы развернули на огневом плацдарме реактивные системы залпового огня «Ураган», сообщили в пресс-службе вооруженных сил Украины. В объединенных силах ВСУ развертывание РСЗО у Крыма назвали полевой тренировкой, которая прошла в условиях, схожих с боевыми. Украинские военные перевели залповые системы в боевой…9 - Лента новостей

vesma.today

vesma.todayЧетыре ученика пострадали от взрыва игрушки в московской школе № 1515

Четыре ученика пострадали от взрыва игрушки в московской школе № 1515, — пишет Mash. «Одна из учениц пятого класса принесла на уроки бомбу-вонючку, которую заказала в интернете ради шутки. Она взорвалась в кабинете, и это оказалось слишком опасно — из-за высокой концентрации вещества. После этого четверо учеников пожаловались на сильные головные боли. На место приехали несколько…10 - Лента новостей Общество

ruinformer.com

ruinformer.comУкраина обзаведется новым видом войск

Владимир Зеленский, президент Украины, планирует подписать указ о формировании национальных кибервойск. Об этом рассказал Алексей Данилов, секретарь Совета национальной безопасности и обороны, в эфире канала «Украина». «Это решение поддержано всем 21 членом единогласно, присутствовавшим на заседании. Я думаю, что в ближайшее время будет указ президента про это», — говорит он.Как отметил Данилов, на заседании СНБО обсуждались 8…13 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 15.05.2021

Из картин Васи Ложкина В Госдуме РФ объяснили, почему США и Чехия стали недружественными странами Включение Соединенных Штатов и Чехии в список недружественных России стран вызвано их регулярной деятельностью против РФ, заявила член комитета российской Государственной думы Елена Панина 15 мая агентству РИА Новости. «Основанием, видимо, является не просто антироссийская внешнеполитическая позиция, а конкретные действия, имеющие…11 - Лента новостей

INTERFAX.RU

INTERFAX.RUПашинян попросил Путина о военной помощи

Исполняющий обязанности премьер-министра Армении Никол Пашинян Фото: Пресс-служба МИД РФ/ТАСС Москва. 14 мая. INTERFAX.RU — И.о. премьер-министра Армении Никол Пашинян заявил, что обратился к президенту России Владимиру Путину с просьбой о военной помощи. «Вчера была достигнута договоренность, что сегодня ВС Азербайджана должны покинуть территорию Армении. Эта договоренность выполнена частично, есть территории, которые азербайджанцы покинули. Но,…11 - Лента новостей

Тайга Инфо

Тайга ИнфоМэрия Новосибирска задумалась над арендной платой за стоянку самокатов

Фото: © instagram.com Федеральное правительство разработало новые правила дорожного движения с учетом самокатов. В Новосибирске власти задумались о сборе арендной платы с бизнеса за ночную парковку этого вида транспорта, ставшего популярным в городе. Владельцам бизнеса, вероятно, придется вносить арендную плату за право занимать площадки в ночное время, передает муниципальный сайт «Новосибирские новости» со ссылкой на главу департамента инвестиций и потребрынка мэрии Виталия…6 - Лента новостей

tks.ru

tks.ruСША стали лидером среди покупателей российского мороженого

США в начале текущего года стали лидером среди покупателей российского мороженого, говорится в материалах Федерального центра развития экспорта продукции агропромышленного комплекса (ФГБУ «Агроэкспорт») при Минсельхозе. «Экспорт данной продукции (мороженого — ред.) в США развивается все последние годы, и в начале 2021 года эта страна вышла в лидеры среди покупателей российского мороженого», — сообщается в материалах….8 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 14.05.2021

Фото: Вася Ложкин Поставщикам продуктов запретили повышать цены до выборов Российские ритейлеры после многочисленных совещаний с Минпромторгом начали рассылку писем поставщикам социально значимых продуктов питания с требованием воздержаться от повышения цен. Одна из крупнейших розничных в стране сетей — «Лента» — требует отказаться от увеличения ценников как минимум до конца сентября — то есть периода,…22 - Лента новостей

avia.pro

avia.proАрмия Армении приведена в полную боевую готовность из-за масштабного вторжения азербайджанских войск

Азербайджанские войска вторглись на территорию Армении. Исполняющий обязанности премьер-министра Армении Никол Пашинян объявил об экстренной ситуации после того, как силы Азербайджана, нарушив существующие договорённости, перебросили на территорию Армении свои войска, которые уже продвинулись вглубь армянской территории на 3,5 километра. Согласно представленным данным, силы Азербайджана не отреагировали за претензии Армении, в связи с чем вероятны новые…23 - Лента новостей

avia.pro

avia.proВСУ впервые применили в Донбассе американские ракетные комплексы

ВСУ начали применять в Донбассе американское вооружение. Несколько часов назад стало известно о том, что военнослужащие ВСУ впервые нанесли удары по позициям сил ДНР при помощи ранее поставленного на Украину американского вооружения. Так, согласно сведениям, имеющимся в распоряжении информационно-новостного агентства Avia.pro, силы ВСУ произвели как минимум один выстрел из американского противотанкового ракетного комплекса TOW, в…23 - Лента новостей

INTERFAX.RU

INTERFAX.RUПашинян назвал взрывоопасной ситуацию вокруг Черного озера близ Азербайджана

Никол Пашинян (Фото: пресс-служба МИД РФ / ТАСС) Москва. 13 мая. INTERFAX.RU — И.о. премьер-министра Армении Никол Пашинян назвал взрывоопасной обстановку вокруг Черного озера в Сюникской области на границе с Азербайджаном. «Уже два дня, как вокруг Черного озера и близлежащих территорий взрывоопасная ситуация. Причина в том, что ВС Азербайджана пересекли государственную границу Армении и совершили…19 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 13.05.2021

Из картин Васи Ложкина В Кремле заявили, что Россия не планирует «поглощать» ЛНР и ДНР Россия не собирается поглощать территории Донецкой и Луганской Народных Республик, заявил пресс-секретарь президента России Дмитрий Песков 13 мая журналистам. «Россия не планировала и не планирует никого поглощать, никогда этим не занималась», — ответил Песков на вопрос журналистов о заявлении Запада о якобы…16 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 13.05.2021

Фото: Вася Ложкин На грани бедности оказались 36 миллионов россиян Около 25% населения России, или 36 млн человек, по международной методологии можно отнести к категории малообеспеченных, так как их доход ниже 60% от медианного, говорится в исследовании международной аудиторско-консалтинговой сети FinExpertiza. «В коронавирусном 2020 году 24,6% населения России, или 36 млн человек, имели доход ниже…24 - Лента новостей

tks.ru

tks.ruЗеленский подписал закон, позволяющий ограничивать импорт электроэнергии из России

Согласно документу, соответствующими полномочиями наделяется национальный регулятор в сфере энергетики Президент Украины Владимир Зеленский подписал закон, который предоставляет полномочия национальному регулятору в сфере энергетики ограничивать импорт электроэнергии из России и Белоруссии. Об этом сообщила в четверг пресс-служба Верховной рады. «Возвращено с подписью президента», — говорится в сообщении. В то же время в офисе главы государства…15 - Лента новостей

Андрей Шляховский

Андрей ШляховскийКитайский агрегатор такси DiDi запустится ещё в 20 городах России

Китайский сервис заказа такси DiDi расширяет своё присутствие в России — агрегатор пришёл в 20 новых городов. Среди них — Уфа, Красноярск, Воронеж, Пермь и Краснодар. 16 марта сервис DiDi открыл регистрацию водителей в 20 городах Центрального и Южного регионов, Поволжья, Урала и Сибири; на сегодняшний день количество зарегистрированных водителей уже превысило первоначально поставленную цель, сообщили…13.05.2021 1:34 14 - Лента новостей

Военное обозрение

Военное обозрениеМинобороны разрывает контракт с петербургской «Звездой» на поставку судовых дизелей

Министерство обороны разрывает контракт с петербургским заводом «Звезда» на поставку судовых дизелей. Как сообщает «Деловой Петербург», военные уже подали соответствующий иск в Арбитражный суд. По данным издания, в иске содержится требование о расторжении контракта 2016 года на поставку предприятием судовых дизелей. Кроме того, Минобороны намерено взыскать со «Звезды» в общей сложности 223,7 млн рублей, первое заседание…13 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 12.05.2021

Фото: Вася Ложкин Мишустин заявил о «прорыве» в промышленности и росте доходов россиян Российская экономика вышла на уровни 2019 года по темпам роста ВВП, промышленность совершила «прорыв» в замещении импорта, а доходы граждан уверенно растут, заявил премьер-министр РФ Михаил Мишустин, выступая с отчетом о работе правительства в ГосДуме. «Все наши шаги по защите экономики позволили…22 - Лента новостейИгорь Рябов

Загадочный забор начал расти на территории Херсонеса

ФОТО / ВИДЕО: ИВАН КОМЕЛОВ / FACEBOOK Строительство ведется в охранной зоне федерального музея, включенного в список объектов Юнеско. Губернатора Севастополя попросили объяснить, что происходит. На территории Херсонеса начали возводить забор. Рабочие рассказали о том, что запланировано строительство мемориального парка, культурного центра и реставрация 12-13 береговых батарей под патронатом Минобороны РФ. Об этом на своей…12 - Лента новостейРедакция "Народного Журналиста"

Разные новости 12.05.2021

Из картин Васи Ложкина Суд изберет меру наказания для стрелка в школе № 175 Меру пресечения подозреваемому в нападении на школу № 175 выберет советский районный суд Казани, 12 мая сообщает РИА Новости со ссылкой на представителя инстанции. По предварительным данным, материалы дела в суд пока не поступили. По словам официального представителя Следственного комитета РФ Светланы Петренко, задержанный…13 - Лента новостей

tks.ru

tks.ruПоправки в закон об ОЭЗ скрывают бомбу для экономики Калининграда

Минфин России разработал поправки в серию законов, регулирующих процедуру свободной таможенной зоны. Они касаются в том числе Калининградской ОЭЗ. Для Калининграда запланированные изменения стали большой неожиданностью — при том, что они не просто корректируют работу местного бизнеса, а наносят по ней несколько ощутимых ударов. Это заставило региональные власти и предпринимателей внезапно объединиться. Перевернуть с ног…21 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 11.05.2021

Фото: Вася Ложкин Росстат объявил о замедлении инфляции в России Инфляция в России, установившая рекорды с 2016 года, в апреле начала замедляться, объявил Росстат. По итогам прошедшего месяца индекс потребительских цен, рассчитанный на основе официальной корзины Росстата, прибавил 0,58% против 0,66% в марте. В годовом выражении инфляция спустилась с 5-летнего пика в 5,8% до 5,5%, несмотря на…27 - Лента новостей

Mail.ru

Mail.ruЧисло погибших при стрельбе в школе в Казани выросло до 9

Число погибших при стрельбе в казанской школе выросло до девяти, рассказал президент Татарстана Рустам Минниханов во вторник, 11 мая. «Мы потеряли семерых детей. Это восьмиклассники. Четыре мальчика и три девочки. Кроме этого, потеряли одного учителя. И мы потеряли еще одну женщину. В целом мы потеряли девять человек», — рассказал он. Ранее Минниханов сообщал о гибели восьми человек в результате стрельбы. О стрельбе в гимназии № 175 стало известно ранее в этот день. Изначально сообщалось, что огонь в здании…17 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 11.05.2021

Фото: rambler.ru Стрельба в гимназии 175 в Казани. Что сейчас известно о трагедии 11 мая около 10:00 утра поступила информация, что в гимназии № 175 на улице Джаудата Файзи города Казань зашли двое мужчин и открыли стрельбу. В школе в это время проходили уроки. Несколько детей, спасаясь от стрелявших выпрыгнули из окна третьего этажа. Возле здания школы…12

- Политика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"В Европарламенте предложили новый план действий в отношении РФ

Так, в черновике доклада Комитета по международным делам Европарламента указаны четкие принципы выстраивания отношений с Россией: ▫️Принцип «поддержки демократии». Этот пункт предполагает, в частности, противостояние «русскоязычной пропаганде». Для этого Евросоюзу предлагается создать телеканал «Свободная Россия» (Free Russia Television) с круглосуточным вещанием. ▫️ЕС должен взаимодействовать с США для построения трансатлантического альянса по поддержке демократии, говорится в черновике…17.05.2021 1:06 1 - Общество

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Государство слабо поддерживает научную отрасль

Государство слабо поддерживает научную отрасль. По доле расходов от ВВП Россия по финансированию науки занимает лишь 94 место в мире, сокрушается глава комитета Госдумы по образованию и науке Вячеслав Никонов. «Сказывается история наших взаимоотношений с Минфином, это имеет больше значение. Отсюда стартовые зарплаты ученых, отсюда и аспирантура — стипендии для аспирантов, среди выпускников российских вузов…5 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 16.05.2021

Из картин Васи Ложкина ЕС обложит товары из России новым «углеродным» налогом Новым налогом будут обложены «грязные» товары из России по новым правилам Евросоюза, об этом 16 мая сообщается на сайте vz.ru. По новым правилам ЕС, новым налогом будут обложеная продукция с высоким «углеродным следом», то есть с большими выбросами парниковых газов. В первую очередь новые…6 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 15.05.2021

Из картин Васи Ложкина В Госдуме РФ объяснили, почему США и Чехия стали недружественными странами Включение Соединенных Штатов и Чехии в список недружественных России стран вызвано их регулярной деятельностью против РФ, заявила член комитета российской Государственной думы Елена Панина 15 мая агентству РИА Новости. «Основанием, видимо, является не просто антироссийская внешнеполитическая позиция, а конкретные действия, имеющие…11 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 14.05.2021

Фото: Вася Ложкин Поставщикам продуктов запретили повышать цены до выборов Российские ритейлеры после многочисленных совещаний с Минпромторгом начали рассылку писем поставщикам социально значимых продуктов питания с требованием воздержаться от повышения цен. Одна из крупнейших розничных в стране сетей — «Лента» — требует отказаться от увеличения ценников как минимум до конца сентября — то есть периода,…22 - Общество

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Уничтожая вековые разумные традиции — получаешь неуправляемый хаос

Никакой минимум не может быть допустимым, когда речь заходит о безопасности детских жизней в мирное время. Потенциальная возможность повторения трагедий Керчи и Казани вообще должна быть исключена, и не должна рассматриваться с точки зрения «минимизации», которая видимо снова будет застилать глаза нашим «борцунам», в очередной раз берущимся за ужесточения. Нельзя законодательно ограничить «палку», если она…41 - Политика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Даже те, кто отслужил в армии…

Сегодняшние слова главы Росгвардии Виктора Золотова на совещании Путина с членами правительства вызывают вопросы. Например, он заявил, что необходим возврат к возрастному цензу в 21 год для получения разрешений на оружие. По его мнению, именно к этому возрасту человек может научиться правильно обращаться с оружием и «укрепляется» в своем психологическом состоянии. «Даже те, кто отслужил…47 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 13.05.2021

Из картин Васи Ложкина В Кремле заявили, что Россия не планирует «поглощать» ЛНР и ДНР Россия не собирается поглощать территории Донецкой и Луганской Народных Республик, заявил пресс-секретарь президента России Дмитрий Песков 13 мая журналистам. «Россия не планировала и не планирует никого поглощать, никогда этим не занималась», — ответил Песков на вопрос журналистов о заявлении Запада о якобы…16 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 13.05.2021

Фото: Вася Ложкин На грани бедности оказались 36 миллионов россиян Около 25% населения России, или 36 млн человек, по международной методологии можно отнести к категории малообеспеченных, так как их доход ниже 60% от медианного, говорится в исследовании международной аудиторско-консалтинговой сети FinExpertiza. «В коронавирусном 2020 году 24,6% населения России, или 36 млн человек, имели доход ниже…24 - Общество

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Кузнецова заявила о двукратном росте смертности детей в России

Анна Кузнецова Deti.gov.ru Такой смертности детей в России не наблюдалось вообще в последние годы. Как передает корреспондент ИА REGNUM 24 марта, об этом сообщила уполномоченный при президенте РФ по правам ребенка Анна Кузнецова в ходе заседания межведомственной комиссии по вопросам организации детского отдыха. По итогам 2020 года лишь 5% детей охвачены детскими лагерями, 95% детей оказались не задействованы ни в…43 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 12.05.2021

Фото: Вася Ложкин Мишустин заявил о «прорыве» в промышленности и росте доходов россиян Российская экономика вышла на уровни 2019 года по темпам роста ВВП, промышленность совершила «прорыв» в замещении импорта, а доходы граждан уверенно растут, заявил премьер-министр РФ Михаил Мишустин, выступая с отчетом о работе правительства в ГосДуме. «Все наши шаги по защите экономики позволили…22 - Лента новостейРедакция "Народного Журналиста"

Разные новости 12.05.2021

Из картин Васи Ложкина Суд изберет меру наказания для стрелка в школе № 175 Меру пресечения подозреваемому в нападении на школу № 175 выберет советский районный суд Казани, 12 мая сообщает РИА Новости со ссылкой на представителя инстанции. По предварительным данным, материалы дела в суд пока не поступили. По словам официального представителя Следственного комитета РФ Светланы Петренко, задержанный…13 - Политика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Парад Победы стал фиксацией политического одиночества Путина

Ожидаемо «скрепный» парад Победы 9-го мая все менее становится народным праздником, и все более — декорацией для новой трибуны президента с обращением к внешнему зрителю без должного внимания к внутренней аудитории. А сотни миллионов рублей, потраченных на масштабный показ военной мощи, заметно продолжают тренд Путина на уход во внешнеполитическое, в котором из президентского обращения же по…12.05.2021 0:50 45 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"«Сложная и филигранная» тактика

Репродукция картины художника Аркадия Александровича Пластова (1893-1972) «Сбор картофеля (На огороде)» из коллекции Государственного Русского музея. В. Бабайлов / РИА Новости Правительство озарила мысль о том, что бесконечная заморозка цен на продукты — это путь в никуда . Вице-премьер Виктория Абрамченко заявила, что нельзя постоянно сдерживать цены соглашениями, которые сейчас действуют для сахара и подсолнечного масла….12.05.2021 0:21 23 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 11.05.2021

Фото: Вася Ложкин Росстат объявил о замедлении инфляции в России Инфляция в России, установившая рекорды с 2016 года, в апреле начала замедляться, объявил Росстат. По итогам прошедшего месяца индекс потребительских цен, рассчитанный на основе официальной корзины Росстата, прибавил 0,58% против 0,66% в марте. В годовом выражении инфляция спустилась с 5-летнего пика в 5,8% до 5,5%, несмотря на…27 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 11.05.2021

Фото: rambler.ru Стрельба в гимназии 175 в Казани. Что сейчас известно о трагедии 11 мая около 10:00 утра поступила информация, что в гимназии № 175 на улице Джаудата Файзи города Казань зашли двое мужчин и открыли стрельбу. В школе в это время проходили уроки. Несколько детей, спасаясь от стрелявших выпрыгнули из окна третьего этажа. Возле здания школы…12 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 10.05.2021

Фото: Вася Ложкин Мировой экономике грозит «инфляционный шок»: Цены на сырье взлетели рекордно за 40 лет Мировые рынки сырья продолжают полет в стратосферу под шум «печатных станков» центробанков, заливших в экономику 10 триллионов долларов денежной эмиссии и продолжающих накачивать систему ликвидностью со скоростью 200 млрд долларов в месяц. По итогам прошлой недели индекс Bloomberg Commodity…36 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Еда в мире дорожает одиннадцатый месяц подряд

Еда дорожает не только в России – тренд захватил весь мировой рынок. По данным Продовольственной и сельскохозяйственной организации ООН (ФАО), цены на продовольствие в мире побили шестилетний рекорд. Средний индекс продовольственных цен за год совершил рывок на 30,8%., составив 120,9 пункта. Драйвером такого роста стало подорожание растительного масла, мяса, молочной продукции, зерновых, и сильнее всего…10.05.2021 0:11 31 - Общество

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Motor-Roller — Брестские крепости (Мультвидео) /По самый Рейхстаг

Режиссер, аниматор — Г. Малышев Официальное видео группы (Official video, ©) Муз., сл. — И. Аутов Нас никто штурмом не брал, Все ворота мы сами открыли. Даже тем, кто до крови кусал, Без враждебности жить предложили. Они были поражены, Тем, что мы безрассудно беспечны, Что фальшивый комплекс вины, Так покорно взвалили на плечи. А вины…90 - Лента новостейРедакция "Народного Журналиста"

Разные новости 09.05.2021

Из картин Васи Ложкина Жителей Новосибирска напугали муляжи мин Две противотанковые мины были обнаружены жителями Новосибирска за гаражами, 8 мая сообщает «Комсомольская правда» Новосибирска. О находке сообщил первоначально один из подписчиков группы «Инцидент Новосибирск» в соцсетях. «За домом № 163/4 трактор убирал мусор после снесенных гаражей, и обнаружены две противотанковые мины», — сообщил пользователь сети. На место…27 - История

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"ПРИКАЗ Верховного Главнокомандующего ПО ВОЙСКАМ КРАСНОЙ АРМИИ И ВОЕННО-МОРСКОМУ ФЛОТУ

8 мая 1945 года в Берлине представителями германского верховного командования подписан акт о безоговорочной капитуляции германских вооруженных сил. Великая Отечественная война, которую вел советский народ против немецко-фашистских захватчиков, победоносно завершилась, Германия полностью разгромлена. Товарищи красноармейцы, краснофлотцы, сержанты, старшины, офицеры армии и флота, генералы, адмиралы и маршалы, поздравляю вас с победоносным завершением Великой Отечественной войны. В…26 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 08.05.2021

Из картин Васи Ложкина США высадили десант в Эстонии в рамках масштабных учений Swift Response Вооруженные силы США высадили в Эстонии масштабный войсковой контингент в рамках учений Swift Response, информирует 8 мая пресс-служба Главного штаба Сил обороны Эстонии. «Более 700 военнослужащих 82-й воздушно-десантной дивизии США десантировались на аэродром местечка Нурмси Ярваского уезда, — сообщается в заявлении ведомства. —…20 - Политика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Настроения и фантазии. Об ОНФ

ОНФ как один из заметных политических игроков претерпевает трансформацию, которая особенно заметна в период предвыборной гонки: политическая платформа сильно накренилась в сторону социально незначимых проектов и откровенных политических симулякров. ОНФ фактически меняет статус, в котором он будет принимать участие в ближайших думских выборов: теперь ОНФ примеряет роль «массовика-затейником», организующего фоновые «развлекательные» проекты. ОНФ отдаёт полномочия…46 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 07.05.2021

Фото: Вася Ложкин У инфляции отказали тормоза: Цены на продовольствие в мире взлетели максимально за десятилетие Инфляционный пожар, охвативший мировые рынки базовых продуктов питания, продолжает полыхать одиннадцатый месяц подряд. По итогам апреля индекс продовольственных цен ФАО (Сельскохозяйственной и продовольственной организации ООН) вырос еще 1,7% и обновил максимум с 2014 года. Индикатор, отслеживающий стоимость 90 продуктов…32 - История

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Верещагин: послание человечеству

Фото: Василий Васильевич Верещагин Василий Верещагин изучил войну настолько хорошо, что мог бы написать о ней целую энциклопедию. И он написал — красками на холстах. В его картинах почти нет атак, маневров и помпезных парадов. Зато много такой войны, о которой не принято говорить. Сам художник как-то сказал: «Я задумал наблюдать войну в различных видах…37 - Экономика

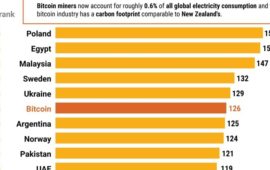

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Биткоин потребляет больше электроэнергии, чем: Аргентина, Норвегия, Пакистан, ОАЭ, Нидерланды

Биткоин потребляет уже больше электроэнергии ежегодно, чем такие страны, как: Аргентина, Норвегия, Пакистан, ОАЭ, Нидерланды. Не удивлюсь, если правительства развитых стран начнут борьбу против биткоина и в рамках т.н. «Зелёной экономики», так как его майнинг приводит к изменению климата. Опубликовано ТГ-каналом «Proeconomics«17 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Новости экономики. 06.05.2021

Фото: Вася Ложкин Формирование нормативной базы Союзного государства начнется в этом году — посол Белоруссии Формирование нормативной базы Союзного государства может начаться до конца 2021 года после согласования оставшихся интеграционных дорожных карт. Об этом заявил в четверг журналистам посол Белоруссии в РФ Владимир Семашко. «Есть шанс, что-то мы уже успеем в этом году в…24 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 06.05.2021

Из картин Васи Ложкина Минприроды РФ опровергло сообщения об ужесточении правил сбора грибов и ягод Правила сбора грибов, ягод и березового сока не будут ужесточать в России, 6 мая сообщает пресс-служба Минприроды РФ. Уточняется, что Минприроды и экологии России не принимало никаких федеральных приказов об ужесточении правил сбора ягод, грибов и березового сока. В министерстве опровергают информацию,…24 - Лента новостейРедакция "Народного Журналиста"

Новости экономики. 05.05.2021

Фото: Вася Ложкин Deutsche Bank предрек волну революций из-за роста цен на еду Стремительный разгон инфляции на рынках продуктов питания сулит миру волну социальных потрясений, прежде всего в слабых экономиках, предупреждает Deutsche Bank. За последний год индекс Bloomberg Agriculture, отслеживающий цены на базовые продовольственные товары, взлетел на 76% и обновил максимум за 6 лет. Цены…40 - Лента новостей

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Разные новости 05.05.2021

Из картин Васи Ложкина СК России расследует выдачу непригодного жилья сиротам в Ростовской области Дело о выдаче непригодного жилья сиротам в Ростовской области передано в Главное следственное управление СК России, 4 мая сообщила пресс-служба ведомства. По указанию председателя следственного комитета России Александра Бастрыкина, материалы дела о предоставлении непригодного жилья детям-сиротам в Красносулинском районе Ростовской области будут…18

Лента новостей

- 900 из 2300 выпущенных палестинцами ракет успешно нанесли удары 17.05.2021 0:17

- Российские войска уже экстренно переброшены на границу Армении и Азербайджана

- Военный корабль Британии приблизился к Крыму

- Разные новости 16.05.2021

- Бизнес заявил об обрушении покупательной способности россиян

- Азербайджанская армия продвинулась ещё на 2 километра вглубь территории Армении

- ВСУ вторые сутки наносят массированные удары по Донбассу под руководством инструкторов НАТО

- Украина стянула к Крыму реактивные «Ураганы»

- Четыре ученика пострадали от взрыва игрушки в московской школе № 1515

- Украина обзаведется новым видом войск