Перешли на личности: откуда банки знают диагнозы и диеты россиян

©Shutterstock/FOTODOM

Правительство планирует к 2030 году реализовать проект Единой биометрической системы (ЕБС) под патронажем «Ростелекома». Для решения этой масштабной задачи предстоит собрать биометрические слепки примерно 50 млн россиян. Успех не очевиден, если вспомнить, что первая попытка создания ЕБС была предпринята три года назад. По инициативе ЦБ и Министерства цифрового развития начала работать платформа для дистанционной биометрической идентификации граждан. Цифровые «слепки» можно бесплатно сделать в отделениях 228 банков.

Однако с июля 2018-го и по настоящее время в базу внесены данные всего на 164 тыс. человек. Основная причина – проект не приобрел популярности у населения. Люди опасаются отдавать биометрию, поскольку не уверены, что этой информацией не воспользуются злоумышленники. Ну а кредитные организации, не желая терять клиентов, особого рвения в этом вопросе не проявляют. Более того, некоторые банки активно продвигают собственные разработки, альтернативные ЕБС. И в эти базы могут быть внесены данные миллионов россиян.

Впрочем, денежно-кредитным учреждениям важна не только биометрия. Потенциальный интерес для них представляет любая информация, на основании которой с помощью искусственного интеллекта можно составить максимально полное представление о клиенте.

В этом есть определенные преимущества. Лет двадцать назад, чтобы совершить покупку или оформить кредит, требовалось личное присутствие человека. Сегодня это необязательно. Заполнить и подать документы, произвести оплату товара и услуги, даже получить круглую сумму в долг теперь можно в дистанционном режиме с помощью банковского приложения в компьютере, смартфоне или планшете.

Максимально сократилось и время принятия решений. Банки оценивают платежеспособность заемщика и дают ответ за считаные минуты. А ведь когда-то на это уходило от нескольких часов до нескольких дней. Причем до этого финансовая организация, как правило, заставляла клиента собирать целый пакет документов, чтобы понять, с кем приходится иметь дело. Теперь аналоговые носители информации в виде справок, в том числе медицинских, различных выписок и справок по форме 2НДФЛ, а также документов, удостоверяющих личность, в большинстве случаев не требуются.

Объяснение простое: банки по умолчанию знают о нас очень и очень многое. Например, в какие магазины ходим, какие продукты и вещи предпочитаем, насколько грамотно управляем личными финансами, аккуратно ли оплачиваем счета за коммуналку и т.д.

Этот огромный массив разнообразной информации можно автоматически формировать и актуализировать на основании приходно-расходных операций по кредитным и дебетовым картам. Не составляет труда, например, с помощью «большого брата» поставить предварительный диагноз клиенту, который регулярно приобретает в аптеках определенные лекарства, расплачиваясь пластиком.

Такие персональные сведения могут оказаться важным дополнением к информации, которую раскрывает по запросам банков бюро кредитных историй. В ряде случаев это может объяснить причины отказов в займах даже клиентам с безупречной репутацией, стабильным и высоким «белым» доходом.

При других обстоятельствах кредитные организации на основании наших предпочтений формируют адресные предложения и индивидуально настроенные программы лояльности. Приблизительно так же выстраивают свою работу и телекомы, для которых многое из того, что граждане считают тайным, давно является явным. При этом сотовые компании уверяют, что хранят наши данные ответственно и используют исключительно во благо абонентов.

Негласное проникновение в «богатый внутренний мир» потребителя любых видов услуг – банковских или мобильной связи – сегодня действительно эффективно работает. По признанию Андрея Пономарева, генерального директора компании Webbankir, в настоящее время анализируется более 800 параметров, что позволяет минимизировать риски. Следствие снижения рисков – более низкая ставку по кредитам «для заемщиков, которые порядочные».

«Кодекс чести» телекомов раскрывает руководитель подразделения М2М и IoT МТС Иван Астахов. «Мы эту информацию собираем, просто поскольку она через нас проходит. Она у нас есть, но при этом мы соблюдаем законодательство. Лишнюю информацию никуда не выдаем, и, соответственно, наши политики безопасности предусматривают, чтобы информация на третью сторону никуда не уходила», – говорит он.

Но утечки каким-то образом достаточно регулярно происходят. Можно один раз за много лет отправить почтой посылку, расплатившись за ящик банковской картой, и потом обнаружить в поисковых страницах сервиса рекламу именно этих ящиков.

Получается, информация кредитных организаций становится доступной для телекомов, и наоборот. В то же время налицо и другая тенденция – крупные игроки на рынке финансовых услуг сегодня предлагают своим клиентам собственные сервисы мобильной связи, ну а телекомы развивают банковский бизнес.

Надо понимать, что за каждым тянется так называемый «цифровой след». И потом бумерангом возвращается потребителям в виде рекламных баннеров, звонков и СМС.

Иногда кажется, что этот тотальный учет и контроль только для того и придуман, чтобы вторгаться в личное пространство гражданина. На самом деле аналитики с помощью цифровых моделей определяют клиентские сегменты, проверяют различные сценарии коммуникаций не на конкретных людях, а на больших обезличенных выборках. Остальное делает программа. И чем точнее выбран сегмент, тем сильнее ощущение слежки, которое усиливается, когда вместо спама на электронную почту приходит реклама, которая вроде бы представляет интерес.

Сопротивляться этому совершенно бессмысленно. Методы сбора и обработки данных совершенствуются и ускоряются с каждым годом. На это работают даже модные веяния, допустим, на здоровый образ жизни. Например, появились фитнес-браслеты, которые просят доступ к контактам в телефоне, фотографиям и СМС. Откуда такое любопытство у гаджета, предназначение которого считать шаги, пульс, сожженные калории и показывать время? Как знать, может, от количества шагов теперь зависит размер лимита по кредитной карте и положительное решение по заявке на ипотечный заем?

По большому счету, сейчас пытаться шифроваться и прятаться от «шпионов» поздно. Основная информация о каждом из нас уже собрана, активно анализируется и используется. При этом операторов, которые бесконтрольно, а иногда и злонамеренно ходят по нашим «цифровым следам», куда больше, чем тех, кто работает в правовом поле.

Проблемой безопасности давно озаботились глобальные компании, понимая, что вред, причиненный пользователям, в дальнейшем может ударить и по их бизнесу и репутации. Google и Apple для повышения уровней защиты активно модернизируют свои операционные системы. Они жестко регулируют алгоритмы общения между устройством и установленными на нем приложениями. Препятствуют передаче данных между приложениями и данными на устройстве без разрешения владельца.

К сожалению, в России нет ни своих производителей гаджетов, ни глобальных поисковых систем. Поэтому пока никто серьезно не озаботился защитой персональной информации. Усилия банков и телекомов, как было сказано выше, иногда не приносят желаемых результатов.

Более того, многие операции, например, подключение к публичной сети Wi-Fi или скачивание какого-нибудь бесплатного приложения, для подтверждения требуют адрес электронной почты или номер телефона. Давая согласие, никто не знает, куда уйдут данные, кто и как ими может распорядиться.

Вообще в России бюрократия исторически от гражданина всегда требовала неоправданно много информации. Сложился некий генетический код неприятия подобного подхода. Наверное, и этим следует объяснять очевидный провал первой попытки создания ЕБС.

Один из авторитетных экспертов в сфере сбора, обработки и обмена данными в интернете Саймон Проект убежден, что сегодня в банковской сфере нужно стандартизировать методы и правила работы с большими данными. У него нет сомнений в необходимости обработки массивов информации, равно как и в пользе этого для банков и клиентов.

Но чтобы исключить нарушения, нужно привести в порядок саму процедуру, принять стандарты и правила, гарантирующие, что только партнеры, имеющие надлежащую сертификацию, «надежно защищенную инфраструктуру и обученный персонал, будут работать с digital footprints». «По сути, проблема заключается не в самом «цифровом следе», потенциальная опасность в том, что доступ получат те, кто не соответствуют стандартам», – резюмирует Саймон Проект.

Автор – финансовый аналитик

- Политика

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.Антироссийский проект путинизма: реконструкция, идеологические и фактические характеристики

Занимаемся мы в университете оппозиции не пропагандой, не агитацией (что только в какой-то мере так, но главная цель не в этом). Занимаемся мы тем, что убеждаем друг друга и помогаем понять, что слово «оппозиция» — слово ответственное и оно отличается от слов: «балаган», «развлекуха», «подставуха», «суррогат», самопиар и «политическая порнография». Мы делаем совершенно иную заявку и последовательно помогаем строить в стране настоящую политическую оппозицию. Правящий режим и правящая группировка в нашей стране, как известно, получила…2 040 - Экономика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм и кризис России

Россия вновь наступает на те же грабли. Годы назад, выдвинув математическую модель мирового финансового кризиса, наша научная политическая группировка предупреждала руководство страны, что оно создает модель экономики и государства несуверенного типа, уязвимые для внешнего агрессивного воздействия. Обстоятельный доклад на эту тему в феврале 2009 году — по кризису одов — был подготовлен для Совета Безопасности Российской Федерации, в котором тогда, совместно с его секретарем Николаем…2 292 - Политика

Сулакшин С.С.

Сулакшин С.С.Вступай в борьбу за власть

Уважаемый соотечественник! Благодарим вас за возможную решимость присоединиться к организационно-политическому строительству объединения настоящей общенародной оппозиции Путину и путинизму в рамках организационной инфраструктуры Партии Нового Типа. Наш отличительный принцип состоит в том, что мы не только разоблачаем губительный характер путинизма, но дали профессиональную диагностику способов и причин деградации страны и народа. В ее основе научные методы, модели и методология. Мы не только критикуем путинизм, но мы делаем настоящее профессиональное, конкретное содержательное предложение — что и как…1 540 - Политика

Русранд

РусрандРоссии нужна другая Конституция!

Конституция — это основной закон страны. Существуют Конституции двух типов — первый, к которому относится ельцинско-путинская Конституция, устанавливает право, порядок и институты государственности. В Конституции иного типа кроме права, порядка и институтов задаются основы жизнеустройства во всех сферах жизни. Задаются социальная, экономическая, политическая, гуманитарная модель страны. Новая Конституция команды Сулакшина — именно такого, второго типа. Каким в Конституции будет задано жизнеустройство, — такой жизнь в стране и будет. Если…706 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм должен исчезнуть! Вызовы оппозиции гибельному курсу России

Автор и его товарищи много усилий приложили для мобилизации в стране реальной политической оппозиции путинизму, но задача создания профессиональной оппозиции, способной взять на себя ответственность за страну, дело трудное, объемное и длительное. Ее решение только еще предстоит. Поэтому мы открыли Университет оппозиции. Это цикл публичных занятий, объединяющей темой которого является политический проект реальной оппозиции, ее политическая Программа. Простой на первый взгляд вопрос — да чего там, за вечер…1 365 - Общество

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинСемь «П». Программа: платформа, проблемная повестка, проект, план, прогноз

Центральная и сквозная тема наших занятий в Университете оппозиции — разбор политической программы — что это такое? Многим кажется, что политическая оппозиция, её роль, миссия и активная повестка демонстрируется в нашей стране, например, Левым фронтом Сергея Удальцова, активно организующего уличные акции; КПРФ с их митингами; был период, когда Навальный со своим политическим проектом будоражил страну множеством митингов по стране и несогласованными, и рискованными митингами в центре Москвы. То есть…541 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинКорни и истоки «Программы Сулакшина»

Прежде чем подойти к разбору самой «Программы Сулакшина» сделаем несколько необходимых экскурсов. Начнем немного необычно, с отвлеченной истории, описанной Джеком Лондоном в его романе «Мартин Иден». Роман о судьбе талантливого человека в условиях жестокого американского капитализма начала двадцатого века, похожего на нынешнюю Россию с его императивами: выживай кто как может, а если не можешь выжить, погибай! Герой романа, ставший в итоге знаменитым, популярным, почитаемым и модным…648 - Общество

Канал «Центр Сулакшина»

Канал «Центр Сулакшина»ТРОЛЛИ И БОТЫ: ВЫМЫСЕЛ ИЛИ ОРУЖИЕ В ИНФОРМАЦИОННОЙ ВОЙНЕ?

В этом видео мы впервые с помощью статистического контент анализа Твиттера раскрываем масштабы грязных методов информационной борьбы режима с политической оппозицией в лице С.С.Сулакшина. Вы сможете оценить уровень беззакония, вредоносности и опасности для страны этой конкретной деятельности властного режима. Фактически создан метод достоверного выяснения кто является настоящей оппозицией и кого режим считает для себя опасным,…289

- Альтернативное мнение

Любовь Донецкая СНЖ

Любовь Донецкая СНЖДипломатия и тошнота

Фото из открытых источников 5 мая текущего года состоялась видеоконференция членов Совбеза ООН по «формуле Арриа» с повесткой «Одесса спустя семь лет: неонацизм и насильственный национализм как двигатели украинского конфликта». Инициатором заседания выступила Москва, в числе участников были бывший замглавы одесской милиции Дмитрий Фучеджи, экс-депутат одесского облсовета Алексей Албу, жительница Горловки (ДНР) Анна Тув, которая в…147 - Альтернативное мнение

soiz [1231402]

soiz [1231402]В ГРОБУ

Живые мертвецы похитили наше время Праздник, я кушаю куличок с чайком и думаю, а мысли не праздничные, хотя погодка за окном чудесная. Есть советский фильм по мотивам одноимённой сказки Евгения Шварца, снятый в 1964 году. В описании на Википедии замечательная фраза: «Четыре злых волшебника, главная цель жизни которых — делать людям пакости, осознают, что уже…40 - Альтернативное мнение

Виктор Евлогин

Виктор ЕвлогинЧем протест отличается от хулиганства?

Рупор либералов, «Новая газета» устами Анны Наринской рассуждает о «праве на протест», и в рассуждениях этих снова всплывает неадекватность российского прозападного либерализма, его клоунская природа, его ничем не оправданный снобизм – когда либералы берутся поучать других, сами ни в чём не разобравшись, и ничего не понимая. Наши либералы живут и умирают с химерами, страшно далёкие…5.05.2021 9:49 26 - Альтернативное мнение

Любовь Донецкая СНЖ

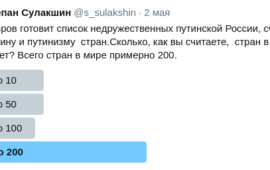

Любовь Донецкая СНЖСкажи мне, кто твой друг?

23 апреля президент России Владимир Путин подписал указ о мерах реагирования на недружественные действия в отношении нашей страны, а кабинету министров поручил составить конкретный перечень недружественных государств. Вроде бы наступило долгожданное просветление, о котором так долго говорили вменяемые граждане и патриоты: наконец-то будут отделены зерна от плевел, овцы от козлищ, а уважаемые партнеры от вероятных противников. Глава МИД г-н Лавров заявил, что…187 - Альтернативное мнение

Павел Раста

Павел РастаКрым в прицеле: о международном терроризме на российском полуострове

Публикация портала ПолиТема. Есть болезни, которые запускать нельзя. По-хорошему, конечно, запускать нельзя никакие. Но некоторые проходят сами. А некоторые — нет. И довольно опрометчиво относиться по логике «само рассосётся» к чему-то, что просто так рассосаться не может. В этом случае любые героические усилия по борьбе с побочными проявлениями проблемы не приведут вообще ни к чему. К разряду таковых относится деятельность некоторых международных террористических организаций на территории России. И в первую очередь — в российском Крыму. О победе…25 - Альтернативное мнение

Виктор Евлогин

Виктор ЕвлогинПасхальный дух и кровавая Украина

Не хочется в пасхальные дни говорить про тёмные силы, но борьба с тьмой – одна их важнейших частей духовной жизни, без которой духовная жизнь потеряет смысл. УГ тоже пытается казаться православным, кровавые монстры любят рядится в церковные одежды, и Пасху они не то, что отрицают, а наоборот: признают, и готовятся отметить по-своему, по-бесовски, новой кровью,…33 - Альтернативное мнение

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"СТАЛИ ИЗВЕСТНЫ МАСШТАБЫ И НАПРАВЛЕНИЕ УХОДА ГРАЖДАН ИЗ БАНКОВ

«ВТБ Капитал» оценил в 1 трлн руб. только за 2020 год «переход сбережений граждан в рыночные инструменты». В переводе на русский это означает, что люди сняли деньги со срочных депозитов и пошли играть на фондовый или форексный рынок. Это помимо того, что люди вынуждены были перевести просто в повседневное потребление. Эту тенденцию, очевидно, давно уже…30 - Альтернативное мнение

Александр Лежава

Александр ЛежаваО фальшивках

Фото отсюда По данным Банка России, в первом квартале 2021 года в России было выявлено 6080 поддельных банкнот иностранных государств. Это примерно в 15 раз больше, чем в предыдущем квартале, или в 3,5 раза меньше, чем за весь 2020 год. Подавляющее количество (98,2%) подделок, выявленных в начале этого года, пришлось на американскую валюту. Это рекорд…31 - Альтернативное мнение

Любовь Донецкая СНЖ

Любовь Донецкая СНЖДонбасс: трагедия и предательство

Фото: Саур-Могила, ДНР / novorossia.su. СМИ. «Путин готов обсуждать с президентом Украины двусторонние отношения в Москве, но предложил ему встретиться с главами ДНР и ЛНР для решения проблем Донбасса». Лживая позиция. Тупик все круче. А миллионы в заложниках. (С.С. Сулакшин) После весьма информативного послания президента РФ Путина В.В., в котором он ни словом не обмолвился о…258 - Альтернативное мнение

anlazz

anlazzоб истинной природе «цветных революций»

Фото отсюда Наверное, самая главная тайна в американской внешней политике состоит в том, что последняя – как уже было сказано – оказывается эффективной только в том случае, если ее противник сам решает сдаться. Т.е., сам устроит все так, как это «выгодно» США. (Слово «выгодно» дано в кавычках неслучайно – но об этом будет ниже.) Это…27 - Альтернативное мнениеРедакция "Народного Журналиста"

Коллекторское государство

Верховный суд РФ разрешил кредиторам получать сведения о родственниках должников. Инициатива будто бы должна помочь в борьбе с отмыванием денег из банкротящихся компаний. Прецедентом стало дело ООО «Сегежа сети», в рамках которого суд удовлетворил требование предоставить сведения о родственниках контролирующих должника лиц (КДЛ). В ходе дела о банкротстве ООО «Сегежа сети» конкурсный управляющий обратился в загс…57 - Альтернативное мнение

Павел Кухмиров

Павел КухмировДрузьям всё, врагам закон: о международной борьбе с коррупцией

Фото: pixabay.com Великобритания ввела санкции против 14 россиян в рамках инициативы по борьбе с коррупцией, сообщил в понедельник британский МИД. Лондон отметил, что в России «в 2007 году организованная преступная группировка была причастна к серьёзной коррупции, незаконно присвоив российскую государственную собственность на сумму, эквивалентную $230 млн, с помощью сложной схемы, включающей сфальсифицированные налоговые льготы». В список…49 - Альтернативное мнение

kajaleksei

kajalekseiПро Северный поток

Обратил внимание, что народ до сих пор не забывает (а наши СМИ регулярно напоминают) про то, что строится вторая ветка СП и даже питают по этому поводу какие-то надежды… Здесь надо заметить, что строительство это идет с максимально возможными препятствиями, которые существенно удорожают это строительство, но не мешают его продолжать (хотя бы и с трудом)….45 - Альтернативное мнение

Александр Лежава

Александр ЛежаваРисковое это дело

Фото отсюда Китай стал первой страной, которая решила внедрить в свою цифровую валюту центрального банка (ЦВЦБ) – цифровой юань — срок годности. Это должно заставлять его владельцев быстро тратить и тем стимулировать экономику. Этим риски подобных валют не ограничиваются. Недавний бойкот сети H&M в Китае может служить демонстрацией «большого коммерческого риска» для компаний, использующих цифровой…46 - Альтернативное мнениеЛюбовь Донецкая СНЖ

«Пусть бегут неуклюже…»

Главный ученый секретарь Российской академии наук (РАН) Николай Долгушкин в ходе Общего собрания академии озвучил следующую невеселую информацию к размышлению: количество ученых и высококвалифицированных специалистов, которые уезжают из России, с 2012 года увеличилось в пять раз. Он добавил, что Россия – единственная из развитых стран, где несколько десятилетий подряд уменьшается количество ученых. Согласно данным Долгушкина, с 1990…289 - Альтернативное мнение

Александр Лежава

Александр ЛежаваФинансовый мониторинг министров финансов

Фото отсюда Финансовый мониторинг требует у вас документы, чтобы подтвердить источники происхождения имеющихся у вас средств? Иностранные банки требуют подтверждения их легальности для зачисления на счета? С вас требуют кучу документов и отказываются переводить или выдавать ваши средства? Если вы думаете, что финансовый мониторинг, как повод не отдавать клиентам их средства с банковских счетов или…39 - Альтернативное мнение

Руслан Пичугин

Руслан ПичугинПерешли на личности: откуда банки знают диагнозы и диеты россиян

©Shutterstock/FOTODOM Правительство планирует к 2030 году реализовать проект Единой биометрической системы (ЕБС) под патронажем «Ростелекома». Для решения этой масштабной задачи предстоит собрать биометрические слепки примерно 50 млн россиян. Успех не очевиден, если вспомнить, что первая попытка создания ЕБС была предпринята три года назад. По инициативе ЦБ и Министерства цифрового развития начала работать платформа для дистанционной биометрической…58 - Альтернативное мнение

Александр Леонидов

Александр ЛеонидовПозиция Запада и концепция абсолютного бесправия

Заявления десятков и даже сотен официальных лиц украинской хунты складываются в одно, твёрдо заученное по методичке: на Украине нет никакой гражданской войны. Есть только вторжение России, которое мешает проведению выборов на ряде территорий «по украинскому закону». В итогах выборов «по украинскому закону» Киев заранее твердокаменно уверен, хотя и знает результаты референдумов в Крыму и в…57 - Альтернативное мнениеЛюбовь Донецкая СНЖ

Это сладкое слово «свобода»

Уважаемый (а как иначе — слава Клишасу, без него сейчас никуда) спикер Госдумы г-н Володин давеча облагодетельствовал электорат очередным открытием. Нет, не «Есть Путин — есть Россия», а другим, не менее значимым. По его словам, путинская РФ в отличие от СССР является свободной страной, где каждый отдельный человек многое значит. Об этом он заявил в ходе посещения…21.04.2021 3:34 196 - Альтернативное мнение

Эль Мюрид

Эль МюридИ тебя посчитают…

Фото источник Последнее время все чаще и громче говорится о Единой биометрической системе (ЕБС). Если вы о ней не слышали, то это совершенно не означает, что она не слышала о вас. Что такое ЕБС? Это некая цифровая платформа, которая посредством имеющейся у нее базы данных позволяет идентифицировать человека, внесенного в эту базу, удаленно по биометрическим…60 - Альтернативное мнение

Станислав Смагин

Станислав СмагинСУЩЕСТВУЕТ ЛИ ДЕД МОРОЗ В МЕЖДУНАРОДНЫХ ОТНОШЕНИЯХ?

Этой весной вновь донельзя обострился донбасско-украинский вопрос. Для США, стоящих за Украиной, это очень удобный и при этом во всех смыслах слова далёкий инструмент давления на Россию, даже не с самоцелью её сокрушения, просто надо лишить Китай потенциального серьёзного союзника. Для России — опять же во всех смыслах самая близкая из возможных проблем и трагедий….44 - Альтернативное мнение

Эль Мюрид

Эль МюридНациональная станция

Заявлено, теперь уже на официальном уровне вице-премьера Борисова, что Россия выйдет в 2025 году из проекта Международной космической станции и будет заниматься строительством национальной. Решение, мягко говоря, странное. Хотя бы потому, что, во-первых, это фактически отбрасывает Россию на нулевой уровень. Развитие — это всегда старт с нового, более высокого рубежа. Когда вы возвращаетесь в точку…65 - Альтернативное мнение

Александр Берберов

Александр БерберовГражданин или наёмник?

В основе традиции гражданственности лежит уважение к человеку, не позволяющее грубого насилия или обмана, манипуляции его сознанием. Поэтому гражданственность так негативно относится к тирании и к фальсификации выборных процедур. Злорадство по поводу того, как ловко «сломали слабачков, обманули дурачков» — чуждо духу гражданственности. У человека сломленного или обманутого – отнято достоинство, отнят «суверенитет личности». Нетрудно…58 - Альтернативное мнение

Николай Выхин

Николай Выхин«ПРИКАЗАННОМУ ВЕРИТЬ»: СОБАЧЬЕ МЫШЛЕНИЕ

Как их понять — когда они снова вывалят с «демократическими протестами» ? Очень просто. Вспомнить, как ведут себя собаки. Служебная собака выполняет приказы хозяина, не задумываясь о том, прав или не прав хозяин, зачем и почему хозяину нужно то, что он приказал. Собака не задумывается над тем – кого и за что она рвёт клыками,…149 - Альтернативное мнение

Павел Кухмиров

Павел КухмировГОСУДАРСТВЕННАЯ ИДЕОЛОГИЯ — РАМКИ, А НЕ ТАЛМУД

О губительности безидеологического статуса нашей страны и необходимости возвращения государственной идеологии долго и упорно говорят многие, включая меня. Однако описывать саму возможную идеологию мало кто берётся. Она для большинства остаётся неким мифическим существом, которое каждый видит по-своему. Описывать её не стану и я. В первую очередь потому, что сам много лет занимался вопросом и вёл…44 - Альтернативное мнениеЛюбовь Донецкая СНЖ

Фантик без конфетки — детки, это вам

Почти год назад президент РФ Владимир Путин внес в Госдуму законопроект об укреплении воспитательной составляющей в системе образования с целью «формирования у обучающихся чувства патриотизма и гражданственности, уважения к памяти защитников Отечества». Забота о подрастающем поколении базируется на Конституции, которая после поправок и изменений гласит: «государство создает условия, способствующие всестороннему духовному, нравственному и интеллектуальному развитию детей,…238 - Альтернативное мнение

Эль Мюрид

Эль МюридВысылка мигрантов

Российское министерство внутренних дел потребовало от стран Содружества Независимых Государств (СНГ), чтобы свыше 1 млн их граждан, нелегально находящихся в России, до 15 июня покинули РФ. Такое заявление сделал в пятницу, 16 апреля, заместитель главы МВД Александр Горовой на заседании Межпарламентской ассамблеи СНГ. «Если мы с вами эту численность до 15 июня не уберем, эти…77 - Альтернативное мнениеРедакция "Народного Журналиста"

Опытный интеллигент-спецслужбист и что важно – цинично откровенный

Уважаемый Павел Пряников высказал мнение на счет будущего главного советника по России в команде Байдена: Почитал биографию и про мировоззрение Мэтью Рожански, которого Байден хочет назначить главным своим советником по России. Ну и главным переговорщиком с Москвой. Тоже мощный дядька. Начинал со службы в мозговом тресте при Минобороны США. Потом были мозговые тресты по России…71 - Альтернативное мнениеПо сообщениям информационных агентств

Почему Запад замолчал про сбитый «боинг»?

Агентство федеральных расследований «FBL» опубликовало документы и аудиозаписи, подтверждающие, что малайзийский борт в небе над Донбассом сбила именно Украина. Сразу важно отметить, что Международная следственная группа получила все эти данные ещё в 2017 году. Отдельно была отправлена фотокопия документа СБУ, в котором было приказано уничтожить все доказательства причастности украинской стороны к этому варварскому преступлению. Так,…220 - Альтернативное мнениеСтанислав Смагин

О РАЗНИЦЕ МЕЖДУ ЛИЧНОЙ ТУРЦИЕЙ И ГОСУДАРСТВЕННОЙ

Россия с 15 апреля и до 1 июня приостанавливает авиасообщение с Турцией, а заодно и Танзанией. В деле временно останутся лишь два рейса в неделю маршрута Москва-Стамбул-Москва. Официальная причина принятых мер — эпидемиологическая. В принципе, это правда — ситуация с очередной волной коронавируса на турецком берегу сейчас весьма неблагоприятная, и эта волна может перебить все…66

Лента новостей

- Путин заявил о попытках властей сделать Россию комфортной для мигрантов

- Россия засекла повышенную активность в космосе

- Военные США направили в Черное море необычный беспилотник

- Разные новости 08.05.2021

- ВОЗ разрешила экстренное применение китайской вакцины Sinopharm

- Лукашенко после жалобы в Германии заявил, что «не наследникам фашизма его судить»

- Новости экономики. 07.05.2021

- ВОЗ приветствовала поддержку США идеи временного отказа от патентов на вакцины от COVID-19

- Судан потребовал от российских военных немедленно покинуть территорию государства

- Новости экономики. 06.05.2021