Россия-2024: взгляд из 2020 года

В 2024 г. заканчивается четвертый президентский срок Владимира Путина. Какое экономическое наследие получат через четыре с небольшим года те, кто будет определять политику страны во второй половине 2020-х гг.? Посмотрим, какие прогнозы уже есть, и предложим свой прогноз.

Эксперты международных организаций (МВФ, ВБ и ОЭСР) считают, что ВВП России в 2019 г. вырастет на 1,0–1,1%. Прогноз российского правительства чуть более оптимистичен и предполагает рост на 1,3% [1].

Кто в итоге окажется ближе к истине, не принципиально: разница в 0,2–0,3 процентных пункта несущественна. Важно, что и те, и другие признают, что в 2019 г. российская экономика росла медленнее, чем в 2018 г. (+2,5%) и даже чем в 2017 г. (+1,8%).

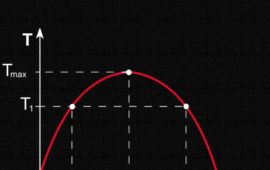

Не увидим мы существенных различий и в оценках зарубежными и правительственными специалистами перспектив российской экономики до 2025 г. (см. график 1).

Так, в МВФ считают, что темпы роста ВВП России достигнут двухпроцентного потолка в 2021 и 2022 гг., а затем рост снова замедлится — до 1,9% в 2023 г. и 1,8% в 2024 г. (зеленая пунктирная линия на графике 1).

Российское же правительство надеется, что благодаря национальным проектам темпы роста окажутся чуть более высокими: +3,1% в 2021 г. с постепенным ускорением до 3,3% в 2024 г. (серая пунктирная линия графика 1).

Таким образом, есть очевидный консенсус зарубежных и российских экспертов в рамках популярной ныне парадигмы «новой экономической реальности» с ее предельно низкими темпами роста. Ведь с 2012 г. рост ВВП России (и это видно на графике) ни разу не превышал планку в 3,5%. И последние прогнозы правительства РФ, пусть и более оптимистичные, чем у экспертов МВФ, не предполагают, что кто-то будет штурмовать рубежи экономического роста, которые еще десять-пятнадцать дет назад казались бы смешными.

Как оценить эти прогнозы с точки зрения экономического наследия, которое получат те, кто будет определять политику России после 2024 г.?

Прежде всего прогнозы говорят нам о том, что поставленная президентом Владимиром Путиным в начале 2018 г. задача «к середине следующего десятилетия увеличить ВВП на душу населения в полтора раза»[2] выполнена не будет. В момент постановки задачи для ее решения требовался ежегодный рост ВВП на 6%. Но два года упущены (рост на 1,8 и на 2,5% в 2017 и 2018 г. соответственно). Чтобы достичь поставленной цели, в оставшиеся годы требуется рост ВВП на 7,7% в год [3]! Очевидно, что правительство добиваться этого не собирается и честно сообщает об этом в своих прогнозах.

АЛЬТЕРНАТИВНЫЙ ПРОГНОЗ: ЧТО ПРЕДПИСЫВАЕТ ЭКОНОМИКЕ ЦЕНТРАЛЬНЫЙ БАНК

Прогнозы МВФ и правительства РФ мы приводим здесь только для того, чтобы проиллюстрировать настроение, сложившееся в экспертной среде. На практике же, когда речь идет о темпах роста экономики, на планы и прогнозы правительств (любых правительств, не только российского), как, впрочем, и на мнение и рекомендации экспертов МВФ, внимания можно и не обращать.

Что действительно важно, так это внимательно изучать политику, планы и директивы центральных банков. Почему? Потому что у центральных банков — и в современной экономике только у них — есть реальные рычаги влияния на темпы роста или падения экономики. У правительств таких рычагов, вопреки распространенному заблуждению, практически нет.

Замена правительства Дмитрия Медведева правительством Михаила Мишустина на ускорении экономического роста не скажется никак. Поскольку если что и подконтрольно правительству, так это не экономический рост, а направление или акцент этого роста — индустриальный, социальный или оборонный, в зависимости от того, на что именно и как будут тратиться доходы бюджета. Говоря простыми словами, правительство способно более или менее эффективно делить пирог, но размер самого пирога зависит не от эффективности действий правительства, а от эффективности политики Центробанка.

Если оценивать экономические перспективы России-2024 с учетом установок и директив Центрального банка РФ, то окажется, что декларируемые правительственным прогнозом скромные темпы роста ВВП в 3–3,3% с 2021 г. — не самый плохой вариант. На самом деле ситуация будет более печальной и темпы роста экономики не превысят 1,5% в год.

Дело в том, что ВВП в России тесно связан с реальной денежной массой (РДМ)[4] (см. график 2).

Связь между динамикой РДМ и динамикой ВВП настолько тесная (R-квадрат более 99%, коэффициент корреляции более 99,7%), что практически всю динамику ВВП в России можно объяснить динамикой реальной денежной массы [5]. Другими словами, если мы знаем, как будет расти или падать РДМ, мы легко предскажем будущий ВВП России.

Мы можем предсказать динамику РДМ в ближайшие годы. Данные для расчета есть в разработанном и утвержденном Центробанком руководящем документе с длинным названием «Основные направления единой государственной денежно-кредитной политики на 2020 год и период 2021–22 годов» (далее — «Основные направления»). В нем содержится вся необходимая аналитику информация, позволяющая оценить, как будет вести себя российская РДМ (а учитывая упомянутую выше теснейшую взаимосвязь — и ВВП) в эти три года.

Документ предполагает, что номинальная денежная масса в стране в этот период будет увеличиваться на 7–12% в год, а инфляция составит порядка 4% годовых. Легко вычисляется рост РДМ: 3–8% в год.

В соответствии с многолетней зависимостью между РДМ и ВВП рост ВВП по 2022 г. включительно будет находиться в диапазоне 0,6–1,5% (график 3).

Это в два раза ниже скромных 3–3,2%, на которые надеется правительство. И ниже даже еще более скромных оценок МВФ. Что уж говорить о темпах роста ВВП выше 7% в год, необходимых сегодня для достижения результатов, на которые рассчитывал президент Путин два года назад.

Что касается пока не покрытых директивой Центробанка двух лет — 2023 и 2024 гг., — то здесь нам придется прибегнуть не к расчету, а к прогнозу. Он тоже не очень сложен.

С 2016 г. Центробанк стабильно планировал номинальный рост денежной массы не выше 12% в год и стабильно эти темпы обеспечивал.

Последние «Основные направления», вышедшие в 2019 г., задают нам тот же диапазон темпов роста — от 7 до 12% на (см. таблицу 1).

Можно с большой долей уверенности предположить, что в и руководство Центробанка, и параметры государственной денежно-кредитной политики останутся теми же. Соответственно, нужно ожидать, что темпы РДМ опять не превысят 8%. А значит, и темпы роста ВВП в тоже останутся в стабильно привычном уже диапазоне 0,6–1,5%.

Таким образом, если не произойдет ничего чрезвычайного, то в переходный 2024 г. экономика России должна войти в ставшем уже привычным с 2012 г. режиме стагнации.

В КАКОМ СЛУЧАЕ ВОЗМОЖЕН КРИЗИС?

Что же может сломать этот, пусть и стагнационный, но достаточно устойчивый сценарий, предписанный российской экономике ее Центробанком? И прежде всего, возможен ли вариант такого развития событий, при котором на пути к 2024 г. экономика России свалится в кризис?

Скажем сразу — такой вариант возможен. Однако если это произойдет, то не в силу действия экономических санкций Запада, падения фондовых рынков или сокращения бюджетных доходов после какого-нибудь «нефтяного шока». (Внешнее окружение влияет на российскую экономику, но, как показывает статистический анализ, несоизмеримо меньше, чем монетарная политика Центробанка.) Сорвать экономику в острый кризис может только один фактор — ошибки самого Центробанка, в том числе неадекватная реакция его руководителей на упомянутые выше внешние потрясения. Такая реакция, которая послужила реальной причиной кризисов российской экономики в 1998, 2008 и 2014 гг., когда вместо поддержки застигнутой врасплох мировыми штормами отечественной денежной системы Центробанк делал ровно наоборот и устраивал ей массированные денежные кровопускания.

Механику типичной для Центробанка неадекватной реакции удобно показать на примере кризиса 2008 г.

Еще в первом полугодии 2008 г. экономика России демонстрировала все признаки здоровья и благополучия: темпы роста ВВП составляли приличные даже по меркам 2000-х гг. +8,5% в год, объем накопленных золотовалютных резервов (ЗВР) достиг рекордных 596 млрд долларов, реальная занятость, реальные доходы населения и совокупный платежеспособный спрос экономики продолжали расти. И хотя мировую экономику и финансовые рынки начало лихорадить еще в 2007 г., только что избранный президентом России Дмитрий Медведев в опубликованном в марте 2008 г. интервью британской газете Financial Times с полным на то основанием называл российские финансовый и фондовый рынки «островком стабильности в океане финансовых страстей».

Слабым местом этой цитадели казалась лишь задолженность крупнейших российских компаний (как контролируемых так называемыми олигархами, так и государственных) перед западными банками — порядка 527 млрд долларов к октябрю 2008 г. Тем более что обеспечением низкопроцентных западных займов служили в основном акции этих же компаний. Но при объемах ЗВР 598 млрд долларов в августе 2008 г. и уверенно растущей экономике и эта угроза не была существенной.

Когда летом 2008 г. мировая финансовая лихорадка переросла в финансовый шторм, иностранные держатели рублевых активов (акций, облигаций и т. п.) из-за кризиса на своих «домашних» рынках почувствовали недостаток средств. Им пришлось срочно и в массовом порядке распродавать рублевые активы, и к концу июля 2008 г. рынки акций и облигаций российских компаний обвалились [6].

Чтобы репатриировать вырученные от ликвидации рублевых активов средства, иностранцам пришлось срочно конвертировать рубли в доллары (и это стало не просто давлением, а настоящей атакой на рубль).

В результате резко упала рыночная капитализация российских компаний и, соответственно, обесценились российские залоги по банковским кредитам. Российские олигархи и государство столкнулись с реальной угрозой принудительных продаж заложенных активов (margin calls) и потери прав собственности. Крупный бизнес спасло государство, выделив компаниям и банкам кредиты для погашения внешней задолженности.

Однако к реальной экономике все эти перипетии частной жизни владельцев ценных бумаг, должников и кредиторов не имели прямого отношения ровно до тех пор, пока на авансцену не вышел обеспокоенный ослаблением рубля Центробанк. Отметим, что вообще-то доступный центральным банкам набор инструментов для защиты национальной валюты достаточно широк, в том числе — резкое поднятие ставок, ступенчатое (ни в коем случае не плавное!) ослабление национальной валюты с шагом в 15–20%. Но руководители Центробанка выбрали способ самый простой и самый вредный для экономики — валютные интервенции: с августа 2008 г. Центробанк стал массированно скупать рубли на открытом рынке, продавая бегущим от рубля западным и присоединившимся к ним отечественным инвесторам накопленные за годы президентства Путина доллары и евро.

К февралю 2009 г. Центробанк «спалил» (как это называет Владимир Путин) в валютных интервенциях 177,5 млрд долларов и 22,9 млрд евро (источник: ЦБ РФ).

Рублю это не помогло: к январю 2009 г. цена доллара подскочила с 23 до 36 руб., в 1,56 раза. Из экономики в результате валютных интервенций за пять месяцев было изъято более 5,5 трлн руб. И даже возвращение в экономику части денег путем рефинансирования банков, размещения средств правительства со счетов Казначейства на счетах коммерческих банков ситуацию спасти уже не могло (см. таблицу 2).

В результате уже к октябрю 2008 г. дефицит денег почувствовали не только олигархи и портфельные инвесторы, но и население. Практически в одночасье упал платежеспособный спрос. Начались сокращения рабочих мест, промышленные предприятия стали переходить на неполную рабочую неделю и отправлять людей в неоплачиваемые отпуска.

Кризис со страниц финансовых газет совершенно неожиданно и для правительства, и для населения шагнул на улицы российских городов и сел. Пришлось даже перенести на две недели широко анонсированное ежегодное Послание Президента России Федеральному собранию: требовалось время, чтобы внести в утвержденный текст антикризисные правки. А глава правительства Владимир Путин объявил о возможности сократить расходы бюджета и государственных монополий.

Так предложенное Центробанком лекарство оказалось в итоге страшнее самой болезни. В результате денежного кровопускания рубль потерял треть своей стоимости, страна — 35% золотовалютных резервов, а экономика, уверенно росшая еще в первом полугодии 2008 г., в 2009 г. упала на 7,8% — худший результат и среди стран «Большой двадцатки», и среди стран СНГ.

Нам же эта случившаяся более 10 лет назад история позволяет понять, почему именно от Центробанка, а не от конъюнктуры мировых рынков или жесткости американских санкций исходит опасность срыва в кризис на пути к 2024 г. Посмотрим на схему, по которой развивался кризис (схема 1).

В 2008 г. предвестником кризиса стало относительно небольшое падение курса рубля: 15 июля доллар стоил 23,23 руб., а 15 августа — на рубль дороже, 24,29 руб. Повышенный спрос на доллары обеспечивали иностранные инвесторы, репатриировавшие капиталы, ранее вложенные в российские активы.

В августе Центробанк начинает валютные интервенции. Цикл запускается.

Рубли из экономики начинают исчезать. Денежная масса сначала перестает расти, потом начинает сжиматься.

На уровне хозяйствующих субъектов это ощущается как усиливающийся дефицит денег. Часть предприятий и банков, чтобы продолжать выполнять свои обязательства — например, заплатить вовремя налоги или своевременно погасить кредиты, — начинает, вслед за иностранными инвесторами, продавать активы.

Активы еще больше падают в цене, что, в свою очередь, вызывает новую волну распродаж активов.

Часть хозяйствующих субъектов тоже конвертирует полученные от продажи активов рубли в валюту.

Это приводит к новому падению курса рубля. (15 сентября доллар стоит уже 25,70 руб. — на 1,41 руб. дороже, чем в августе.)

Центробанк реагирует на падение курса рубля и усиливает валютные интервенции в его поддержку.

Из-за действий Центробанка на валютном рынке рублевая денежная масса уходит из экономики быстрее, хозяйствующим субъектам становится тяжелее, начинается новый виток цикла.

15 октября доллар стоит 26,08 руб.

15 ноября — 27,33 руб.

15 декабря — 27,80 руб.

31 декабря — 30,24 руб.

31 января 2009 г. — 35,8 руб.

Все это выглядит как парадокс. Ведь стереотипная логика предполагает, что если Центробанк продает доллары, покупая при этом рубли, то цена доллара должна падать, а цена рубля — расти. Но на практике оказывается наоборот. Схема 1 как раз объясняет этот парадокс: беда интервенций в том, что они сжигают рублевую денежную массу, а это в конечном счете ведет к усилению давления на курс рубля.

Работает эта схема и в обратную сторону. Скупка валюты в ЗВР увеличивает рублевую денежную массу в экономике. А это, как мы показали выше, ведет и к росту ВВП, и к росту цен на активы. Рост цен на активы и возможность прибыли от такого роста привлекает, в свою очередь, инвесторов (как зарубежных, так и российских), имеющих валюту, и побуждает их покупать на эту валюту рубли, чтобы купить рублевые активы. Валютный спрос на рубли ведет к укреплению рубля. И сам выход из кризиса — наглядный тому пример.

Когда более 200 млрд долларов из золотовалютных резервов испарились, руководители Центробанка опомнились и перестали лить масло валютных интервенций в костер экономического кризиса. Его маховик стал закономерно сбавлять обороты. А когда в феврале 2009 г. Центробанк вернулся к покупкам валюты на открытом рынке, это сразу же отразилось и на курсе рубля: уже в ноябре 2009 г. доллар стоил дешевле 29 руб.

Был еще более длительный период укрепления рубля на фоне скупки долларов — в Тогда ЗВР выросли на порядок, с 48 до 597 млрд долларов, а рубль при этом укрепился почти на 40% — с 32 до 23 руб. за доллар. (Мы еще вернемся к этому периоду, когда будем рассматривать сценарий ускорения российской экономики до 2024 г.)

Итак, мы рассмотрели типичный сценарий развития кризисов в России. Похожим образом (то есть по порочному кругу, зафиксированному на схеме 1) развивались все три последних российских кризиса.

К примеру, когда в июне 2013 г. Банк России возглавила Эльвира Набиуллина, она (задолго до присоединения Крыма и последовавших затем западных санкций) возобновила валютные интервенции (график 5).

Ее усилиями ЗВР сократились с 518 до 356 млрд долларов (на 162 млрд долларов), а из экономики было изъято примерно 4,5 трлн руб. Правда, продолжались эти интервенции не 5 месяцев, как при Сергее Игнатьеве, а дольше. Да и по другим каналам рубли возвращали в экономику несколько активнее, чем в 2008 г. Но результат был тем же: падение ВВП, обвал курса рубля и все остальные «радости» кризиса.

Отметим, что проводить такую губительную политику Центробанку не мешает даже отсутствие ЗВР. Так, в 1998 г. для того, чтобы раскручивать интервенциями маховик кризиса, был даже получен заем МВФ.

Другой вопрос, всегда ли российский Центробанк панически реагировал на внешние потрясения?

Нет, не всегда. Достаточно вспомнить «парадокс 2001 года», когда в США лопнул «пузырь доткомов» (индекс S&P 500 упал на 44%, с 1489 пунктов в марте 2000 г. до 838 пунктов в феврале 2003 г.), американская экономика впала в рецессию, фондовые рынки по всему миру лихорадило, а цена нефти сорта Brent с 37,7 долларов за баррель в сентябре 2000 г. к ноябрю 2001 г. снизилась до 16,4 доллара, то есть более чем в два раза.

Экономика же России словно не замечала внешних потрясений и росла завидно высокими темпами: +10% в 2000 г., +5,1% в 2001 г. и +4,7% в 2002 г. Почему? Потому что Центробанк в это время, не обращая внимания на проблемы мировой экономики, активно накачивал свою экономику деньгами: номинальная денежная масса в 2001 г., например, выросла на 45% (сравните с +8% в 2019 г.). При таких темпах накачки экономики ликвидностью даже инфляция порядка 18% не смогла помешать росту денежной массы на 20% в реальном выражении (график 6).

Получается, что проблемы в мировой экономике и падение цен на нефть не оказывают негативного влияния на российскую экономику при правильной политике Центробанка.

Уместно, наверное, привести и обратный исторический пример. Так, с января 1994 г. по декабрь 1996 г. цены на нефть выросли на 70%, а ВВП России за те же три года… упал на 18%. И опять-таки причиной тому была не внешняя конъюнктура (и с экономической, и с политической точки зрения она-то как раз была более чем благоприятна), а денежно-кредитная политика Центробанка, которая вела к сокращению денежной массы в реальном выражении.

Но это история, пусть и не такая уж давняя. Есть более актуальный пример.

В 2017 и 2018 гг. внешнеэкономическая конъюнктура тоже была к России более чем благоприятна. Профицит счета текущих операций установил исторический рекорд, положительное сальдо торгового баланса доходило до 200 млрд долларов. Инфляция по историческим меркам была чрезвычайно низка, а доходы бюджета заметно превышали расходы. Да и руководство Центробанка (до этого безрезультатно спалившее в панике 2014–15 гг. свыше 160 млрд долларов ЗВР) декларировало отказ от пагубной политики управления курсом рубля, а значит, и от валютных интервенций. Казалось, что губительные валютные интервенции российской экономике больше не грозят.

Однако стоило, например, в апреле 2018 г. биржевому курсу рубля отреагировать на новые американские санкции ослаблением, как Центробанк резко прекратил покупать валюту (что он обязан был делать по так называемому бюджетному правилу) на открытом рынке. С экономической точки зрения такой шаг равносилен возобновлению валютных интервенций, то есть изъятию якобы лишних рублей из экономики. Отличие лишь в том, что при классических интервенциях Центробанк сам приходит на биржу с валютой и забирает оттуда рубли, сжимая рублевую денежную массу. А в 2018 г. рубли из экономики изымал не Центробанк, а другой госорган — Минфин. Затем этот посредник приносил рубли в Центробанк, получая взамен от Центробанка валюту.

Таким образом, вновь оказавшись в нестандартной ситуации, Центробанк привычно запаниковал, прибег к валютным интервенциям и в благоприятнейших внешнеэкономических условиях чуть не привел экономику к кризису: в первом квартале 2019 г. экономика выросла на символические 0,5%, лишь чудом избежав падения.

Вот почему в оценку экономических перспектив России-2024 необходимо закладывать не только директивно заданный планами Центробанка базовый сценарий экономической стагнации (среднегодовые темпы роста ВВП от 0,6 до 1,5% в год). Вероятность того, что Центробанк спровоцирует полноценный экономический спад по описанному выше сценарию, достаточно высока.

Механизм возникновения кризиса помогает лучше понять и механизм внешнего влияния на экономику России. Падение курса российских акций, панические распродажи активов, давление на курс рубля — все это в России случалось в прошлом и может под влиянием внешних обстоятельств произойти вновь. Шок может быть вызван падением цен на нефть, обвалом на мировых фондовых площадках, как в сентябре 2008 г., новыми санкциями по образцу введенных весной 2018 г. Все это может случиться, но это еще не кризис, а лишь возможные поводы к нему.

Пока (и если) Центробанк не замкнет порочный круг, маховик кризиса не раскрутится. И подтверждает это описанный выше «парадокс 2001 года».

В КАКОМ СЛУЧАЕ ВОЗМОЖЕН РОСТ?

Сегодня под гипнозом мифологемы «новой экономической нормальности» рост ВВП на 5, 7 или 10% в год кажется невероятным. Но в реальности, как показывает экономическая история уже постсоветской России, перейти к быстрому росту экономики можно и в считанные месяцы, за один-два квартала.

Чтобы понять, как это может случиться, разберемся, как это происходило в недавнем прошлом.

Многие считают, что ростом экономики в первые свои два срока на посту президента Владимир Путин обязан высоким ценам на нефть и газ. Технически это не так или, точнее, не совсем так: ростом ВВП в страна и президент обязаны бурному росту денежного предложения, реальной денежной массы.

Но чем был вызван этот рост денежного предложения? Неужели руководители Центробанка и правительства тех лет понимали его необходимость для роста экономики и наращивали его осознанно?

Отнюдь. Рост рублевой денежной массы был побочным продуктом, нежелательным (с точки зрения Центробанка) следствием совсем других решений, а именно решений из области курсовой политики: рубль из-за притока иностранной валюты в страну (в том числе нефтедолларов) укреплялся, и Центробанк как мог боролся с его укреплением. Как именно он это делал? Не мудрствуя лукаво, эмитировал рубли и скупал на свежеэмитированные рубли валюту. О масштабах этой скупки говорит динамика объема ЗВР: с 48 млрд долларов на начало 2003 г. к 1 августа 2008 г. ЗВР выросли до 597 млрд долларов. В экономику, соответственно, было влито более 11 трлн дополнительных рублей. Но еще важнее темпы роста: денежная масса за четыре с половиной года выросла с 2,1 до 13,8 трлн руб., то есть в шесть с половиной раз.

При этом расширение денежного предложения, добавление рублей в экономику воспринималось экономическими властями как досадное недоразумение, с которым лучше было бы бороться, но приходилось, увы, мириться:

«… прирост денег в экономике был чрезмерным и служил дополнительным источником инфляции. Рост количества денег в экономике намного превышал объем, который она могла освоить. За весь период , несмотря на формирование резервных фондов, количество денег в экономике никогда не уменьшалось, т. е. тезис об их изъятии из нее не верен. В 2000-е гг. денежная масса росла ежегодно более чем на 30%, а в — более чем на 40% <…>

<…> в 2010 г. [рост денежной массы] снова превысил 30%, а в находился в диапазоне 12–22%. Это существенно больше темпов прироста ВВП, и даже если бы российская экономика росла на 6–7% в год, то прирост денег все равно оставался бы избыточным», — так описывает этот период главный идеолог экономической политики 2000-х гг. Алексей Кудрин [7] (выделено мной. — С.Блинов).

Несмотря на то что экономические власти демонстрировали полное отсутствие понимания пользы от добавления рублевой денежной массы в экономику, Центробанк все равно это делал. Он был вынужден скупать валюту, потому что не видел другого способа бороться с укреплением рубля. Рубли добавлялись в экономику, реальная денежная масса росла, и экономика отвечала на это бурным ростом.

Идеологическая установка, что рост денежной массы — всего лишь досадное недоразумение, есть у лиц, принимающих экономические решения, и сегодня. Но, как и в 2000-х, экономический рост как побочный продукт действий Центробанка, преследующих совсем иные цели, при определенных обстоятельствах возможен. Есть два сценария такого «несознательного» роста и один сценарий, когда Центробанк ведет экономику к росту осознанными действиями, таргетируя не один, а два показателя.

СЛУЧАЙНЫЙ РОСТ ЭКОНОМИКИ ИЗ-ЗА БОРЬБЫ С УКРЕПЛЕНИЕМ РУБЛЯ

Как уже было сказано, когда Центробанк борется с укреплением рубля, покупая валюту на открытом рынке, он вынужден добавлять рублевую массу в экономику и тем самым, вне зависимости от своих желаний, ускоряет ее рост. Может ли такая ситуация повториться? Может ли Центробанк вновь начать скупать валюту на открытом рынке, накачивая тем самым экономику нужными ей для ускорения рублями? Ведь формально он отказался от влияния на курс.

Но Центробанк может вмешиваться в курсообразование, даже если декларировал обратное. Вот и его глава Эльвира Набиуллина в одном из своих выступлений на Петербургском экономическом форуме согласилась, что покупка валюты вовсе не противоречит режиму инфляционного таргетирования:

«… считалось — и до сих пор считается — что инфляционное таргетирование — это обязательно свободно плавающий курс, но надо отметить, что многие центральные банки оставляли за собой право вмешиваться в работу валютных рынков. По опыту тех валютных стран, которые провозгласили переход к инфляционному таргетированию, мы уже видим, что они иногда вмешиваются в работу валютных рынков. Это происходит по следующим причинам. Первая — чтобы противостоять рискам финансовой стабильности, особенно когда есть краткосрочная волатильность. Вторая — для пополнения золотовалютных резервов, по сути дела, чтобы обеспечить долгосрочную финансовую стабильность, когда возникают такие колебания с краткосрочными рисками <…>

<…> мы считаем, что наша постепенная, плавная политика по пополнению золотовалютных резервов не противоречит нашим целям по снижению инфляции и по ее удержанию на уровне около 4%»[8].

Так что если вдруг Центробанк начнет борьбу с укреплением рубля, используя для этого покупку валюты, то он опять, пусть случайно и неосознанно, но придаст ускорение российской экономике.

СЛУЧАЙНЫЙ РОСТ ИЗ-ЗА БОРЬБЫ С ДЕФЛЯЦИЕЙ

Случайно экономика может начать расти и в том случае, если Центробанк будет бороться не с укреплением рубля, а со снижением инфляции ниже таргета (целевого уровня) непроцентными методами. Что это значит?

Ситуации с курсом и с инфляцией очень похожи. В 2000-е гг. Центробанк начинал «печатать рубли» и покупать на них валюту тогда, когда курс рубля становился выше некоего целевого уровня. Заметим, что Центробанк тогда действовал «а-ля Бернанке», то есть количественными методами, а не процентными. Другими словами, он боролся с укреплением рубля не снижением ставки, а добавлением рублей в экономику.

Если Центробанк будет бороться со слишком низкой инфляцией, ситуация может повториться. Для этого надо не снижать ставку, когда инфляция опустится ниже целевого уровня (таргета), установленного Центробанком на уровне 4%, а «печатать рубли». В этом случае произойдет то же, что и в , правда, в небольшом масштабе, и побочным следствием борьбы Центробанка с дефляцией станет ускорение экономического роста.

ОСОЗНАННОЕ УСКОРЕНИЕ ЭКОНОМИКИ

Есть известная шутка про реалистичный и фантастический варианты: реалистичный — прилетят инопланетяне и все за нас сделают, фантастический — соберемся и сделаем все сами. С экономикой России все как в этой шутке: реалистичный вариант ускорения экономики — политика Центробанка случайно оказывается верной. Фантастический — Центробанк осознанно проводит правильную политику. Тем не менее и этот, пусть и очень маловероятный вариант развития событий, отбрасывать не стоит.

Итак, слом стагнационного сценария России-2024 в пользу быстрого роста экономики возможен, если рост реальной денежной массы будет не побочным продуктом и случайным следствием действий Центробанка, а результатом его целенаправленной политики.

Посмотрим, как Центробанк мог бы это сделать.

Сегодня управляющие действия Центробанка сосредоточены на одной цели — достижении таргета, фиксированной инфляции +4% в год. В новом сценарном варианте к уже имеющейся цели по инфляции Центробанк должен был бы добавить вторую цель — по темпам роста денежной массы. Наглядно это показано на графике 7: красная линия — инфляция, зеленая — номинальная денежная масса.

Говоря проще, сейчас Центробанк следит только за красной линией на этом графике, стараясь удержать уровень инфляции у целевого уровня в 4%.

Денежная масса (зеленая линия) тоже таргетируется (сегодня это прирост от 7 до 12% в год), но таргетируется скорее индикативно, чем директивно. В любом случае повышение зеленой линии — рост денежной массы — воспринимается, в соответствии с заданной еще Алексеем Кудриным парадигмой, как досадная помеха.

Темпы роста экономики в России [9], как мы показали выше, зависят от взаимного положения двух линий на этом графике — красной и зеленой. Чем выше зеленая линия относительно красной, чем шире зеленая область на графике, тем быстрее растет реальная денежная масса и тем быстрее растет экономика.

Когда же линии меняются местами (зеленая становится ниже красной), это означает, что денежная масса сокращается в реальном выражении, и экономика скатывается в кризис (красные области на графике).

Не вдаваясь в подробности, отметим, что для роста ВВП на 5% в год было бы достаточно сохранить инфляцию около 4%, а темпы роста денежной массы довести, как показывает зеленая пунктирная линия на графике, до 30–35% (подробнее см. Блинов С. О росте ВВП на 5%. — Эксперт Online. — 29 июля 2019 // https://expert.ru/2019/07/29/rost/).

Этот вариант реалистичен, и его можно воплотить в жизнь, как показывает пример 2010 г., когда от падения к росту на 30–35% денежная масса перешла всего за три месяца (точка 1 на графике 7).

ЭКОНОМИЧЕСКИЕ ОЖИДАНИЯ ДО 2025 Г. КРАТКИЙ ИТОГ

1. Как надеется правительство РФ и предсказывают эксперты международных организаций, рост ВВП в России к 2024 г. достигнет в лучшем случае 2–3%.

2. Однако если судить по уже отраженной в директивных документах денежно-кредитной политике Центробанка, экономика будет расти более низкими темпами, порядка 0,5–1,5% в год.

3. Внешние потрясения, в том числе падение нефтяных цен, серьезной роли не играют и отразятся на экономике России, только если Центробанк будет реагировать неадекватно (проводя валютные интервенции и сжатие рублевой денежной массы).

4. Стандартная реакция Центробанка на внешние потрясения обычно неадекватна, поэтому вполне вероятен сценарий, при котором в России на пути к 2024 г. случится рецессия (падение ВВП).

5. Ускорение роста ВВП России возможно, если Центробанк (пусть и неосознанно) будет бороться с укреплением курса рубля или дефляционными процессами не снижением процентной ставки, как сейчас, а операциями на открытом рынке (количественное смягчение).

6. Сценарий, при котором экономика в течение одного-двух кварталов выйдет на рост ВВП в +5% или более в год, реализовать технически возможно. Но из-за установок и практических действий Центробанка он пока маловероятен.

Cергей Блинов

СПИСОК ЛИТЕРАТУРЫ

Абель, Эндрю и Бернанке, Бен. Макроэкономика. 5-е изд. — СПб.: Питер, 2011.

Бернанке, Бен. Деньги, золото и Великая депрессия. — 2004 // www.federalreserve.gov. Использован перевод, расположенный по ссылке: www.senib.livejournal.com/1118.html

Блинов С. Хороший пример для ЦБ // Expert.ru. — 15 июля 2015 // http://expert.ru/2015/07/15/horoshij-primer-dlya-tsb

Блинов С. Как удвоить ВВП России // MPRA Paper. — 11 сентября 2015 // https://mpra.ub.uni-muenchen.de/66583

Блинов С. Реальные деньги и экономический рост // MPRA Paper 67256. — 16 октября 2015 // https://mpra.ub.uni-muenchen.de/67256/1/MPRA_paper_67256.pdf

Блинов С. Как избежать японской ловушки // Expert.ru. — 10 августа 2016 // http://expert.ru/2016/08/10/kak-izbezhat-yaponskoj-lovushki_-kratkij-urok-monetarizma-dlya-prezidentov-i-premerov-v-treh-kartinkah

Блинов С. Инфляция и экономический рост // MPRA Paper 78087. — 02 апреля 2017 // https://mpra.ub.uni-muenchen.de/78087

ПРИМЕЧАНИЯ

[1] Когда статья уже готовилась к печати, Росстат сообщил, что, по первой оценке, ВВП в 2019 году вырос на 1,3%.

[2] Послание Президента Федеральному Собранию, 1 марта 2018 года, Москва. — Президент России // http://kremlin.ru/events/president/news/56957

[3] Если в 2017 году объем ВВП страны оценивался в 87,4 трлн рублей (здесь и далее в ценах 2016 г.), то при практически не меняющейся численности населения к 2025 г. он должен был бы достичь 131,1 трлн руб. То есть среднегодовые темпы роста в должны были бы составлять вполне реальные по меркам нулевых годов 6%. Два года из отведенных на эту задачу семи лет уже упущены: в 2018 году рост, по официальным данным, составил 2,3%, в 2019 г. ожидается +1,3% (и это по оптимистичному правительственному прогнозу). Чтобы достичь желаемых целей, в оставшиеся пять лет () ВВП России должен бы расти темпами уже в 7,7%.

[4] Напомним, что реальная денежная масса — это не что иное, как номинальная денежная масса (агрегат М2), взятая с поправкой на инфляцию.

[5] Утверждение, что экономика следует за деньгами, а не наоборот, справедливо не только для российской, но и любой другой экономики. Не вдаваясь здесь в подробную аргументацию, сошлемся для краткости на авторитеты: нобелевский лауреат Милтон Фридман, анализируя механизм Великой депрессии, показал это в теории, а Бен Бернанке на посту главы ФРС США подтвердил справедливость выводов Фридмана на практике.

[6] Критики «путинского режима» этот обвал фондовых рынков до сих пор связывают с российской практикой, которую Дмитрий Медведев описал выражением «кошмарить бизнес», но аналогичным образом инвесторы вели себя по всему миру, на всех развивающихся рынках, в том числе и там, где никто и не слышал о конфликте акционеров ТНК-BP или визитах доктора к владельцу «Мечел».

[7] «Алексей Кудрин: Политика правительства и ЦБ в условиях высокой зависимости страны от экспорта сырья». — Ведомости. — 3 марта 2013.

[8] Из стенограммы выступления Эльвиры Набиуллиной на Петербургском экономическом форуме, июнь 2015 г.

[9] И не только в России, но и в США, Японии, Бразилии и других странах, см. «Реальные деньги и экономический рост» или английский вариант Real Money and Economic Growth.

Автор Сергей Николаевич Блинов — экономист, автор работ о влиянии денежно-кредитной политики на экономический рост, в советник генерального директора ОАО «КАМАЗ».

Опубликовано на портале Московского Центра Карнеги.

Фото: Председатель Центрального банка РФ Эльвира Набиуллина перед началом заседания правительства РФ. Фото: Екатерина Штукина/POOL/ТАСС

- Политика

С.С.Сулакшин Самое интересное

С.С.Сулакшин Самое интересноеПодпиши петицию: С.Сулакшин: «Президент Путин, дай России шанс развиваться, уйди в добровольную отставку!»

Степан Сулакшин создал(а) эту петицию, адресованную Путин, Народ России Устройство всех сфер жизни страны, политический режим в стране, его практики управления государством и результаты губительны для России и ее народа. За 20 лет путинизма все стало предельно ясно и безнадежно. Народ вымирает, падает рождаемость и растет смертность. Лучшая часть населения эмигрирует. Экономика деградирует в сырьевую…4 324 - Политика

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.Антироссийский проект путинизма: реконструкция, идеологические и фактические характеристики

Занимаемся мы в университете оппозиции не пропагандой, не агитацией (что только в какой-то мере так, но главная цель не в этом). Занимаемся мы тем, что убеждаем друг друга и помогаем понять, что слово «оппозиция» — слово ответственное и оно отличается от слов: «балаган», «развлекуха», «подставуха», «суррогат», самопиар и «политическая порнография». Мы делаем совершенно иную заявку и последовательно помогаем строить в стране настоящую политическую оппозицию. Правящий режим и правящая группировка в нашей стране, как известно, получила…958 - Экономика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм и кризис России

Россия вновь наступает на те же грабли. Годы назад, выдвинув математическую модель мирового финансового кризиса, наша научная политическая группировка предупреждала руководство страны, что оно создает модель экономики и государства несуверенного типа, уязвимые для внешнего агрессивного воздействия. Обстоятельный доклад на эту тему в феврале 2009 году — по кризису одов — был подготовлен для Совета Безопасности Российской Федерации, в котором тогда, совместно с его секретарем Николаем…1 313 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПОБЕДИТЬ МОЖЕТ ТОЛЬКО УМНАЯ ОППОЗИЦИЯ — Университет оппозиции. Выпуск №33

2 апреля в 20:00 мск очередной прямой эфир Университета оппозиции. Канал ютуб Центра Сулакшина. Присоединяйтесь. Политическая оппозиция обязана быть умной и просвещенной,только тогда возможна ее победа и оздоровление нашего Отечества! Тема выпуска: ПОБЕДИТЬ МОЖЕТ ТОЛЬКО УМНАЯ ОППОЗИЦИЯ Ведущий: Степан Степанович Сулакшин497 - Политика

Сулакшин С.С.

Сулакшин С.С.Вступай в борьбу за власть

Уважаемый соотечественник! Благодарим вас за возможную решимость присоединиться к организационно-политическому строительству объединения настоящей общенародной оппозиции Путину и путинизму в рамках организационной инфраструктуры Партии Нового Типа. Наш отличительный принцип состоит в том, что мы не только разоблачаем губительный характер путинизма, но дали профессиональную диагностику способов и причин деградации страны и народа. В ее основе научные методы, модели и методология. Мы не только критикуем путинизм, но мы делаем настоящее профессиональное, конкретное содержательное предложение — что и как…694 - Общество

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинРезультаты моделирования эпидемии коронавируса в России

Распространение коронавируса в мире в режиме пандемии пришло и в Россию. Очень важно своевременно осознать масштабы бедствия. В мире есть много работ по моделированию эпидемии коронавируса на основе официальной эмпирики, публикуемой в открытых СМИ. Например, работа «Coronavirus: Why You Must Act Now» даёт важные выводы, полученные путем моделирования, и на их основе практические рекомендации. Основные…1 141 - Политика

Русранд

РусрандРоссии нужна другая Конституция!

Конституция — это основной закон страны. Существуют Конституции двух типов — первый, к которому относится ельцинско-путинская Конституция, устанавливает право, порядок и институты государственности. В Конституции иного типа кроме права, порядка и институтов задаются основы жизнеустройства во всех сферах жизни. Задаются социальная, экономическая, политическая, гуманитарная модель страны. Новая Конституция команды Сулакшина — именно такого, второго типа. Каким в Конституции будет задано жизнеустройство, — такой жизнь в стране и будет. Если…192 - Политика

Сулакшин С.С.

Сулакшин С.С.ПОЛИТИЧЕСКИЙ МОМЕНТ И ЗАДАЧИ ОППОЗИЦИИ ПУТИНИЗМУ #ПрограммаСулакшина — ВСЕРОССИЙСКОЕ СОВЕЩАНИЕ МСК. Присоединяйся

В четверг 20 августа 2020 в 20-00 МСК на ютуб-канале Центра Сулакшина принимайте участие онлайн-трансляции открытого Всероссийского рабочего совещания актива и сторонников Программы Сулакшина «Настоящий социализм». Реплики и вопросы задавайте в чате. https://www.youtube.com/watch?v=T_T0M5RPnl0 Вернуться на главную112

- Экономика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинГосударственно-частное партнерство по Программе Сулакшина

Как будут организованы взаимоотношения между частными и государственными промышленными предприятиями, чтобы они не вытесняли друг друга? В макромодели страны и её экономики есть несколько очень важных соотношений. Одно из них — это доли государственной и частной собственности в ВВП. И здесь нет места ни левой, ни правой догматике — это многомерные задачи на оптимизацию (не путать с медведевско-путинской оптимизацией) в многофакторном пространстве путем выбора значений для получения максимума успешности страны. В балансе государственной и частной…13 - Экономика

Тамара Карамазова

Тамара КарамазоваЦентробанк меняет дерево на цифру

Российский Центробанк может реализовать ещё один коммерческий проект – выпуск цифрового рубля. Хотя для потребителей цифровой рубль ничем не будет отличаться от привычного деревянного – регулятор обещает расцвет инноваций и новых технологий. «Если процесс невозможно остановить, его нужно возглавить» – похоже, этим принципом руководствовался наш Центробанк, составляя доклад «Цифровой рубль». Презентация красиво свёрстана и изобилует…12 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Ситуация на рынке труда остается сложной

Путин очень увлеченно рассказывал Мишустину, Силуанову, Набиуллиной и остальным о том, что ситуация на рынке труда остается сложной. Аж заслушались. Причем нам казалось, что это министры должны про это говорить президенту, а не наоборот, но получилось так, как получилось. «Ситуация на рынке труда остается достаточно сложной. В сентябре, как вы знаете, безработица составила 6,3%. По…27 - Экономика

Канал «Аксиома»

Канал «Аксиома»Предприниматели не поверили власти и распродают свой бизнес

Аналитический обзор новостных событий в России и мире с профессором Степаном Сулакшиным. Итоги недели в понедельник, 20:00 МСК на канале «Центр Сулакшина». Смотрите актуальные события в мире, России, нашей жизни. Не пропаганда. Правда, раздумья, честная критика, прогноз. Патриотизм и интересы. Интересы большинства народа, нашей страны, всей доброй и человечной части мира. #ПрограммаСулакшина #ТакЖитьНельзя #СпастиРоссию #ПереустроитьРоссию20 - Экономика

kajaleksei

kajalekseiКривая, которая не вывезет

Уже писал как-то на эту тему, решил немного напомнить очевидность. Я думаю, что все уже давно поняли, что наша власть обанкротилась практически по всем направлениям своей деятельности. Сложно найти области и сферы, где бы ей удалось добиться хотя бы иллюзии успеха, кругом одни провалы и катастрофы… Но это отдельная большая тема. А суть нашей нынешней…26 - Экономика

Вазген Авагян

Вазген АвагянДоллар: диктатура вымогателя

Притча, так сказать. В одной комнате мясо, много отличного мяса – но нет огня. В другой – огонь, но нет мяса. Огонь полезная штука – но ни у кого ещё не получалось кушать собственно огонь. А мясо, казалось бы, можно кушать и сырым – но современный человек от сырого мяса страдает рвотой, отравлением, и может…77 - Экономика

maybe_elf

maybe_elfСбер будет анализировать транзакции и перемещения россиян и продавать данные компаниям

Сбер в рамках пилотного проекта хочет запустить сервис, который будет анализировать банковские транзакции россиян. Он будет взаимодействовать с 2ГИС, чтобы сопоставлять данные о транзакциях с расположением торговых площадок. Сервис будет рекомендовать бизнесу, к примеру, как выгоднее разместить новый магазин. Кроме того, его можно будет использовать, чтобы анализировать перемещения в мегаполисах и между городом и пригородом. Эта функция могла…29 - Экономика

Олег Поляков

Олег ПоляковКоронавирус постсоветского хозяйства: экономические чудеса отменяются

Иллюстрация: migranturus.com Коронавирусный кризис, вторая волна которого накрывает мировую экономику, способен резко отбросить назад развитие многих стран постсоветского пространства, не имеющих достаточно ресурсов для поддержки своих экономик и социальной сферы. В зоне особых рисков в связи с необходимостью срочно наращивать государственные расходы оказались в первую очередь небольшие по размерам экономики бывшие республики СССР — Армения, Киргизия, Таджикистан, Молдавия, которые за последние месяцы оказались в еще…73 - Экономика

Александр Минкин

Александр МинкинПадение рубля: министр Мантуров рад, россияне не рады

«Меньше народу — больше кислороду» Советская поговорка «Меньше народу — больше кислороду» возникла, когда зэков набивали в товарные вагоны, не заботясь о том, многие ли доедут живыми до ледяных мест разгрузки. Но и сегодня эта поговорка всем понятна; особенно тем, кто катался по Москве в битком набитом автозаке. Важно понять: чем больше людей катается в…24 - Экономика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинГде мы, где Китай, где США

Экономический кризис, связанный с пандемией, сократил дистанцию в части государственной мощи между Китаем и США. Китай справляется с пандемией гораздо эффективней и занимает всего лишь 49 место по числу зараженных, и это почти в полутора миллиардной стране. По числу зараженных на число жителей он занимает одно из последних мест в мире. Китай единственный из 48 крупных экономик, в которой ВВП по итогам второго квартала вырос по отношению ко второму кварталу предыдущего года, Китай нарастил…75 - Экономика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинДля чего Центральный Банк России запускает печатный станок

Центральный банк готов напечатать триллион рублей для покрытия дефицита бюджета страны. А ведь это предмет нашей жесточайшей профессиональной дискуссии с режимом со времен Ельцина-Гайдара! Это наше обвинение в глобальной диверсии, которую осуществил и осуществляет Центральный Банк России, демонетизируя суверенную рублёвую денежную массу в стране, в результате чего не введено и выведено из экономического финансового оборота в разные периоды в зависимости от курса рубля к доллару до нескольких триллионов долларов! Эта диверсия,…77 - Экономика

Александр Чуйков

Александр ЧуйковМеждународный орган по морскому дну (МОМД) может лишить Россию десятков миллиардов долларов

Как-то незаметно для широкой публики Россия вернулась в 1941 год. В крайне сложное для себя время серьёзных поражений, позорных отступлений, сдачи огромных территорий. Незаметно потому, что не свистят пули, не падают бомбы, не горят сёла и хаты. Незаметно потому, что противник не виден, нет линии фронта, нельзя взять языка. Незаметно потому, что об этой войне…66 - Экономика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинПочувствуйте разницу

Очень хочется гордиться нашей страной, ее мозгами, ее культурой, ее достижениями, ее наукой. Не получается. Приходится гордиться мозгами, культурой, наукой других стран. И в частности нашего соседа. Вот на карте: тут мы — путинская развалюха, а вот всего лишь через речку — Китай, который развивается, стал мировой державой и все увереннее становится источником новейших разработок и достижений. Есть в этом контексте одна тема, которая касается путинской России в полной мере….55 - Экономика

PANDUS.SU

PANDUS.SUПочему Росстат выдает заниженные данные по числу безработных, а Попова грозит введением «других мер»

Павел Малков, глава Росстата, уверен, что умеет считать Специалисты Финэкспертизы утверждают, что Росстат выдает заниженные, как минимум в два раза, данные по количеству безработных в России. Что это, погрешности при подсчетах или намеренное сокрытие реальной картины… Миллионы безработных выкинули из расчетов По словам президента, главная проблема России — стремительно растущая безработица. Отсюда первостепенной задачей правительства…31 - Экономика

Игорь Алексеевич Николаев Русранд

Игорь Алексеевич Николаев РусрандЗачем долги, если есть заначка

Действительно, ерунда какая-то получается. Вы скопили определенную заначку на черный день. Этот день настал, но вы решили ее не тратить, а занимать все больше и больше денег, чтобы дальше жить. Может такое быть? Теоретически, наверное, может. Вы, к примеру, накопленные деньги вложили под определенный процент, а занять смогли под меньший процент. Это в теории, а вот на практике такое практически невозможно. И опять же на практике сегодня у нас государство решило наращивать долги, но кубышку…37 - Экономика

Канал «Аксиома»

Канал «Аксиома»Скандальный бюджет. Урезают всё, ради силовиков и богачей

Российский экономический блок новостей с профессором Степаном Сулакшиным. Сайт Центра Сулакшина http://rusrand.ru/ ПРОГРАММА СУЛАКШИНА http://rusrand.ru/files/19/03/01/1903… Партия Нового Типа: http://rusrand.ru/pnt/ ОФ.канал https://www.youtube.com/user/Sulakshi… Народный Журналист: https://narzur.ru20 - Экономика

Буркина Фасо

Буркина ФасоСколько в России осталось заводов и в чем ложь сайта «Сделано у нас»

Фото отсюда Алгоритм Дзена часто мне подсовывает сайт «Сделано у нас» и заглядывая в него я вижу, как много в статьях этого ресурса пропагандистского пафоса и очень мало реальных фактов. Точнее, факты есть, но они подаются согласно геббельсовскому принципу «лучшая ложь — это часть правды». Разберем эти подходы на примере статьи «Сколько в России крупных…57 - Экономика

Александр Лежава

Александр ЛежаваГенералы песчаных карьеров

Фото отсюда Эту заметку, вероятно, можно было бы назвать иначе «О любителях поиграть в песочнице», но, поскольку речь идет о прогнозах Министерства экономики, пусть будет вариант, приведенный в заглавии. В понедельник 28 сентября мне на глаза попалась статья «Гадание на рубле. Что будет с курсом валют, ценами на нефть и зарплатами?» (https://aif.ru/money/economy/gadanie_na_ruble_chto_budet_s_kursom_valyut_cenami_na_neft_i_zarplatami). Речь в ней…26 - ЭкономикаВладимир Ступинский

В российской «тени» — 40%. А была ли в Советском Союзе теневая экономика?

Ряд товарищей с левого политического фланга указывают на, по их мнению, разделяющий пункт о собственности в проекте Конституции ПНТ , где выписана целая Глава 26 «Собственность в России». В ней где государство признаёт равным образом все формы публичной и частной собственности. Оппоненты, не обращая внимания на изменившиеся за четверть века условия экономики России, «кроют» текстом Конституции…39 - Экономика

Павел Пряников

Павел ПряниковНа чём строится убеждение правящего класса в России

На чём строится убеждение правящего класса в России (высших 100 тыс. семей), что «русским денег не надо»? Как раз на чистом, беспримесном варианте либерализма для слаборазвитых стран. В сборнике докладов научной конференции «Итоги трансформации, или какой капитализм мы построили», проведённой в Институте экономики РАН, встретил такое мнение на эту тему: «Евсей Гурвич, один из авторов…63 - Экономика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинУ путинизма все новые приступы и схватки

Путинский Минфин вместо наращивания возможностей государства, ликвидации рублевого дефицита в суверенном обороте денежной массы страны, заталкивает страну в долги. Для этого выпускают облигации федерального займа, а для того чтобы их покупали, объявляют для них дикую доходность. За три года госдолг превысит 20% ВВП! Фонд национального благосостояния практически закрыт для финансирования дефицита и для развития страны, значит опять повторится история, когда страну…119 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"«Газпром» отбивается от беспрецедентного штрафа в $7,6 млрд

Польский регулятор UOKiK наложил на «Газпром» беспрецедентный штраф в $7,6 млрд. А это, на секундочку, 50% от чистой прибыли за 2019 год или почти 100% от прогнозируемой чистой прибыли за текущий 2020 год. «Газпром», понятное дело, не согласен, и штраф станет оспаривать. Польша обвиняет «Газпром» и европейские компании в том, что они не согласовали с…42 - Экономика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинСколько и у кого отберут, чтоб потратить на Путина в 2021 году 27,5 миллиардов рублей?

Власти подготовили трехлетний проект бюджета, в котором финансирование Управления делами Администрации президента увеличивается почти на 12% — президент будет обходиться нам в следующем году в 27,5 миллиардов рублей. Единая Россия, естественно, уже заявляет о намерении поддержать внесенный в Государственную Думу абсолютно скандальный бюджетный законопроект, что не удивительно, ведь никаких других задач, кроме как нажимать на кнопочку и голосовать «за» инициативы Путина у них и нет. В 2021 году дефицит…90 - Экономика

spydell

spydellИнвестиционный ажиотаж

В России складывается уникальная ситуация, которой еще никогда не было в истории страны. Наблюдается аномальная активизация физических лиц в попытках прозондировать инвестиционную почву. Через это проходили все развитые страны в различные исторические периоды с различной интенсивностью и структурными характеристиками. Сам этот процесс неизбежный, но интерес вызывает форма и структура. Для понимания того, в какой системе…35 - Экономика

Русранд Рустем Ринатович Вахитов

Русранд Рустем Ринатович ВахитовВымирать разрешено

Среди громких новостей и инфоповодов, которыми заполонено российское медиапространство (события в Белоруссии, отравление Навального, тюремный срок для артиста Ефремова и т. д.), затерялось, казалось бы, рядовое вроде бы техническое решение правительства России. А между тем оно куда важнее пьяных выходок известного артиста театра и кино, которые несколько месяцев с утра до вечера в разных видах обсуждали по телевизору. Потому что правительственная установка жизненно важна для миллионов…62 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Надежда на то, что всё получится, не оправдалась

Почему в российском машиностроении невозможно импортозамещение – на примере морского судостроения (журнал «Морской флот», №3, 2020). С.Коновалов, председатель правления Отраслевой судостроительной ассоциации: «В своё время Постановление №719 вызвало массу вопросов и недопонимания, особенно в части критериев, по которым продукция относилась к «сделано в России». И так продолжалось пять лет. И вот результаты. Для профессионалов не…49 - Экономика

kapital-rus.ru

kapital-rus.ruПотратили 4 трлн на восстановление, а его нет. Что не так с антикризисным планом

Новое правительство Михаила Мишустина сорвало все сроки по разработке Общенационального плана восстановления экономики. Президент России Владимир Путин поручил представить стратегию к 1 июня, но кабинет министров задержал выполнение президентского поручения на 119 дней, или почти на четыре месяца. Но не это самое поразительное – план содержит 500 мер, большая часть которых уже реализовывалась весной в…54 - Экономика

Буркина Фасо

Буркина ФасоО заросших и заброшенных полях России в 2019 году

Меня прямо таки атаковали кремлеботы и фанаты сайта «Сделано у нас» после моих статей на тему нашего сельхоза, который при заросших полях России стал лидером по экспорту зерновых, но при этом стал хуже кормить россиян: меньше стало молока и говядины в разы на нашем столе. Кроме этого приятного момента есть и неприятный, т.к. в блог пришли люди, которые судят…34 - ЭкономикаМихаил Делягин

Что общего у «гарантированного пенсионного продукта» и МММ?

В России ставят очередной эксперимент на будущих пенсионерах: Минфин подготовил для населения «гарантированный пенсионный продукт». Эксперты уверены: это просто новый способ отъёма денег у населения. Неужели Силуанову всё мало? Законопроект о «гарантированном пенсионном продукте» разработан и направлен на согласование в Минтруд. По задумке реформаторов, новая идея предполагает четыре основных элемента: добровольный порядок присоединения граждан к…31 - Экономика

Канал «Аксиома»

Канал «Аксиома»Сколько пенсионеров объедают пропагандисты — С.Сулакшин

Аналитический блок новостей с профессором Степаном Сулакшиным. Сайт Центра Сулакшина http://rusrand.ru/ ПРОГРАММА СУЛАКШИНА http://rusrand.ru/files/19/03/01/1903… Партия Нового Типа: http://rusrand.ru/pnt/ ОФ.канал https://www.youtube.com/user/Sulakshi… Народный Журналист: https://narzur.ru31

- Экономика

Русранд Сергей Николаевич Блинов

Русранд Сергей Николаевич БлиновЧто не так с «триллионами» Дерипаски

Почему Дерипаска не успевает за ЦБ, чем он похож на Бориса Титова и почему 25 триллионов — это слёзы. «НЕ ИНТЕРЕСНЫ РИТУАЛЬНЫЕ ТАНЦЫ С БУБНАМИ ЦБ» 24 июля авторитетный бизнесмен и влиятельный гражданин Олег Дерипаска решительно потребовал от Центробанка прекратить ритуальные танцы с бубнами и в ближайшие же 4 года влить в экономику России 25 триллионов рублей: «ЦБ должен, в соответствии с Национальным планом, предложенным Председателем Правительства Госдуме во исполнение Указа Президента, и безоговорочно поддержанным…69 - Экономика

Русранд Сергей Николаевич Блинов

Русранд Сергей Николаевич БлиновРоссия-2024: взгляд из 2020 года

В 2024 г. заканчивается четвертый президентский срок Владимира Путина. Какое экономическое наследие получат через четыре с небольшим года те, кто будет определять политику страны во второй половине 2020-х гг.? Посмотрим, какие прогнозы уже есть, и предложим свой прогноз. Эксперты международных организаций (МВФ, ВБ и ОЭСР) считают, что ВВП России в 2019 г. вырастет на 1,0–1,1%. Прогноз российского правительства чуть более оптимистичен и предполагает рост на 1,3% [1]. Кто в итоге…262 - Экономика

Русранд Сергей Николаевич Блинов

Русранд Сергей Николаевич БлиновМедвежья услуга больших резервов

К январю нового 2020 г. международные резервы России достигли $549,8 млрд. Превышен продержавшийся 8 лет локальный максимум 2011 г. — $544 млрд. Всего лишь полсотни миллиардов остается до побития исторического рекорда — $598,1 млрд предкризисного 8 августа 2008 г. И можно было бы с такими резервами спать спокойно, если бы экономическая история постсоветской России не демонстрировала парадоксальную закономерность: чем больше ЗВР страны, тем тяжелее будет экономический кризис, предупреждает руководитель группы…115 - Юмор и сатира

Русранд Сергей Николаевич Блинов

Русранд Сергей Николаевич БлиновСтрашный сон министра Горишкина

ИЗ МЕГАПОЛИСА В ДЖУНГЛИ Это был кошмар. Он стоял, привязанный к столбу. Одетый в костюм, при галстуке. Но вокруг него были дикари. Как он здесь оказался? В этих джунглях?! Мозг лихорадочно вспоминал, что было до этого. Последнее, что он смог вспомнить — торжественный приём от имени губернатора N-ской области, на котором он присутствовал по должности, так как был федеральным министром экономического развития. Торжественное вручение каких-то наград, ответные речи… Как он мог оказаться в джунглях, среди дикарей? Почему-то вспомнился…84 - Экономика

Русранд Сергей Николаевич Блинов

Русранд Сергей Николаевич БлиновКогда стагнация сорвется в кризис

Центральный банк выдал свежую статистику денежной базы в узком определении. На 1 августа 2019 г. она составила 10,4 трлн руб. в номинальном выражении. Это всего лишь на 2% выше, чем год назад, а в реальном выражении, то есть с поправкой на инфляцию узкая денежная база ушла даже в минус, на -2,7%. Это плохой знак для российской экономики, которая и без того находится в предкризисном состоянии, считает руководитель группы макроэкономических исследований «КамАЗ»…340 - Экономика

Русранд Сергей Николаевич Блинов

Русранд Сергей Николаевич БлиновО росте ВВП на 5%

К устойчивому росту ВВП на 5% можно прийти в течение 3–6 месяцев. Как этого достичь? Чтобы добиться наконец от правительства и Центрального банка экономического роста, президенту Путину достаточно контролировать один показатель: реальную денежную массу (РДМ). Объясним почему. С 2000 года[1], то есть с момента избрания Владимира Путина президентом, 99% изменений ВВП в России объясняются изменениями реальной денежной массы, или, сокращённо — РДМ…206 - Экономика

Русранд Сергей Николаевич Блинов

Русранд Сергей Николаевич БлиновШесть потерянных лет

Как сообщил Центральный банк, золотовалютные резервы страны превысили отметку $514,5 млрд, достигнув 28 июня уровня $517 млрд, а затем, 1 июля, и $518,4 млрд. Таким образом, впервые за шесть лет ЗВР превысили уровень, на котором они находились в момент назначения Эльвиры Набиуллиной главой ЦБ. О том, что это значит для экономики, рассказывает руководитель группы макроэкономических…143

Лента новостей

- В Челябинской области стартовала программа по развозу врачей к пациентам на такси

- Новости экономики. 26.10.2020

- Байден назвал Россию главной угрозой для США

- Какие регионы Сибири стали лидерами по безработице. Почти четверть тувинцев без трудоустройства

- Возбуждено дело о «потере» 100 млн рублей при реконструкции в аэропорту Домодедово

- Цифропремьер Мишустин отменил СанПиНы, защищающие здоровье детей и ограничивающие применение электронных технологий

- Сотни семей с детьми на грани катастрофы: дольщики Барнаула попросили помощи у Кадырова

- Турция начала предъявлять России претензии на территориальную принадлежность Крыма 25.10.2020 9:21

- Под Выборгом был убит отец бывшего пилота «Формулы-1» Виталия Петрова

- Источник сообщил о взрыве на танкере с нефтью в Керченском проливе