Упрощенное банкротство будет непростым

фото отсюда

Пандемия коронавируса грозит взрывом просрочек по кредитам, но простого избавления от непосильного долга заемщикам можно не ждать

Доля просроченных кредитов физлиц вопреки происходящему в экономике снизилась, но это не более чем временный эффект. Сгладить последствия грядущего вала просрочек по идее способно внесудебное банкротство, но надежды на простое избавление от долгов пока нет.

- В апреле доля просроченных кредитов снизилась во всех секторах розничного кредитования, написал «Коммерсант» со ссылкой на данные Национального бюро кредитных историй (НБКИ). Это относится и к самому уязвимому из них — необеспеченным потребкредитам (минус 1,6 п.п., до 21,4%). В секторе автокредитов просрочка уменьшилась на 1,7 п.п. (до 7,1%), меньшие снижения — в ипотеке и карточных кредитах.

- Главная причина снижения просрочки — полугодовые кредитные каникулы, на которые россияне с начала апреля могут претендовать по закону, и собственные программы реструктуризации банков, говорит директор по маркетингу НБКИ Алексей Волков. Без них «плохие» долги должны были вырасти.

- Снижение просрочки — временное явление, не сомневается никто из опрошенных газетой экспертов: вопрос только в сроках и масштабе будущего обвала.

- Гендиректор БКИ «Эквифакс» Олег Лагуткин ждет роста показателей ближе к концу года, старший менеджер департамента управления рисками Deloitte Денис Гаврилин — уже с июня. Директор направления «Финансовые институты» S&P Сергей Вороненко ждет удвоения доли проблемных розничных кредитов к концу года с 4,3% в его начале, Гаврилин предсказывает пик в 10% по совокупному портфелю физлиц уже летом.

Что делать

Один из выходов для утратившего платежеспособность гражданина — личное банкротство. Сделать его «посильным и необременительным» поручил лично президент Путин в «коронавирусном» обращении 25 марта, а уже через неделю правительство внесло поправки о внесудебном банкротстве ко второму чтению профильного законопроекта. О законопроекте и претензиях к нему банков мы подробно писали здесь. Вкратце:

- Внесудебное банкротство граждан будет бесплатным и проходить без привлечения арбитражного управляющего за шесть месяцев.

- Обанкротиться в таком порядке сможет безработный или малоимущий гражданин, не владеющий имуществом помимо того, на которое не может быть обращено взыскание (например, единственное жилье).

- Заявка на банкротство подается через МФЦ. Если в процессе банкротства никто из кредиторов не оспорил в суде соблюдение условий внесудебного банкротства должника, он автоматически признается банкротом и освобождается от обязательств. После этого оспорить решение можно будет только через суд.

Ключевой в нынешних условиях законопроект не приняли банки, увидевшие в нем возможность для мошенничества заемщиков. Весь апрель прошел под знаком «выправления крена» в их пользу: появились поправки об обязательном минимуме платежей по кредитам, запрете внесудебного банкротства ИП, прохождении должником исполнительного производства и прочие. В итоге документ стало критиковать Минэкономразвития: «процедура очень сильно сокращает воронку людей, которые смогут пройти через банкротство физлиц».

Что нового

Сегодня РБК узнал, что ЦБ в целом поддержал сформированную концепцию упрощенного банкротства. Но регулятор хочет:

- снизить максимальный порог суммы долга до 500 тысяч рублей;

- сделать условием процедуры превышение предельной долговой нагрузки должника и подтвержденную актом невозможность обратить взыскание на его имущество;

- дать банкам возможность «беспрепятственно и с низкими издержками» проверить соответствие должника критериям упрощенного банкротства;

- создать институт медиации на финансовом рынке для реструктуризации долгов без доведения граждан до банкротства.

Почему это важно?

Действующая процедура личного банкротства в России обходится должнику дорого и практически не работает, особенно для малоимущих, писал The Bell. Банкротство стоит 100–200 тысяч рублей, которые многим должникам просто негде взять.

Окончательный вид закона о банкротстве важен и для бизнеса. Индивидуальные предприниматели часто вынуждены получать кредит как физическое лицо, по факту используя его на нужды бизнеса (в 2018 году ЦБ оценивал долю таких субъектов МСП в 10%). Даже если при банкротстве основателя не привлекут к субсидиарной ответственности, ему все равно придется расплачиваться по кредиту.

Что мне с этого?

Отсутствие простой процедуры банкротства — одна из составляющих удушающего инвестклимата в России. К сожалению, в складывающемся виде признать процедуру внесудебного банкротства ни массовой, ни упрощенной невозможно, сказал РБК партнер юридической компании «НАФКО» Павел Иккерт: «Она ничем не проще стандартной и разгружает только суды, а уж никак не кредиторов, управляющего и самого должника».

- Политика

С.С.Сулакшин Самое интересное

С.С.Сулакшин Самое интересноеПодпиши петицию: С.Сулакшин: «Президент Путин, дай России шанс развиваться, уйди в добровольную отставку!»

Степан Сулакшин создал(а) эту петицию, адресованную Путин, Народ России Устройство всех сфер жизни страны, политический режим в стране, его практики управления государством и результаты губительны для России и ее народа. За 20 лет путинизма все стало предельно ясно и безнадежно. Народ вымирает, падает рождаемость и растет смертность. Лучшая часть населения эмигрирует. Экономика деградирует в сырьевую…3 722 - Политика

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.Антироссийский проект путинизма: реконструкция, идеологические и фактические характеристики

Занимаемся мы в университете оппозиции не пропагандой, не агитацией (что только в какой-то мере так, но главная цель не в этом). Занимаемся мы тем, что убеждаем друг друга и помогаем понять, что слово «оппозиция» — слово ответственное и оно отличается от слов: «балаган», «развлекуха», «подставуха», «суррогат», самопиар и «политическая порнография». Мы делаем совершенно иную заявку и последовательно помогаем строить в стране настоящую политическую оппозицию. Правящий режим и правящая группировка в нашей стране, как известно, получила…627 - Экономика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм и кризис России

Россия вновь наступает на те же грабли. Годы назад, выдвинув математическую модель мирового финансового кризиса, наша научная политическая группировка предупреждала руководство страны, что оно создает модель экономики и государства несуверенного типа, уязвимые для внешнего агрессивного воздействия. Обстоятельный доклад на эту тему в феврале 2009 году — по кризису одов — был подготовлен для Совета Безопасности Российской Федерации, в котором тогда, совместно с его секретарем Николаем…673 - Политика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинПРОГРАММА ПЛАТОШКИНА. АНАЛИЗ — Университет оппозиции. Выпуск №31

19 марта в 20:00 мск очередной прямой эфир Университета оппозиции. Канал ютуб Центра Сулакшина. Анализируем Программу Платошкина «Новый социализм». Ответы на вопросы. Присоединяйтесь. Политическая оппозиция обязана быть умной и просвещенной,только тогда возможна ее победа и оздоровление нашего Отечества! Тема выпуска: ПРОГРАММА ПЛАТОШКИНА. АНАЛИЗ Ведущий: Степан Степанович Сулакшин215 - Общество

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.А ГОВОРЯТ, НИКАКОГО ВИРУСА НЕТ! #Сулакшин #Варзин АКТУАЛЬНЫЙ КОММЕНТАРИЙ ◄01.04.2020►

В очередном выпуске передачи «Актуальный комментарий» участвуют проф. С.С.Сулакшин и эксперт, д.м.н., проф. Сергей Александрович Варзин (г. Санкт-Петербург). Тема выпуска: А ГОВОРЯТ, НИКАКОГО ВИРУСА НЕТ! Приходите в 20.00 Мск. на канал Центра Сулакшина в youtube.377 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПОБЕДИТЬ МОЖЕТ ТОЛЬКО УМНАЯ ОППОЗИЦИЯ — Университет оппозиции. Выпуск №33

2 апреля в 20:00 мск очередной прямой эфир Университета оппозиции. Канал ютуб Центра Сулакшина. Присоединяйтесь. Политическая оппозиция обязана быть умной и просвещенной,только тогда возможна ее победа и оздоровление нашего Отечества! Тема выпуска: ПОБЕДИТЬ МОЖЕТ ТОЛЬКО УМНАЯ ОППОЗИЦИЯ Ведущий: Степан Степанович Сулакшин183 - Политика

Сулакшин С.С.

Сулакшин С.С.ИТОГИ НЕДЕЛИ со Степаном Сулакшиным 11.05.2020

Дорогие друзья! В понедельник, 11 мая 2020 года в 20-00 по московскому времени — очередной выпуск еженедельной информационно-аналитической передачи «Итоги недели». События в мире, России, нашей жизни. Не пропаганда. Правда, раздумья, честная критика, прогноз. Патриотизм и интересы. Интересы большинства народа, нашей страны, всей доброй и человечной части мира. Ведущий — Степан Степанович Сулакшин.70 - Политика

Любовь Донецкая СНЖ

Любовь Донецкая СНЖVox populi vox Dei

Путин: — Что там за шум, за стенками бункера? — Эти, как их… граждане РФ. — Чего хотят? — Славят своего президента. — А почему кричат: «Хватит, довольно!»? — Кричат, что всем всего хватает, все довольны, Владимир Владимирович. (Народ) Главный и практически официальный пургоносец всея Руси, пресс-секретарь президента г-н Песков немало заинтриговал россиян, жаждущих хоть…453

- Общество

burckina_new

burckina_newОперативные данные СОVID-19 за 16 мая по России и Москве

фото отсюда Публикую и выкладываю в общий доступ оформленные мною официальные данные по кopoнавиpycy. Предупреждаю заранее, что они источают оптимизм и позитив. Видимо, власти решили прикрутить фитилек сразу после того, как Владимир Путин снял большинство самоограничений, наложенных им на россиян 25 марта. И так смотрим общее число выявленных случаев, которое достигло на сегодняшний день 272 тысяч человек…20 - Общество

Ведомости

ВедомостиМВД назвало сумму штрафа за отказ от тестирования на коронавирус

фото отсюда Министерство внутренних дел России пояснило, в каких случаях россияне с коронавирусом могут быть привлечены к административной ответственности. Штраф может грозить тем, кто своевременно не сообщил о своем возвращении в Россию из-за границы, не вызвал врача на дом при появлении симптомов ОРВИ, а также тем, кто уклоняется от прохождения теста при подозрении на коронавирус….23 - Общество

Алексей Волынец

Алексей ВолынецПочему в Петрограде не состоялась эвакуация банков

©Wikimedia Commons «Столица, находящаяся на краю империи, подобна живому существу, у которого сердце на кончике пальца», – писал французский философ Дидро императрице Екатерине II, советуя вернуть столицу России из Петербурга в Москву. Спустя век с лишним, в разгар Первой мировой войны этот не столько политический, сколько философский совет оказался весьма актуален. К 1917 г. столичный…9 - Общество

Альянс Врачей

Альянс ВрачейВрачи обращаются к вам

ГБУЗ «Республиканская клиническая больница им.Г.Г.Куватова» Год основания: 1876 Республиканская больница Куватова Уфы – одно из ведущих лечебно-профилактических учреждений Башкортостана, оказывающее высокотехнологическую медицинскую помощь. В составе многопрофильной больницы функционирует 25 отделений. Актуальные комментарии зрителей: Татьяна А2 дня назад Нет слов!!!! Средневековье какое-то!!! Какой ужас!!! Skyfeel2 дня назад Требуем услышать врачей ГБУЗ РКБ им. Г.Г….16 - Лента новостей Общество

avia.pro

avia.proКолонна российских военных вновь подверглась нападению в Сирии. Видео

Российские войска в Сирии вновь подверглись нападению боевиков. Несколько часов назад, во время выполнения очередного совместного российско-турецкого патрулирования трассы М4, три транспортных средства российских военных (два бронетранспортёра и один бронеавтомобиль) подверглись очередному нападению со стороны про-турецких боевиков. Last Defender@LastDef #Turkish militants attack #russian military vehicles on M4 #Syria 2 11:32 PM — May 14, 2020…13 - Общество

Павел Пряников

Павел ПряниковВажная мировая новость, особенно для внешней политики США

Крупнейшая в мире компания по производству полупроводников, тайваньская TSMC построит большой завод в США, в штате Аризона. Сама компания сообщает, что делает это «при поддержке американского правительства». На TSMC приходится 55-58% мирового производства полупроводниковых микросхем, т.е. она почти монополист (оборот компании около $40 млрд. в год). https://www.tsmc.com/tsmcdotcom/PRListingNewsAction.do?action=detail&newsid=THGOANPGTH Важна новость тем, что она на практике подтверждает…33 - Общество

Людмила Кравченко

Людмила КравченкоМОЛОДЫЕ: КТО И ЧТО ОНИ — ПУЛЬС СТРАНЫ с Людмилой Кравченко ◄15.05.2020►

Тема передачи: Молодые — кто и что они. В 20:00 мск смотрим анализ эксперта Людмилы Игоревны Кравченко.16 - Общество

Руслан Марченко

Руслан МарченкоВ России построят 25 мусоросжигательных заводов за 600 млрд рублей

«Ростех», «Росатом» и «ВЭБ.РФ» построят минимум 25 мусоросжигательных заводов по всей стране. Общая стоимость проекта оценивается в 600 млрд рублей. «ВЭБ.РФ» будет финансировать проект, «Росатом» выступит технологическим партнёром, а структура «Ростеха» «РТ-Инвест» станет оператором. Заводы будут обслуживать «крупнейшие туристические центры России» и города с населением более 500 000 человек. Предприятия помогут закрыть 25 действующих мусорных…22 - Общество

Лев Вершинин

Лев ВершининЧУДЕСА МАГИИ

«Общероссийское голосование по поправкам в конституцию. Все законные процедуры при их принятии были соблюдены, а ограничения из-за эпидемии могут продлиться ещё долго. Так что нужно закрыть этот вопрос», — полагает Владимир Вольфович, и его можно понять: действительно же, с формальной точки зрения все уже состоялось, идея «обнуления» обрела силу закона, а «общероссийское голосование», проводимое в статусе…48 - Общество

Анна Шахова

Анна ШаховаВетеран войны собрала 3 млн рублей семьям российских врачей — жертв коронавируса

Ветеран войны из Санкт-Петербурга, 97-летняя Зинаида Корнева, собрала 3 млн рублей для семей российских врачей, погибших от коронавирусной инфекции. Женщина вдохновилась примером британского ветерана Тома Мура. Ранее Мур собрал для британских врачей более £30 млн в ходе благотворительной акции. В обмен на пожертвования он пообещал 100 раз обойти на ходунках свой небольшой сад до того, как ему исполнится 100…12 - Закон Общество

Ирина Опёнкина

Ирина ОпёнкинаС собой не заберёшь. Что происходит с деньгами россиян после смерти

Есть ли жизнь после смерти — неизвестно. Но мы знаем, какой сложный путь могут проделать деньги и ценные бумаги после кончины их владельца. На этом пути — частные детективы, мошенники, кошки-наследники и юридические коллизии из-за несуществующих законов. «Секрет фирмы» разбирался в нюансах движения средств, которые остались без хозяев. Что происходит с банковскими счетами и вкладами Когда банк узнаёт о смерти клиента, он ограничивает операции от его имени и от его доверенных…33 - Общество

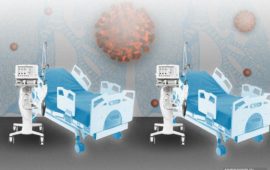

Русранд

РусрандОгнеопасное импортозамещение

С 13-го мая Росздравнадзор приостановил использование на территории Российской Федерации аппаратов ИВЛ «Авента-М», «причастных» к пожарам в реанимациях московской и питерской больниц, погубившим шесть человек. Производителем этих аппаратов числится Уральский приборостроительный завод. Но, судя по сведениям сайта госзакупок, на заводе их только собирают из комплектующих. А производятся они, по всей видимости, в Китае. АО «Уральский приборостроительный завод» — госпредприятие. Учредитель — Минимущество Свердловской области. Завод входит в концерн Ростеха «Радиоэлектронные технологии» (КРЭТ)….20 - Общество

Виктория Волошина Русранд

Виктория Волошина РусрандКарантин устал: почему ограничения сняли в тот момент, когда по числу заболевших Россия почти догнала Америку

Людей выпустили на улицу, обязав покупать защиту за свой счет. «Помните дни, в которые мы как бы не работали, но работали. Так вот, они как бы закончились, но не закончились». На мой взгляд, этот гуляющий по Сети мем — самое точное изложение обращения президента к гражданам от 11 мая. Да и в целом — описание, мягко говоря, противоречивой стратегии российской власти в борьбе с ковидом. Собственно, и раньше многим было понятно, что в стране нет ни политики, ни экономики — одна имитация…29 - Общество

Владимир Киберов

Владимир Киберов«Моё просвещение» — российский проект образования без школ и учителей

Edu.dov.ru МОСКВА, 13 мая 2020, 22:16 — REGNUM Уверенными шагами правительство Российское Федерации идет к дистанционному образованию и ведет за собой регионы. Работа в этом направлении пока ограничивается пилотным проектом для проверки работы раздела Единого портала госуслуг (ЕПГУ) «Моё образование». В проект Минкомсвязью и Минпросвещения были вовлечены субъекты Российской Федерации — Калининградская, Московская, Нижегородская, Новосибирская, Ростовская области, Приморский…21 - Общество

ПЕНСИОНэрка

ПЕНСИОНэркаУстала молчать

фото отсюда Здоровья всем. Отрицательные эмоции сейчас преобладают, поэтому заранее прошу прощения. Но историй накопилось великое множество! В канун Дня Победы первое, что заставило сейчас открыть Дзен — это пресловутые стрелки на баннерах. Да, уже писала о них, да, возмущение оказалось неконструктивным, но.. Есть у меня дед знакомый, он ветеран войны, той самой Великой Отечественной….28 - Общество

Елена Светлая СНЖ

Елена Светлая СНЖПриватизированная любовь к Родине

«Зову Отчизной край мой неутешный, Скорблю со всеми об ее судьбе, Что вдруг легла на всех волной поспешной. И рок не внемлет горестной мольбе. Растерзана, замучена, разбита, В огне, сумятице, болезнях, нищете.» Людмила Вольная Научный термин «приватизированное государство» прочно вошел в наш лексикон. Определение особому типу государства, которое сформировано правящим режимом, дал профессор политологии Сулакшин…84 - Общество

Сергей Смирнов

Сергей СмирновУпрощенное банкротство будет непростым

фото отсюда Пандемия коронавируса грозит взрывом просрочек по кредитам, но простого избавления от непосильного долга заемщикам можно не ждать Доля просроченных кредитов физлиц вопреки происходящему в экономике снизилась, но это не более чем временный эффект. Сгладить последствия грядущего вала просрочек по идее способно внесудебное банкротство, но надежды на простое избавление от долгов пока нет. В…17 - Общество

NordSkif & Co

NordSkif & CoТакой разрухи я не видел давно… Брошенный железнодорожный вокзал, наследие СССР. Его состояние ужасает!

Расположенный всего в сотне метров от моря, старый, советский железнодорожный вокзал можно легко принять за дореволюционное здание — одну из многочисленных резиденций русских аристократов. Архитектура Советского Союза вплоть до самой смерти Иосифа Сталина отличалась большой преемственности и унаследовала многие характерные черты от архитектуры Российской Империи. Но после смерти «Вождя Народов» и отказа от архитектурных излишеств, здания в стиле неоклассицизма строить перестали и им на смену пришли новые архитектурные формы. Впрочем,…20 - Общество

НарЖур ТВ

НарЖур ТВХаотизация массового сознания

Вакцинация, чипизация, 5g, Бесогон, Кашпировский, рептилоиды и потомственные ведьмы: что вообще происходит, мир погрузился во мрак? На эти и другие вопросы отвечает Степан Степанович Сулакшин. Подробности в видео: Выпуск от ◄05.05.2020► #ПрограммаСулакшина #ВопросыОтветыСулакшин — прямой эфир по вторникам в 20-00 МСК на канале #ЦентрСулакшина! Присылайте свои вопросы на почту [email protected] или в чат трансляции https://www.youtube.com/watch?v=ZoVYtKgaatk&list=PLREkrrRRCrD0teXS14BXf2XqiGZdFDZSx…8 - Общество

Маланов С.В.

Маланов С.В.К вопросу о мотивации учителя, преподавателя, профессора, и не только…

«Мы не пашем, не сеем, не строим — мы гордимся общественным строем…» Эльдар Рязанов Образование в СССР было подчинено задачам сохранения и передачи следующим поколениям лучших образцов культурного и научно-технического опыта (не всегда удачно, и не во всем эффективно)… Таким оно некоторое время продолжало оставаться в России и после сговора, результатом которого стало умышленное социальное и культурное разделение, а затем и противопоставление братских народов. Сегодня — ни образцов, ни трансляции, при полном отсутствии целеполагания. Повсюду насаждаемая плюралистическая…32 - Общество

Мария Перевощикова

Мария ПеревощиковаХолодно ль тебе: каждый десятый дом в РФ рискуют не успеть подготовить к зиме

На необходимые работы не хватает более 70 млрд рублей На подготовку к зиме предприятиям ЖКХ не хватает более 70 млрд рублей, рассказали «Известиям» источники на рынке. В результате каждый десятый дом в стране рискует оказаться не полностью подготовленным к новому отопительному сезону, прогнозируют опрошенные «Известиями» эксперты. В первую очередь в зоне риска жилье, построенное до 1970-х годов. Оно…19 - Общество

Русранд

РусрандКредитная бесовщина: как клиенты микрофинансовых организаций становятся бомжами

Граждане, берущие в МФО кредиты под залог недвижимости, очень часто лишаются своего последнего жилья. 20 лет 21-го века… И кажется, преступные — бесовские времена лихих 90-х канули в лету. Новые думы, федеральные собрания, новые законы, полиция (не милиция), новый следственный комитет. Почти правовое государство. Но… почти. И на этом «почти новом» как будто из тех лет выползли вдруг новые преступные бесы — КВАРТИРНЫЕ. И главное — очень организованные. Это микрофинансовые…15 - Общество

Мr.Teacher

Мr.TeacherЗавучи и директора теперь сломают голову. Что рекомендует РосПотребнадзор

Точно все разделены? Никто не знает сколь долго продлится пандемия и РосПотребнадзор решил опубликовать новые рекомендации по организации учёбы в школе. Они такие, что завучам впору хвататься за голову. Вот что они предлагают: 1. Долой кабинетную систему. Каждый класс будет учиться в своём кабинете. Как в этом случае проводить информатику, технологию, лабораторные работы по физике и…81 - Общество

Константин Михайлов

Константин МихайловВо время эпидемии люди занимаются спасением истории

Фото: Андрей Никеричев/Агентство «Москва» Мир будет, возможно, другим, но люди будут восстанавливать любимые храмы и усадьбы, обустраивать и защищать любимые города. В этом, собственно, залог того, что пандемия пройдет, а мир уцелеет. Весна в разгаре, и соцсети заполонили публикации на тему: «чем занять себя на самоизоляции» и «как не сойти с ума на карантине». Хочу…16 - Общество

Станислав Смагин

Станислав СмагинВ ЭТОТ ДЕНЬ ПОБЕДЫ

Фото отсюда Радостная новость – с 12 мая начался «поэтапный выход из режима самоизоляции». Вероятно, наконец-то достигнуто то самое пресловутое, загадочное и долгожданное плато, попытки нащупать которое всё больше напоминали легендарный парадокс с забегом Ахиллеса и черепахи. Или не достигнуто, скорее, даже не достигнуто – мнения на сей счет разные. Да и вообще «выход» получается…32 - Общество

Анатолий Круглов

Анатолий КругловВ России владельцев вендинговых автоматов признали пострадавшими от вируса

Правительство расширило список пострадавших от пандемии коронавируса отраслей. В него включили торговлю с помощью автоматизированных систем — вендинговых автоматов. Постановление кабмина утвердил и. о. премьер-министра Андрей Белоусов. Кроме владельцев торговых автоматов в расширенный список включили производство изделий народных промыслов. Перечень пострадавших от вируса отраслей появился в начале апреля. В первую версию включили авиа- и автоперевозки, развлекательную сферу, физкультуру и…17 - Общество

Лев Вершинин

Лев ВершининИСПУГАННЫЕ ИЮЛЕМ

«Сотрудники ОМОНа, не предъявив никаких документов, ворвались в дом шамана Александра Габышева и увезли его в психиатрическую больницу. До этого к Габышеву трижды приходили люди, представившиеся медработниками, и хотели взять тест на коронавирус, но шаман отказывался…», — и поскольку я освещал эту тему многократно (1, 2, 3, 4, 5, 6, 7), подходя со всех сторон и неизменно приходя к сходным выводам,…34 - Общество

Эль Мюрид

Эль МюридПонаехали тут

Губернатор Санкт-Петербурга Александр Беглов считает нецелесообразным раздавать защитные маски и перчатки всем жителям бесплатно, потому что в городе много приезжих из других регионов. Накануне он распорядился выплатить по 800 руб. социально незащищенным категориям петербуржцев на приобретение перчаток и масок. Хорошо, что в блокаду у Ленинграда были другие руководители. С нынешними шансов выжить у населения не…14.05.2020 0:09 51 - Общество

НарЖур ТВ

НарЖур ТВКогнитивное оружие

Когнитивное оружие: что это такое, как оно действует и какой урон способно нанести, какие есть методы противодействия ему? На эти и другие вопросы отвечает Степан Степанович Сулакшин. Подробности в видео: Выпуск от ◄05.05.2020► #ПрограммаСулакшина #ВопросыОтветыСулакшин — прямой эфир по вторникам в 20-00 МСК на канале #ЦентрСулакшина! Присылайте свои вопросы на почту [email protected] или в чат…15 - Общество

Эль Мюрид

Эль МюридСверхсмертность

Апрельская сверхсмертность в Москве составила приблизительно 20% по сравнению с предыдущими годами. В среднем в прошлые годы ежемесячно в Москве умирало 9850 человек, в этом году смертность составила 11846 человек в сутки. Превышение над обычной смертностью примерно 2 тысячи человек. Это то, что статистически можно считать достоверным и установленным фактом. А вот далее начинаются вопросы,…45

- Общество

Сергей Смирнов

Сергей СмирновУпрощенное банкротство будет непростым

фото отсюда Пандемия коронавируса грозит взрывом просрочек по кредитам, но простого избавления от непосильного долга заемщикам можно не ждать Доля просроченных кредитов физлиц вопреки происходящему в экономике снизилась, но это не более чем временный эффект. Сгладить последствия грядущего вала просрочек по идее способно внесудебное банкротство, но надежды на простое избавление от долгов пока нет. В…17 - Лента новостей

Сергей Смирнов

Сергей СмирновРоссия вышла на третье место в мире по количеству зараженных коронавирусом

фото отсюда В России за сутки к 11 мая зарегистрировано 11 656 новых случаев коронавируса, суммарно с начала эпидемии — 221 334 случая. Это значит, что по зафиксированным случаям Россия вышла на третье место в мире, обогнав Италию и Великобританию. Число летальных случаев превысило две тысячи (2009, плюс 94 за сутки). Это на порядок меньше,…22 - Общество

Сергей Смирнов

Сергей СмирновПочему пустые города не помогут климату

Коронавирусный кризис закрыл целые страны и отрасли, в разы сократил авиационное и автомобильное сообщение, запер большинство населения планеты в домах и на треть уронил спрос на нефть. Выбросы главного парникового газа — углекислого CO2 — по итогам года снизятся на 8%, прогнозирует Международное энергетическое агентство. Много это или мало? Много или мало? Для мировой экономики это очень много: сокращение выбросов CO2 на 8% — самое большое падение минимум со времен…50 - Республика Марий Эл сегодня

Йошкар-Ола Сергей Смирнов

Йошкар-Ола Сергей СмирновЗНАКОВЫЕ ПАМЯТНИКИ ЙОШКАР-ОЛЫ НАДЕЛИ МАСКИ ОТ КОРОНАВИРУСА

Самые популярные памятники столицы Марий Эл облачились в защитные медицинские маски, которые спасают от коронавируса. Автор инициативы остался неизвестен, но перед его креативом можно снять шляпу. Сейчас, когда все ответственные горожане выглядят именно так — в масках, топовые изваяния города выглядят вполне «в тренде», говоря на современном языке. Наше всё Александр Сергеевич Пушкин и его самый известный герой Онегин,…27.04.2020 0:36 10 - Экономика

Сергей Смирнов

Сергей Смирнов«Нефть легче сжечь»: чем российской нефтедобыче грозит сделка ОПЕК+

После сокращения добычи нефти по соглашению ОПЕК+ с 1 мая Россия не сможет вернуть все выбывшие мощности, пишет Bloomberg. Мелкие компании, у которых нет своих хранилищ, уже признаются, что им «легче сжечь» лишнюю нефть, чем терять скважины, что для них равносильно закрытию. У крупных больше пространства для маневра, но по сути ситуация та же. Что проиcходит Российские…35 - Лента новостей

Сергей Смирнов

Сергей СмирновРоссияне сократят потребление почти всего

Коронавирусный кризис потребления даже глубже ожидаемого: россияне сократили потребление 90% товаров и услуг и твердо намерены уменьшать траты минимум полгода. Восстановление даже в умеренно оптимистичном сценарии займет не менее трех лет. Что произошло BCG и холдинг «Ромир» опубликовали детальное исследование перспектив потребительского спроса в России на горизонте полугода, итоги которого публикуют «Ведомости» и «Коммерсант». Основной вывод — россияне…22 - Политика

Сергей Смирнов

Сергей СмирновПравительство намерено расширить полномочия полиции

Правительство одобрило, но еще не внесло в Госдуму поправки в закон «О полиции», расширяющие полномочия полицейских и в ряде случаев ограничивающие их ответственность, пишет «Интерфакс». Самое спорное нововведение — поправка в статью 30 («Гарантии правовой защиты сотрудника»). Она дополняется фразой «сотрудник полиции не подлежит преследованию за действия, совершенные при выполнении обязанностей, возложенных на полицию, и в связи…45 - Экономика

Сергей Смирнов

Сергей СмирновКотировки Brent ушли ниже $20 за баррель

Котировки нефти Brent во вторник 21 апреля после полудня снизились с уровня $25 до уровней ниже $20 — на 12.30 мск баррель стоил $19,15. Последний раз такой уровень цен наблюдался в 2002 году. К 13.00 мск Brent вышла на уровень $21, что почти на 20% ниже цены закрытия. Падение Brent последовало за исторически беспрецедентным обвалом котировок истекающих…23 - Общество

Сергей Смирнов

Сергей СмирновРоссияне шли снимать наличные после обращений Путина

С начала марта россияне сняли в банках и банкоматах около триллиона рублей, пишет Bloomberg со ссылкой на информацию ЦБ. Главная причина — опасения населения по поводу доступности банков при ужесточении режима самоизоляции, говорит аналитик Райффайзенбанка Денис Порываев: «они снимали деньги по той же причине, что запасались продуктами». Другая причина — обращения Путина: Bloomberg демонстрирует четкую корреляцию пиков…36 - Лента новостей

Сергей Смирнов

Сергей СмирновРоссияне шли снимать наличные после обращений Путина — Bloomberg

С начала марта россияне сняли в банках и банкоматах около триллиона рублей, пишет Bloomberg со ссылкой на информацию ЦБ Главная причина — опасения населения по поводу доступности банков при ужесточении режима самоизоляции, говорит аналитик «Райффайзенбанка» Денис Порываев: «они снимали деньги по той же причине, что запасались продуктами». Другая причина — обращения Путина: Bloomberg демонстрирует четкую корреляцию пиков…29 - Общество

Сергей Смирнов

Сергей СмирновКремль опубликовал план миграционной реформы

Сегодня сайт Кремля опубликовал перечень поручений по реформе национальной иммиграционной политики России. Главное — резкое упрощение миграционных режимов и процедур. Основным статусом, позволяющим претендовать на российское гражданство, становится вид на жительство. Условиями его получения будут регистрация в государственной информационной системе (ГИС), проживание на территории России, соблюдение ее законов, отсутствие опасных заболеваний «и, как правило, знание русского языка»….73 - Политика

Сергей Смирнов

Сергей СмирновВ Конституции не будет запрета зарубежной недвижимости для чиновников

В Конституцию России не внесут поправки, запрещающие чиновникам владеть иностранной недвижимостью, узнали «Ведомости». Конституционный запрет лишил бы постов десятки парламентариев и высокопоставленных госслужащих. По информации источников издания, запрет зафиксируют позднее, и не в Основном законе, а в федеральном. Поправки о запрете на зарубежную недвижимость вносились депутатами Николаем Арефьевым (КПРФ) и Константином Слыщенко («Единая Россия»), но были отклонены….46 - Общество

Сергей Смирнов

Сергей СмирновПлатный дублер МКАД построит компания-партнер «Роснефти»

Группа компаний «Регион», которую участники рынка давно и прочно связывают с «Роснефтью», решила участвовать в крупном инфраструктурном проекте — строительстве южного дублера МКАД, узнали «Ведомости». Проект дорогой, а его условия таковы, что концессионер получит деньги, даже если объект останется на бумаге. Что произошло ГК «Регион» в феврале подписала соглашение об инвестициях с правительством Московской области. Компания намерена…49 - Экономика

Сергей Смирнов

Сергей СмирновЭлектричество в Финляндии впервые стало бесплатным

Отрицательная цена на электричество, ставшая обычной для Германии и Дании, зафиксирована и в значительно более северной Финляндии, причем зимой. Это одно из следствий развития альтернативной энергетики, отмечает финская Yle. Что произошло Первые в истории отрицательные цены на спотовом рынке электричества Nord Pool Финляндии были зафиксированы 10 февраля в ранние утренние часы: минус 20 евроцентов за мегаватт-час. Утром в субботу,…124 - Политика

Сергей Смирнов

Сергей СмирновРоссия и Турция оказались на грани прямого военного конфликта

В ночь на пятницу, 28 февраля, резко обострилась ситуация вокруг сирийского Идлиба. Поводом стала гибель десятков турецких военнослужащих при ударе сирийской авиации. От турецких официальных лиц уже звучат заявления о нападении на страну НАТО. По оценке политологов, вероятность прямого военного конфликта Турции и России резко возросла, а положение уже хуже, чем в 2016 году, когда…85 - Общество

Сергей Смирнов

Сергей СмирновВ Конституции предложили закрепить неприкосновенность экс-президента

Рабочая группа по подготовке поправок в Конституцию предложит закрепить в ней неприкосновенность экс-президента. Об этом РИА «Новости» сообщило со ссылкой на сопредседателя комиссии Павла Крашенинникова. Поправку предложила председатель Союза женщин России Екатерина Лахова. Сейчас в ст.91 Конституции прописана только неприкосновенность действующего президента. Неприкосновенность экс-президента установлена федеральным законом «О гарантиях президенту, прекратившему исполнение своих полномочий» и не является…39 - Наука и техника

Сергей Смирнов

Сергей Смирнов«Мы очень надеемся, что ошиблись»: модели климата стали предсказывать ускоренное потепление

Глобальное потепление может наступить быстрее и резче, чем ожидалось до сих пор. Даже самый теплый в истории наблюдений январь пугает не так, как то, что климатические модели стали независимо и по непонятным причинам выдавать «кошмарный сценарий», пишет Bloomberg. Что произошло Январь 2020 года стал самым теплым на Земле за все 140 лет систематических метеорологических наблюдений. Еще важнее…86 - Новости

Сергей Смирнов

Сергей СмирновВнук Назарбаева попросил политическое убежище в Великобритании

Внук первого президента Казахстана, ныне лидера нации Нурсултана Назарбаева Айсултан Назарбаев попросил политического убежища в Великобритании. Об этом он сам написал на странице в Facebook. По его словам, он вынужден пойти на это, чтобы раскрыть информацию «о высокомасштабной коррупции между правительством России и Казахстана». По версии Айсултана Назарбаева, при экспорте казахского газа в Россию существует некая компания-прокладка,…25 - Общество

Сергей Смирнов

Сергей Смирнов«Проект» опубликовал полную карту усадеб российской элиты на Рублевке

Издание «Проект» на протяжении года изучало владельцев недвижимости вблизи самого престижного направления в России — Рублевского шоссе и выяснило, что в совокупности чиновники и исполнители господрядов владеют недвижимостью более чем на триллион рублей. В проект включены около 800 найденных землевладельцев, из них 631 связанных с государством. Рыночная стоимость их участков 343 млрд рублей, участков с домами…54 - Общество

Сергей Смирнов

Сергей СмирновЛукашенко нашел корни «сахарного дела» в Москве

Президент Белоруссии Александр Лукашенко впервые изложил суть «сахарного дела», по которому задержано руководство всей отрасли страны, сообщило агентство «Белта». Расследование вел КГБ Белоруссии, который скоро выступит с подробностями, пообещал президент. «Такого в Белоруссии еще не было. Они создали в Москве “прокладку” — торговый дом. Поставили туда своих. С заводов по бросовым ценам продавали торговому дому белорусский сахар….39 - Общество

Сергей Смирнов

Сергей СмирновРухнувший в Петербурге спорткомплекс сносили в интересах СКА Бориса Ротенберга

Демонтаж рухнувшего накануне одного из крупнейших спортивно-концертных комплексов Петербурга — СКК «Петербургский» — производился второпях и без надлежащего оборудования, а погибший рабочий работал без страховки, сообщила «Фонтанка». Объект сносился под строительство нового комплекса для хоккейного клуба СКА, президентом которого является Геннадий Тимченко, а вице-президентом — Роман Ротенберг. Что произошло Накануне, 31 января, практически полностью обрушилось крупное здание…2.02.2020 9:02 92 - Экономика

Сергей Смирнов

Сергей СмирновЯнварь 2020 года стал для нефти худшим за 30 лет

Январь 2020 года стал худшим для нефтяного рынка с 1991 года, пишет Bloomberg: котировки нефти WTI упали на 16%, Brent — на 12%. Причина нетипичного для начала года падения — распространение коронавируса и опасения за будущее китайской и мировой экономики. В последний день января нефтяные котировки снизились еще на процент с небольшим. Истекающий мартовский фьючерс на Brent…34 - Экономика

Сергей Смирнов

Сергей Смирнов«Газпрому» придется доплатить за сверхплановый транзит через Украину

Приоткрыты условия нового транзитного контракта на прокачку российского газа через Украину. Похоже, что они выгодны «Газпрому» — но только до тех пор, пока российской компании не понадобятся дополнительные мощности на европейском направлении, пишет РБК. Что произошло Детали пятилетнего (до 2024 года) газового контракта между «Газпромом» и «Нафтогазом» до сих пор известны не были. Но изданию удалось ознакомиться с черновиком,…21 - Экономика

Сергей Смирнов

Сергей СмирновБизнес оценил перспективы мирового роста с рекордным пессимизмом

Традиционный опрос топ-менеджеров, проведенный PwC к экономическому форуму в Давосе, показал резкий рост пессимизма относительно мирового экономического роста: впервые с 2012 года руководителей крупнейших компаний, ожидающих замедления в наступившем (2020) году, больше половины (53%). — Еще в 2018 году наблюдался рекордный оптимизм — в падение верили всего 5% опрошенных, год назад — 29%. — Только 27% топ-менеджеров…27 - Новости

Сергей Смирнов

Сергей СмирновМягко стелет, да жёстко спать: Путин предложил важнейшие поправки в Конституцию

Важнейшей частью послания президента Владимира Путина Федеральному собранию 15 января против ожиданий оказалась не социальная и демографическая, а конституционная. Путин заявил, что Конституция России от 1993 года остается актуальной, однако предложил много важных поправок в Основной закон. Страна остается президентской республикой, подчеркнул президент, а поправки должны быть одобрены в ходе всеобщего голосования. Председатель ЦИК Элла…60 - Новости

Сергей Смирнов

Сергей СмирновЭкс-глава Nissan Карлос Гон сбежал из-под залога

Бывший глава альянса Renault-Nissan-Mitsubishi Карлос Гон, выпущенный в Японии под крупный залог после ареста по делу об использовании активов компаний в личных целях, сбежал в Ливан. История обрастает скандальными подробностями. Что произошло О бегстве бывшего топ-менеджера стало известно в ночь на 31 декабря. Его адвокаты утверждают, что все паспорта Гона остались у них на руках, и…47 - Закон

Сергей Смирнов

Сергей СмирновВС объяснил, как взыскивать долги компаний с детей банкротов

Кредиторы имеют право взыскивать долг несостоятельных компаний с родственников и даже несовершеннолетних детей, однако ответственность ограничится стоимостью переданного им имущества банкрота. Это следует из определения судебной коллегии по экономическим спорам (СКЭС) Верховного суда по прецедентному делу «ФНС против ООО «Альянс». Решение означает расширение субсидиарной ответственности для российского бизнеса. СКЭС квалифицировала умышленную передачу имущества лиц, контролирующих компанию-банкрот, родственникам…47 - Новости

Сергей Смирнов

Сергей СмирновКонкурент «Союзов» не вышел на запланированную орбиту в первом запуске

Космический корабль Starliner, разработанный Boeing по контракту с NASA, не вышел на запланированную орбиту в первом же испытательном запуске. Это второй за неделю удар по компании после решения об остановке сборки самолетов Boeing-737 MAX. Что произошло В пятницу 20 декабря к МКС был впервые запущен пилотируемый корабль Starliner. Экипажа на нем нет. Сам запуск ракетой-носителем…75 - Общество

Сергей Смирнов

Сергей СмирновПромышленное производство показало худшую динамику за два года

Новые данные Росстата показали резкое замедление роста промпроизводства в ноябре в годовом выражении, сообщил «Интерфакс». Промышленное производство в ноябре выросло на 0,3% год к году после роста на 2,6% в октябре. Это худшая помесячная динамика с декабря 2017 года, когда фиксировался спад на 1,7%. Данные намного ниже прогнозов экономистов, ожидавших повторения октябрьского роста. Минимальный показатель…62 - Политика

Сергей Смирнов

Сергей СмирновИдеолог пенсионной реформы во Франции ушел в отставку

Верховный комиссар по пенсионной реформе во Франции Жан-Поль Дельвуа подал в отставку из-за конфликта интересов, сообщила Le Monde. Массовые протесты против реформы идут в стране уже вторую неделю. Что произошло Дельвуа, главный идеолог пенсионной реформы и один из ближайших соратников президента Франции Эмманюэля Макрона, написал прошение об отставке по собственному желанию. — Дельвуа уходит на фоне протестов…48

Лента новостей

- Ведущий эпидемиолог КНР рассказал о молчании властей Уханя о вспышке коронавируса

- Российские врачи так и не получили обещанных Путиным выплат

- Собственник крупнейшего месторождения палладия в Мурманской области ожидает получения лицензии

- ЦБ: отток капитала из России составил в январе-апреле $23,9 миллиарда

- «Известия»: около 1 млн субъектов МСП может закрыться в России до августа

- Главврача больницы под Калугой уволили после зачисления медикам выплат в 27 рублей

- Фермерам Соль-Илецка предложили выливать молоко «куда хотите»

- Колонна российских военных вновь подверглась нападению в Сирии. Видео

- Торговцы устроили акцию протеста на рынке «Фуд-сити» в Москве

- Банки отказывают предпринимателям в выдаче кредита на выплату зарплат