Цветные металлы — новая нефть: «зеленый» переход обостряет глобальные конфликты

Планы Илона Маска пересадить весь мир на электромобили стимулируют новую сырьевую стратегию Джо Байдена. Иллюстрация: axios.com

Резкое ускорение планов по сокращению использования ископаемого топлива, заявленное многими странами, ведет к ажиотажному спросу на металлы, которые в беспрецедентных объемах потребуются для производства «чистой» энергии: в их «большую пятерку» входят алюминий, кобальт, литий, медь и никель. Разворачивающаяся борьба за эти ресурсы может стать новым эпизодом торговых войн между Китаем и США, которые приступили к созданию собственной коалиции на этом фронте, а потенциальные новые точки напряженности расположены на всех континентах.

США вместе со своими союзниками должны обеспечить запасы полезных ископаемых, необходимые для производства аккумуляторов электромобилей, и их внутреннюю переработку, сообщила на этой неделе администрация Джо Байдена. Заявленная американская стратегия объемом без малого в 250 страниц подразумевает участие в соответствующих проектах Международной финансовой корпорации развития США (DFC) — нового правительственного института, начавшего работу в конце 2019 года. В законопроекте о его создании, получившем широкую поддержку обеих партий в Конгрессе, говорится, что это агентство должно обеспечить альтернативу «направляемым государством инвестициям авторитарных правительств». Под последними имелись в виду прежде всего внешние инвестиции Китая в рамках инициативы «Один пояс, один путь».

В качестве союзников США в борьбе за контроль над необходимым для энергоперехода сырьем названы Канада, Финляндия, Чили, Австралия и другие страны. Антикитайская направленность альянса не скрывается: Белый дом признает, что КНР на данный момент является крупнейшим в мире переработчиком металлов для электромобилей, и обещает приложить дополнительные усилия для сокращения зависимости от китайских поставок.

О том, насколько острой становится конкуренция за эти металлы, наглядно свидетельствуют графики цен на них за последние месяцы.

Стоимость лития, незаменимого компонента в производстве батарей для аккумуляторов, незадолго до начала пандемии коронавируса находилась на минимальном уровне, хотя производящие ее компании на тот момент уже ощутили на себе «эффект Tesla» — рост популярности автомобилей Илона Маска и капитализации его компании оказался той волной, которая поднимает все лодки. Падение цен на литий продолжалось до ноября, когда президентскую гонку в США выиграл Джо Байден, после чего они резко оттолкнулись от дна на ожиданиях, что предвыборные обещания демократов ускорить энергетический переход не растворятся в воздухе.

Новые «зеленые» инициативы не заставили себя ждать: сейчас американские власти продвигают планы тотального перехода на электромобили к 2040 году (а к 2030 году большинство производимых в США автомобилей уже должны быть электрическими), аналогичные намерения декларируются и в Европе. Уже в прошлом году, по данным Международного энергетического агентства, продажи электромобилей выросли на 40%, а в первом квартале этого года увеличились более чем вдвое к тому же периоду годом ранее. Так что к концу нынешнего марта цены на карбонат лития показали годовую динамику более чем в 220%, а на сегодняшний день вернулись к уровню середины 2018 года.

Такую же динамику цен демонстрирует кобальт, входящий в состав электродов литиевых аккумуляторов. Всего за пару лет, начиная с марта 2018 года, цены на него на Лондонской бирже цветных металлов упали более чем втрое (с $ 95 тысяч до $ 30 тысяч за тонну), но к марту за тонну кобальта давали уже $ 53 тысячи. И это, как отмечали весной отраслевые аналитики, не предел, поскольку нового значительного предложения кобальта на рынке нет, а следовательно, существуют все предпосылки для значительного дефицита.

Аналогичный прогноз эксперты дают для рынка меди, которая в огромных количествах потребуется не только для электромобилей, но и для расширения электросетевой инфраструктуры при вводе новых мощностей солнечной и ветровой энергетики. Уже по итогам 11 месяцев прошлого (кризисного) года World Bureau of Metal Statistics отмечало, что дефицит этого металла втрое превысил показатели 2019 года, достигнув 1,2 млн тонн, а в нынешнем феврале аналитики американского банка Citi предупредили, что из-за дальнейшего роста спроса нехватка меди будет лишь нарастать.

В начале мая цены на медь на Лондонской бирже вышли на уровень $ 10,6 тысячи за тонну, преодолев максимум 2009 года, но уже к 2025 году, заявили недавно эксперты Ваnk of America, из-за нарастающего дисбаланса спроса и предложения они могут вырасти вдвое. Для биржевых аналитиков это очень важные сигналы. Дело в том, что именно цены на медь считаются одним из лучших индикаторов, по которым можно судить о состоянии мировой экономики в целом, в связи с чем в жаргоне трейдеров даже существует идиома «Доктор медь». После глобального кризиса 2008 года котировки меди сначала сильно упали, а затем пребывали в длительной стагнации, но теперь их стремительное восстановление провоцирует активные рассуждения аналитиков об очередном «сырьевом суперцикле» в мировой экономике. Трейдеры и спекулянты тем временем подсчитывают профит. Например, биржевой медный фонд WisdomTree Copper ETC за последний год показал доходность около 80%, активы под его управлением превысили рекордную сумму более $ 900 млн.

Ведущие мировые производители новых стратегических металлов уже объявляют о планах расширения мощностей. В частности, китайская Jiangxi Ganfeng Lithium собирается в первой половине 2022 года запустить проект в Аргентине мощностью 40 тысяч тонн карбоната лития в год, а в перспективе довести его производство до не менее 600 тысяч тонн в год, увеличив нынешние объемы на 400%. Американская Albemarle намерена удвоить производство лития в Неваде к 2025 году, инвестировав в этот проект $ 30−50 млн.

Свою геополитическую значимость литий уже продемонстрировал в 2019 году. Согласно одной из распространенных версий, этот металл сыграл немалую роль в подготовке политического кризиса в Боливии, завершившегося отъездом из страны ее президента Эво Моралеса. За несколько недель до очередных выборов, исход которых в пользу Моралеса спровоцировал массовые протесты, он совершил визит в Россию, где был подписан меморандум о сотрудничестве по литиевым проектам с участием «Росатома» — в Боливии на высоте почти 4 тысячи метров находится одно из крупнейших месторождений лития. Правда, в последние дни своего правления Моралес успел подписать еще одно литиевое соглашение — на сей раз с инвесторами из Германии, что тут же вызвало протесты боливийцев, проживающих неподалеку от месторождений: они потребовали справедливую долю в доходах от них. Однако в ноябре прошлого года новый президент Боливии Луис Арсе, представляющий ту же партию «Движение к социализму», что и Моралес, дал понять, что готов возобновить переговоры с немцами. Как говорится, где Германия, а где Боливия, но ведущее немецкое издание Frankfurter Allgemeine Zeitung взяло интервью у Арсе всего через несколько дней после его избрания.

Серьезные протесты в самых разных регионах планеты действительно могут помешать планам расширения литиевой индустрии. Например, осенью 2019 года на волне массовых протестов в Чили — одной из ведущих мировых горнодобывающих держав — свою лепту в них решили внести старейшины коренных народов страны, заявившие, что добыча лития идет на их землях против их воли, после чего индейцы стали перекрывать дороги к рудникам. Аналогичное движение появилось и в США: одно из племен Аризоны выступает против крупного литиевого проекта в районе его священных источников. В Европе же центром литиевых протестов стала Португалия: в горах на севере этой страны обнаружены огромные запасы металла, но против их разработки выступили местные животноводы, организовавшие кампанию национального масштаба. Еще один скандал возник, когда в прошлом году португальское правительство подписало контракт на добычу лития с малоизвестной компанией, после чего депутаты парламента усомнились в законности сделки и экологичности предстоящих работ.

Еще сложнее обстоит ситуация с кобальтом, большинство мировых месторождений которого находится в такой специфической стране, как Демократическая республика Конго (ДРК). Крупнейшим их разработчиком здесь до недавнего времени выступал швейцарский сырьевой гигант Glencore, поставляющий кобальт для Tesla, однако в 2019 году компания из-за падения цен была вынуждена закрыть крупный рудник Мутанда. Кроме того, от сотрудничества с центральноафриканской страной стали отказываться некоторые конечные потребители металла, например, компания BMW, заявившая, что будет покупать кобальт в Австралии и Марокко, поскольку в ДРК на рудниках используется детский труд. Но как только цены на кобальт пошли вверх, ситуацией тут же воспользовался крупнейший производитель аккумуляторов в Китае компания CATL, которая весной приобрела долю в новом проекте по производству меди и кобальта в ДРК за $ 138 млн.

На рынке меди китайцы в последние месяцы также проявляли небывалую активность. В прошлом году, по данным Генеральной таможенной администрации КНР, в страну было импортировано 6,68 млн тонн необработанной меди и медной продукции — этот рекордный показатель на треть превысил уровень предыдущего года. На исторический максимум вышел также импорт медного концентрата, достигший в 2020 году почти 22 млн тонн, а за четыре месяца этого года поставки необработанной меди и медной продукции в Китай увеличились еще на 9,8% (притом что на КНР приходится еще и половина всей мировой добычи меди).

По оценкам Goldman Sachs, к 2030 году мировой спрос на медь в связи с ускорением энергетического перехода вырастет на баснословные 600%, но одновременно рынок может столкнуться с дефицитом предложения в объеме 8,2 млн тонн. Именно здесь могут сказаться последствия предыдущего десятилетия, когда горнодобывающие компании в связи с плохой ценовой конъюнктурой мало инвестировали в разработку новых рудников. И даже если компании начнут исследовать их возможности сейчас, то для начала добычи потребуется как минимум пять лет, отмечает в своем недавнем материале Financial Times. К тому же перспективные месторождения расположены в местах, куда сложно доставлять крупногабаритное оборудование, а повышение экологических требований ведет к увеличению затрат на смягчение воздействия на окружающую среду.

Наконец, стоит упомянуть еще один металл, который, скорее всего, тоже будет незаменимым в процессе энергетического перехода — уран. После аварии на японской АЭС «Фукусима» в 2011 году мировую атомную энергетику, казалось, ждут тяжелые времена: после того, как ряд стран объявили о пересмотре или прекращении (как это сделала Германия) своих ядерных программ, цены на уран упали, а вслед за этим были поставлены на паузу многие проекты по его добыче. Но сейчас атомная энергетика переживает настоящий ренессанс ожиданий, поскольку для таких гигантских экономик, как Китай и США, адекватно заменить углеводородные энергоносители сможет только «мирный атом».

Согласно планам, представленным китайскими властями, к 2030 году общую мощность АЭС в стране планируется более чем удвоить, доведя ее до 130 ГВт. При этом особое внимание будет уделяться расширению собственной урановой базы. На прошлогодней сессии Всекитайского комитета Народного политического консультативного совета Китая глава пекинского НИИ геологии урана Ли Цзыин заявил, что по объему урановых ресурсов Китай занимает одно из первых мест в мире, но до сих пор инвестиции их разведку были незначительными, а темпы производства урана не соответствуют динамике атомной энергетики в стране. В связи с этим было предложено вынести урановые поставки на уровень общенациональной стратегии развития Китая.

В США под конец президентства Дональда Трампа Министерство энергетики подготовило документ о стратегических перспективах отрасли до середины 2030-х годов, где говорится о необходимости вернуть Америке лидерство в атомном сегменте, поскольку в противном случае можно серьезно отстать от России и Китая. Этот курс определенно поддерживает и новый хозяин Белого дома: администрация Байдена уже проинформировала, что АЭС войдут в национальные стандарты «чистой энергетики». В целом, по прогнозу инвестбанка Morgan Stanley, мировые мощности атомной энергетики будут расти темпами 1,7% в год в ближайшие пять лет.

Рынок урана быстро уловил эти сигналы. В период первой волны пандемии этот металл оказался лучшим сырьевым активом — только за апрель—май прошлого года фьючерсы на уран на Чикагской товарной бирже выросли в цене более чем на 40%, достигнув пятилетнего максимума $ 34,2 за фунт. На начало 2020 года глобальный дефицит урана оценивался в 40 млн фунтов, а из-за коронавируса эта проблема лишь усугубилась: в прошлом году его добыча упала более чем на 9%, до 49,7 тысячи тонн, что стало самым низким уровнем с 2008 года. Текущие цены на уран далеки от рекордной отметки в $ 137 за фунт, которой они достигли в 2007 году, когда на пороге глобального кризиса на сырьевых рынках творился настоящий бум. Однако рынок радиоактивного сырья номер один определенно выходит из затяжной стагнации: в апреле этого года совокупный индекс уранодобывающих компаний Solactive достиг шестилетнего максимума.

- Политика

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.Антироссийский проект путинизма: реконструкция, идеологические и фактические характеристики

Занимаемся мы в университете оппозиции не пропагандой, не агитацией (что только в какой-то мере так, но главная цель не в этом). Занимаемся мы тем, что убеждаем друг друга и помогаем понять, что слово «оппозиция» — слово ответственное и оно отличается от слов: «балаган», «развлекуха», «подставуха», «суррогат», самопиар и «политическая порнография». Мы делаем совершенно иную заявку и последовательно помогаем строить в стране настоящую политическую оппозицию. Правящий режим и правящая группировка в нашей стране, как известно, получила…2 539 - Экономика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм и кризис России

Россия вновь наступает на те же грабли. Годы назад, выдвинув математическую модель мирового финансового кризиса, наша научная политическая группировка предупреждала руководство страны, что оно создает модель экономики и государства несуверенного типа, уязвимые для внешнего агрессивного воздействия. Обстоятельный доклад на эту тему в феврале 2009 году — по кризису одов — был подготовлен для Совета Безопасности Российской Федерации, в котором тогда, совместно с его секретарем Николаем…2 621 - Политика

Сулакшин С.С.

Сулакшин С.С.Вступай в борьбу за власть

Уважаемый соотечественник! Благодарим вас за возможную решимость присоединиться к организационно-политическому строительству объединения настоящей общенародной оппозиции Путину и путинизму в рамках организационной инфраструктуры Партии Нового Типа. Наш отличительный принцип состоит в том, что мы не только разоблачаем губительный характер путинизма, но дали профессиональную диагностику способов и причин деградации страны и народа. В ее основе научные методы, модели и методология. Мы не только критикуем путинизм, но мы делаем настоящее профессиональное, конкретное содержательное предложение — что и как…1 871 - Политика

Русранд

РусрандРоссии нужна другая Конституция!

Конституция — это основной закон страны. Существуют Конституции двух типов — первый, к которому относится ельцинско-путинская Конституция, устанавливает право, порядок и институты государственности. В Конституции иного типа кроме права, порядка и институтов задаются основы жизнеустройства во всех сферах жизни. Задаются социальная, экономическая, политическая, гуманитарная модель страны. Новая Конституция команды Сулакшина — именно такого, второго типа. Каким в Конституции будет задано жизнеустройство, — такой жизнь в стране и будет. Если…1 036 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм должен исчезнуть! Вызовы оппозиции гибельному курсу России

Автор и его товарищи много усилий приложили для мобилизации в стране реальной политической оппозиции путинизму, но задача создания профессиональной оппозиции, способной взять на себя ответственность за страну, дело трудное, объемное и длительное. Ее решение только еще предстоит. Поэтому мы открыли Университет оппозиции. Это цикл публичных занятий, объединяющей темой которого является политический проект реальной оппозиции, ее политическая Программа. Простой на первый взгляд вопрос — да чего там, за вечер…1 980 - Общество

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинСемь «П». Программа: платформа, проблемная повестка, проект, план, прогноз

Центральная и сквозная тема наших занятий в Университете оппозиции — разбор политической программы — что это такое? Многим кажется, что политическая оппозиция, её роль, миссия и активная повестка демонстрируется в нашей стране, например, Левым фронтом Сергея Удальцова, активно организующего уличные акции; КПРФ с их митингами; был период, когда Навальный со своим политическим проектом будоражил страну множеством митингов по стране и несогласованными, и рискованными митингами в центре Москвы. То есть…889 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинКорни и истоки «Программы Сулакшина»

Прежде чем подойти к разбору самой «Программы Сулакшина» сделаем несколько необходимых экскурсов. Начнем немного необычно, с отвлеченной истории, описанной Джеком Лондоном в его романе «Мартин Иден». Роман о судьбе талантливого человека в условиях жестокого американского капитализма начала двадцатого века, похожего на нынешнюю Россию с его императивами: выживай кто как может, а если не можешь выжить, погибай! Герой романа, ставший в итоге знаменитым, популярным, почитаемым и модным…1 047 - Общество

Канал «Центр Сулакшина»

Канал «Центр Сулакшина»ТРОЛЛИ И БОТЫ: ВЫМЫСЕЛ ИЛИ ОРУЖИЕ В ИНФОРМАЦИОННОЙ ВОЙНЕ?

В этом видео мы впервые с помощью статистического контент анализа Твиттера раскрываем масштабы грязных методов информационной борьбы режима с политической оппозицией в лице С.С.Сулакшина. Вы сможете оценить уровень беззакония, вредоносности и опасности для страны этой конкретной деятельности властного режима. Фактически создан метод достоверного выяснения кто является настоящей оппозицией и кого режим считает для себя опасным,…547

- Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Неутешительные экономические прогнозы

Кремль оказался в очень непростой ситуации — искусственное занижение курса рубля позволило при снижении цен на нефть и выпавших объемах экспорта продолжать платить пенсии и пособия и даже индексировать их, но Правительство, кажется, решило, что это бесплатный фокус и его можно крутить вечно. Экономика страны ответила ростом цен примерно на все, потому что даром такие…25 - Экономика

Кристина Холупова

Кристина ХолуповаМодные цифровые сервисы принесли Сбербанку 19 миллиардов убытка

Сбербанк за первое полугодие 2021 г. продемонстрировал рекордную прибыль почти в 630 млрд руб., что в 2,2 раза выше, чем за первое полугодие 2020 г. Однако вместе с ростом выручки, у госбанка растет и убыток в сфере нефинансового бизнеса. Речь идет, в том числе о сервисах «Самокат», Delivery Club и «Ситимобил». Сбербанк инвестировал в нефинансовый…9 - Экономика

Гельман М.М.

Гельман М.М.«Честный отъем денег у населения», бизнеса и государства по Налоговому кодексу

Доходы узаконенного «теневого бизнеса» от присваиваемого псевдоНДС ежегодно превышают десятки триллионов рублей. Как прекратить поборы и увеличить доходы предприятий, населения и бюджета страны. ЧТО СКРЫВАЕТСЯ ЗА «НДС», КОТОРЫЙ НАЧИСЛЯЮТ В МАГАЗИНАХ ЗА ПОКУПКИ Как известно, Остап Бендер знал «400 сравнительно честных способов отъема денег у населения». Но, будучи субъектом индивидуальной предпринимательской деятельности, упомянутый «турецкий поданный» все время рисковал нарушить Уголовный кодекс, так…12 - Экономика

Александр Лежава

Александр ЛежаваНа фоне санкций…

Фото отсюда По данным американского статистического ведомства, за пять месяцев 2021 года импорт российских нефти и нефтепродуктов в США вырос на 78%, драгоценных и полудрагоценных металлов и камней – на 45%, удобрений – на 35%, железа и стали – на 25%. В целом за пять месяцев 2021 года импорт российских товаров в США вырос в…16 - Экономика

Артём Денисов

Артём Денисов«Инфляция съедает всё!». Пенсии в реальном выражении снизились на 0,8%

pixabay.com Высокая инфляция в России привела к снижению пенсий в стране в реальном выражении, следует из данных Росстата. Так, в феврале 2021 года этот показатель снизился на 0,1% в годовом выражении, в марте — на 0,2%, в апреле — на 0,1%, в мае — на 0,5%, а в июне уже на 0,8%. Как сообщил первый…14 - Экономика

Камилла Абдуллаева

Камилла АбдуллаеваПо «убитым» ценам. Белоруссия прикрывает серую таможенную схему, популярную у российского бизнеса

30 августа в Белоруссии прекратит действие документ, который позволял российским предпринимателям не платить НДС при ввозе товаров в Россию, а также вопреки запретам завозить санкционную продукцию. Это прикроет так называемую белорусскую схему таможенного оформления, которая вызывала раздражение у работающих в белую предпринимателей. Но полностью её не остановит, сообщили «Секрету» эксперты в отрасли. Почти 10 лет…16 - Экономика

Кризистан

КризистанСравнение инфляции и безработицы в России и странах с нулевыми и отрицательными ключевыми ставками — от США до Болгарии

Может, пока в России еда дорожает, у швейцарцев она дешевеет? Спойлер: дешевеет не только у швейцарцев, а еще у норвежцев, датчан и французов. В комментариях поступило интересное предложение — посмотреть инфляцию в странах, где ключевая ставка центробанка находится на околонулевом уровне либо ушла в отрицательную зону, как в Швейцарии. Не только инфляция имеет значение Высокая…32 - Экономика

Прокофьев Д.А.

Прокофьев Д.А.Куда мы слезем с нефтяной иглы

Росстат фиксирует снижение доли нефтегазового сектора в экономике. Почему тут нечему радоваться? Росстат наконец-то посчитал долю нефтегазового сектора (НГС) в российском ВВП. Странно, конечно, что ведомство этого не делало раньше — и рассуждения о глубине проникновения «нефтяной иглы» в российскую экономику строились на разных косвенных показателях. А там, где нет официальной оценки, там «возможны варианты» — одни аналитики говорили, что Россия, по большому счету, просто нефтегазовая компания, другие…27 - Экономика

Антон Чаблин

Антон ЧаблинБольшой порт переезжает. По гамбургскому счёту или по бразильской системе?

Большой морской порт собираются вывести с территории Санкт-Петербурга. Инициатором проекта является компания «Трансмашхолдинг». Индустриальные мощности могут быть перераспределены в пользу нового порта Усть-Луга в Ленинградской области, где сейчас строится промышленный кластер при участии «Газпрома» и государственной корпорации развития России «ВЭБ.РФ». Хотя в перспективе часть из мощностей может быть принята другими портами Финского залива, среди них…28.07.2021 4:03 30 - Экономика

Шелин С. Г.

Шелин С. Г.Доковидное благополучие в Россию не вернется

Уровень жизни рядовых людей завязан на объем импорта, который зависит от экспортной выручки. А восстановить ее до показателей 2019-го почти невозможно. На нефтяные цены уже надежды нет. Сначала о смешном. К выборам «Единая Россия» надумала преподнести народу «борщевой набор» — свеклу, капусту, картошку и лук. «Партия совместно с правительством и губернаторами выработает конкретные решения по ограничению роста цен на борщевой набор». О том, осуществимо это или нет, пусть судит экономическая наука. Но,…28.07.2021 2:09 68 - Экономика

Алексей Паевский

Алексей Паевский«Цифровые двойники» жилых домов помогут застройщикам сэкономить до 15 млрд рублей в год и учесть все погодные аномалии

После трех лет мониторинга и анализа показателей 1300 точек учета в жилых домах Москвы и Подмосковья АО «Фонд стратегического развития энергетики «Форсайт» пришел к выводу, что моделирование совмещенных нагрузок и реального энергопотребления поможет снизить затраты на обеспечение жилых домов электроэнергией. Собранные данные убедили Минстрой изменить устаревшие нормативы, что позволит строительным компаниям сэкономить 10-15 млрд рублей…36 - Экономика

kajaleksei

kajalekseiПро уровень жизни 2021

Обратил внимание, что апологеты капитализма, защитники и холуи наших экономических людоедов, часто выдвигают странный аргумент, мол, никогда мы еще не жили так хорошо, как сейчас. И это отчасти верно, но не совсем… 1. При капитализме всегда есть те, кто действительно живет хорошо (лучше или гораздо лучше, чем они могли бы жить при социализме), но это…44 - Экономика

Андрей Суворов

Андрей СуворовЗапасов хватит на 2–4 недели. В России резко снизилось производство подсолнечного масла

В России резко снизился выпуск подсолнечного масла, ставшего объектом госрегулирования цен в конце 2020 года. Эксперты уверены, что причинами сокращения производства стали нехватка сырья и активный экспорт. В итоге за первое полугодие 2021 года в России выпустили 1,1 млн т рафинированного подсолнечного масла и его фракций. Это на 17% меньше, чем за тот же период…26 - Экономика

Михаил Кунцев

Михаил КунцевБунт Чипполино: цены на овощи

Цены на овощи открытого грунта и картофель продолжают ползти вверх. О ненормальной стоимости моркови Президенту рассказали простые граждане во время проведения прямой линии. Владимир Путин поручил Минсельхозу разобраться с удорожанием базовых продуктов «борщевого набора». Между тем становится очевидным, что в вопросе продовольственного ценообразования пора прекращать игры в либерализм и не бояться устанавливать фиксированные цены. Удорожание…40 - Экономика

Анна Таволга

Анна ТаволгаПроблемы с бензином затянутся до глубокой осени

Оптовые цены на бензин достигли в России на минувшей неделе исторического максимума. Продолжили рост и цены на АЗС, однако пока они остаются в рамках инфляции. Участники рынка обращают внимание на то, что искусственное удержание цен на розничном рынке может негативно сказаться не только на бизнесе, но и на конечных потребителях. В чём связь и как…49 - Экономика

Игорь Лесовских Михаил Серебряков

Игорь Лесовских Михаил СеребряковВолна накрыла малый бизнес

В России зафиксировано резкое сокращение количества малых и средних предприятий (МСП), а также числа их работников. По данным на июль, в секторе заняты 14,6 миллиона человек, хотя ещё месяц назад в реестре числилось почти 15,4 миллиона работников сферы МСП. Вместе с экспертами и бизнесменами «Октагон» разбирался в причинах резкого обвала сферы малого бизнеса в России….19.07.2021 9:40 50 - Экономика

Алексей Подымов Виктор Малышев

Алексей Подымов Виктор Малышев«Газпром» пожинает плоды победы

Скромное обаяние газовых облигаций Размещение очередной порции газпромовских ценных бумаг на биржевой площадке Euronext Dublin не принесло особых сенсаций. Неудивительно, что облигации на 1 млрд долларов с доходностью 3,5 процента годовых были выкуплены полностью и сразу. Не удивляет и то, что облигации выкупаются даже при существенном снижении дивидендных выплат по акциям «Газпрома». Ещё до 13…65 - Экономика

Александр Берберов

Александр БерберовЭти цены, цены роковые…

В сообщающихся сосудах уровни выравниваются. Точно так же в системах товарообмена, если они не изолированы друг от друга, не может быть разницы в ценах. Если нечто продаётся в одном месте дорого, а в другом дёшево, то произойдёт эффект сообщающихся сосудов: за счёт действия рыночных факторов дешёвое в своей зоне подорожает и/или дорогое в своей зоне…36 - Экономика

Игорь Николаев

Игорь НиколаевСтрана богатая, а люди бедные: как такое может быть

Национальные ресурсы перераспределяются несправедливо и неэффективно. Россия — богатая страна? Традиционно люди отвечают на такой вопрос утвердительно, подразумевая, по-видимому, те природные богатства, которыми Российская Федерация точно не обделена. А люди в России богатые? Предполагаю, что ответивших на этот вопрос утвердительно будет гораздо меньше, чем тех, кто уверен, что мы богатая страна. Когда смотришь на статистику по бедности (а она у нас достаточно лукавая), то соответствующие цифры наглядно говорят о том, что…37 - Экономика

Советский патриот

Советский патриотО «братской» деградации России и Украины

Я когда вижу статейки, критикующие плачевное положение дел на Украине, то мне хочется посоветовать авторам обернуться на самих себя и столь же критично оценить положение дел у нас в России. Наглядным примером может послужить материал о «зерновом проклятии» Украины, где к примеру пишут об украинской промышленности следующее: «Если мы деиндустриализируемся, то нам не нужны заводы…62 - ЭкономикаДмитрий Прокофьев

Силуанов обгоняет Америку. Министр финансов написал статью. Что с ней не так

Статья министра финансов РФ Антона Силуанова «Повышение потенциала российской экономики в условиях глобальных посткризисных изменений» заслужила гораздо меньше внимания публики, чем должна была. Ведь, во-первых, министр объяснил, как Россия обогнала Америку (да и вообще «Большую двадцатку») по степени успешности прохождения кризиса, а во-вторых — перед нами уже настоящая конспирология! ХУЖЕ, ЧЕМ В ТУРЦИИ, НО ЛУЧШЕ, ЧЕМ В США Степень успешности преодоления карантинно-вирусного кризиса экономикой той или иной страны можно…38 - ЭкономикаАнна Таволга

Беспросветная генерация

В России вступили в силу новые тарифы на электроэнергию. В среднем по стране они увеличиваются на 3,5 процента. Самой дорогой электроэнергия остаётся для населения Чукотского автономного округа (8,82 рубля за киловатт-час). В то же время экономически обоснованный тариф в ряде населённых пунктов может достигать нескольких тысяч рублей, а субсидии из бюджета для покрытия разницы составляют…56 - ЭкономикаНАТАЛЬЯ ПЕТРОВА

Сам себе банкрот: должники активно признаются в несостоятельности

Фото: zaim.com Причины растущей популярности личных банкротств у россиян кроются не только в пандемии. Россию накрывает волна банкротств. В 2021 году суды признали банкротами вдвое больше россиян, чем в первом полугодии прошлого года. Граждане, в отличие от компаний, самостоятельно инициируют данную процедуру. Признание в отсутствии возможности платить по счетам эксперты связывают не только с пандемией. NEWS.ru разбирался,…43 - Экономика

vesma.today

vesma.todayПриставы готовятся взыскать с россиян почти 500 миллиардов рублей долгов по кредитам

Судебные приставы собираются в 2021 году взыскать с задолжавших по кредитам россиян 482 млрд рублей. Об этом пишут «Известия» со ссылкой на ФССП. Эта сумма почти на треть превышает показатель 2020 года. По информации службы, число должников за год увеличилось на миллион человек. С начала года ФССП возбудила 3,7 млн исполнительных производств о взыскании долгов с физлиц…41 - ЭкономикаНарЖур ТВ

Как удастся поднять сельское хозяйство?

Как удастся поднять сельское хозяйство? Выпуск от ◄16.06.2020► #ПрограммаСулакшина #ВопросыОтветыСулакшин — прямой эфир по вторникам в 20-00 МСК на канале #ЦентрСулакшина! Присылайте свои вопросы на почту [email protected]37 - ЭкономикаЕлизавета Мележенкова

Названы причины роста цен на лекарства в России

Директор по развитию компании RNC Pharma Николай Беспалов подтвердил данные исследования Промсвязьбанка (ПСБ) о росте цен на лекарства. По его словам, к концу года повышение составит как минимум 8-9%. Если в макроэкономической ситуации что-то поменяется, то рост цен может быть и выше. То, что рост цен будет, это абсолютно точный факт, как и то, что…48 - Экономика

Михаил Белый

Михаил БелыйПотребность страны в рабочих кадрах достигла критической отметки

Россия столкнулась с острейшим дефицитом рабочих рук. Это приводит к тому, что простые, казалось бы, услуги – установка кондиционера, починка сломавшегося смесителя, врез дверного замка – резко взлетают в цене. При этом на качественное выполнение работ рассчитывать всё сложнее. Эксперты утверждают: ситуация продолжит усугубляться, поскольку синих воротничков с каждым годом становится всё меньше. Не нехватку…75 - Общество Экономика

ruinformer.com

ruinformer.comЦены на продукты питания растут быстрее, чем официальная статистка

Сравнение цен по реальным покупкам показывает значительно более высокую инфляцию, чем об этом сообщает Росстат. Эти данные содержатся в новом отчете холдинга «Ромир» с анализом 15 млн покупок, которые совершали россияне. Об этом пишет Независимая газета. Публикуемый Росстатом показатель инфляции сильно отличается от тех данных, которые получаются при анализе кассовых чеков о конкретных покупках. По отчетам Росстата,…67 - Экономика

Русранд

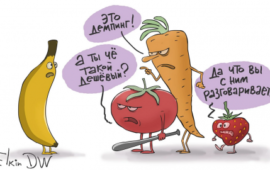

РусрандПрезидент и морковь, которая дороже бананов: «причин там много, не буду перечислять»

Россиянка из Липецка на прямой линии с Владимиром Владимировичем Путиным: — Как так получилось, что бананы из Эквадора стали стоить дешевле, чем морковь из соседних областей? Вот, уже сразу же пять баллов за формулировку! То есть, ответственную и сознательную гражданку, вдумываясь в смысл озвученного ею, беспокоит вовсе не, как могло бы показаться на первый взгляд, неадекватное подорожание овощей в стране, которая, кстати, который год чествует собственных аграриев, торжествуя и трубя…57 - ЭкономикаРедакция "Народного Журналиста"

В любой непонятной ситуации появляется новая пенсионная реформа

ЦБ совместно с крупнейшими НПФ подготовил проект трансформации пенсионных накоплений в систему негосударственного пенсионного обеспечения (НПО). Обещается, что в новой системе деньги будут принадлежать населению, а не государству – в этом будет главное отличие НПО от ОПС. Принцип софинансирования будет сохранен. «Граждане наконец-то должны иметь возможность ощутить данные ресурсы как некую свою собственность», – сказал…2.07.2021 0:14 46

- ЭкономикаОлег Поляков

Цветные металлы — новая нефть: «зеленый» переход обостряет глобальные конфликты

Планы Илона Маска пересадить весь мир на электромобили стимулируют новую сырьевую стратегию Джо Байдена. Иллюстрация: axios.com Резкое ускорение планов по сокращению использования ископаемого топлива, заявленное многими странами, ведет к ажиотажному спросу на металлы, которые в беспрецедентных объемах потребуются для производства «чистой» энергии: в их «большую пятерку» входят алюминий, кобальт, литий, медь и никель. Разворачивающаяся борьба за эти ресурсы может стать новым эпизодом торговых войн…31 - Экономика

Олег Поляков

Олег ПоляковКоронавирус постсоветского хозяйства: экономические чудеса отменяются

Иллюстрация: migranturus.com Коронавирусный кризис, вторая волна которого накрывает мировую экономику, способен резко отбросить назад развитие многих стран постсоветского пространства, не имеющих достаточно ресурсов для поддержки своих экономик и социальной сферы. В зоне особых рисков в связи с необходимостью срочно наращивать государственные расходы оказались в первую очередь небольшие по размерам экономики бывшие республики СССР — Армения, Киргизия, Таджикистан, Молдавия, которые за последние месяцы оказались в еще…119 - Общество

Олег Поляков

Олег ПоляковНе заплатишь — не поедешь: россиян ждет сомнительная транспортная сделка

Иллюстрация: topdialog.ru Очередная благая инициатива российского правительства — сделать, спустя полтора десятилетия, бесплатный проезд в общественном транспорте, одновременно значительно расширив сеть платных дорог, — выглядит, прежде всего, ненавязчивым поводом для новых поборов с автомобилистов. Но проблема не только в том, что отмена платы за проезд в общественном транспорте обещана к 2035 году, а платить за использование дорог приходится уже сейчас, а в будущем, похоже, платных дорог станет гораздо больше….70 - ЭкономикаОлег Поляков

Госсобственность на вынос: Россия утрачивает контроль над своим имуществом

Алексей Кудрин напомнил о призыве к инвентаризации страны, прозвучавшем из уст Владимира Путина 20 лет назад. Иллюстрация: yandex.net Разгромный доклад Счетной палаты о системных проблемах в управлении компаниями с государственным участием, опубликованный несколько дней назад, дает богатую пищу для размышлений о том, как функционируeт сегодняшний госсектор российской экономики. Выводы, к которым пришли авторы доклада, позволяют утверждать, что значительный ее сегмент, формально принадлежащий государству, фактически…9.09.2020 8:28 77 - Лента новостей

Олег Поляков

Олег Поляков«Экосистема» цифровой монополии: аппетиты Сбербанка вышли из-под контроля

Деятельность Германа Грефа во главе Сбербанка далеко превосходит регуляторные возможности Банка России. Иллюстрация: aurora.network Обеспечив для себя доминирование на российском рынке финансовых услуг, Сбербанк принялся активно поглощать ведущие компании Рунета — в поле его интересов уже оказались такие платформы, как «Яндекс», Rambler, Mail.ru, «2ГИС» и другие, а также десятки аффилированных с ними структур. Очевидно, что расширение того, что Сбербанк называет модным…27.07.2020 8:12 79 - Общество

Олег Поляков

Олег ПоляковТехнологии большого лобби: в России грядет очередная «битва за инновации»

Иллюстрация: mtdata.ru Недавнее заявление Владимира Путина о том, что залогом сохранения России как отдельной цивилизации должно стать приоритетное развитие высоких технологий, неизбежно спровоцирует новую подковерную борьбу лоббистских кланов за освоение бюджетов на «прорывные инновации». Первым о готовности поучаствовать в этом предсказуемо заявил глава «Роснано» Анатолий Чубайс, чью свежую порцию рассуждений о необходимости для России «слезть с нефтяной иглы» сразу же после путинского выступления опубликовал журнал Forbes….111 - Расследования

Олег Поляков

Олег Поляков«Дочки», «внучки» и соседи: казанские схемы на стройке Восточного

Президент Татарстана Рустам Минниханов (слева) и глава Роскосмоса Дмитрий Рогозин. Иллюстрация: e-news.pro Первые появившиеся подробности о новых нарушениях при строительстве космодрома Восточный, связанные с деятельностью компаний, близких к его нынешнему подрядчику ПСО «Казань», выдают привычный стиль работы этой скандальной организации с использованием широкого круга родственных юридических лиц. Но если на предыдущих «стройках века» на схемы, используемые ПСО «Казань», обычно закрывали глаза, то на Восточном подобный…240

Лента новостей

- На российском оборонном заводе произошло серьезное ЧП

- Разные новости 31.07.2021

- Новости экономики. 31.07.2021

- 88% сибирского лесоэкспорта приходится на обработанные лесоматериалы

- Новости экономики. 30.07.2021

- Россия не форсирует экспорт газа, ожидая пуска «Северного потока-2»

- Россия начала перебрасывать на армяно-азербайджанскую границу свои войска из-за чрезвычайной ситуации в регионе 30.07.2021 9:19

- Новости экономики. 29.07.2021

- Разные новости 29.07.2021

- Новости экономики. 28.07.2021