Рост, который отставание. Чего достигли Украина, Белоруссия и Молдавия в сотрудничестве с Китаем

В последние годы редкое обсуждение перспектив Украины, Белоруссии и Молдавии обходится без признания того, как стремительно развиваются связи региона с Китаем. И для этого хватает оснований. В 2019 году Китай стал [1] крупнейшим внешнеторговым партнером Украины, обогнав и Россию, и Германию, и Польшу. Белоруссия теперь – важный участник «Пояса и Пути», железнодорожный транзит из Китая в Европу идет [2] через нее. Не забыта даже небольшая экономика Молдавии – одним из главных покупателей молдавских вин, которые столько лет пытались пробиться на рынки России и Евросоюза, стал [3] Китай.

Начав 20 лет назад почти с нуля, Китай нарастил такое экономическое присутствие в регионе, что в нем стали видеть потенциально еще одного участника геополитической борьбы за влияние в странах общего соседства России и Европы. Непредсказуемую третью силу, которая скоро перестанет ограничиваться тем, чтобы просто выписывать миллиардные кредиты и скупать на корню местную кукурузу, а небрежно задвинет на второй план и добрую притягательность Евросоюза, и злой неоимпериализм России.

Двузначные показатели роста и пресс-релизы с миллиардами долларов рисуют убедительную картину успехов и динамизма, но не учитывают одного важного обстоятельства – международного контекста. Контекст же говорит о том, что за последние десять лет Китай успел заинтересоваться и многократно расширить экономическое сотрудничество почти со всеми странами мира – от открытой и развитой Новой Зеландии до полузакрытой и социалистической Кубы.

То есть сам по себе рост связей с Китаем, пускай и бурный, мало о чем говорит – такой есть примерно у каждой страны на планете. Куда важнее структура этого роста и его относительные темпы по сравнению с другими частями мира. А тут ситуация для региона выглядит менее оптимистично. В большинстве сфер сотрудничество Украины, Белоруссии и Молдавии с Китаем развивается значительно медленнее, чем в среднем по миру. Контраст между почти нулевыми показателями 20 лет назад и миллиардными сегодня, конечно, производит впечатление. Но он никак не отменяет того, что относительное значение трех стран для быстро растущей китайской экономики падает по сравнению с десятками других государств – от Латинской Америки до Юго-Восточной Азии.

Колебания мировой конъюнктуры, политические перестановки и внутренние кризисы бросают показатели сотрудничества трех стран с Китаем то вверх, то вниз, от удачного года к неудачному, подтверждая, что регион остается для Пекина ситуативным и легко заменимым партнером. Свободный от исторических и геополитических комплексов в этой части мира, Китай может позволить себе подходить к сотрудничеству с Украиной, Белоруссией и Молдавией с прагматичных позиций. А такой подход выявляет, что эти страны способны предложить что-то интересное и конкурентоспособное лишь по очень ограниченному набору вопросов.

ТОРГОВЛЯ

Предметные разговоры о том, что Китай – это перспективный экономический партнер, начались в регионе на рубеже 1990– 2000-х годов. Тогда Украина, Белоруссия и Молдавия, с одной стороны, уже более-менее освоились с собственной независимостью, а с другой – растеряли советские иллюзии, что их товары легко завоюют западные рынки, стоит только выйти из СССР.

Китай выглядел для них удачным промежуточным вариантом. Это была альтернатива российскому рынку, от которого три страны и так слишком сильно зависели. Но альтернатива не такая требовательная и давно поделенная, как Запад. Плюс впечатление, что на китайском рынке можно расти бесконечно, что там баснословные прибыли, а общее коммунистическое прошлое всегда поможет найти общий язык.

Поначалу казалось, что технологический разрыв между странами не так уж велик, экономики во многом дополняют друг друга, и структура взаимного обмена может получиться довольно сбалансированной. При президенте Кучме Украина открыла свои технологические парки в Харбине и Цзинане [4]. Белорусские госпредприятия БелАЗ [5], МТЗ [6], Гомсельмаш [7] договорились о том, чтобы не гонять свои трактора и грузовики через всю Евразию, а выпускать их прямо на месте, в Китае.

Однако Китай быстро перенял интересовавшие его технологии и потерял интерес к дальнейшему промышленному импорту. Многие проекты развалились еще на этапе обсуждения. А тем украинским и белорусским компаниям, кто все-таки ввязался в экспансию, вскоре пришлось или уйти, или ограничиться символическим присутствием, которое не имеет особого значения даже для них самих, не говоря уже о влиянии на структуру торговли между странами или китайский рынок.

В результате вместо взаимодополняющего обмена промышленными товарами с высокой добавленной стоимостью торговля Китая с Украиной, Белоруссией и Молдавией стала строиться по классической схеме китайских отношений с развивающимися странами. Они поставляют Китаю сырье с низкой степенью обработки и легко заменяемыми производителями. А Китай им – оборудование и товары массового спроса, вроде обуви, одежды, электроники, игрушек.

За последнее десятилетие у всех трех стран сформировалась устойчивая и вряд ли преодолимая специализация, когда 70–80% их экспорта в Китай приходится всего на две-три группы товаров. Для Украины [8] это железная руда (35% в 2019 году), зерно (24%) и подсолнечное масло (14%); для Белоруссии [9] удобрения (61%) и мясо-молоко (12%); для Молдавии [10] вино (36%) и нетрикотажная одежда (30%)[11]. Эти товары не только не создают много рабочих мест и добавленной стоимости при производстве, но еще и очень уязвимы для колебаний мировых цен, конкуренции со стороны других производителей и возможного протекционизма. Мало того, многие из них – это важные статьи торговли Китая с его крупными партнерами, типа США, Австралии, России, Канады. А потому условия их импорта для третьих стран могут сильно меняться из-за двусторонних сделок Пекина.

Например, Белоруссии приходится конкурировать за китайский рынок калийных удобрений с Канадой и Россией [12]. Конкуренция эта жесткая – только за последние несколько лет в статусе крупнейшего поставщика успел побывать каждый из них. Ежегодная выручка Белоруссии от этой торговли сильно колеблется, но в целом растет. Однако средняя цена каждой тонны падает уже много лет. Только за последний год она снизилась [13] на $70 – с $290 до $220, а, скажем, в 2011 году она вообще составляла $470 [14]. То есть товар, который обеспечивает две трети (а в некоторые годы до 80% [15]) белорусского экспорта в Китай, приходится продавать на суровом рынке покупателя с устойчиво снижающейся маржой.

Еще серьезнее выглядят риски для экспорта украинского зерна в Китай. Десять лет назад этой торговли не существовало, а в 2019 году она принесла Украине более $1 млрд. Вроде бы здорово, но этот успех напрямую завязан [16] на повороты торговых войн, которые ведет Китай. Вернее, сегодня ведет, а завтра может и помириться.

Самая большая доля в украинском зерновом экспорте у кукурузы, и объемы ее поставок растут пропорционально снижению поставок из США, с которыми у Китая в последние годы копилось торговое напряжение, переходящее в торговую войну. Не так давно, в 2013 году при миролюбивом Обаме США продали Китаю кукурузы на $847 млн, Украина – на $26 млн. В 2019 году, при напористом Трампе пропорция перевернулась почти с идеальной симметрией: у США – $75 млн, у Украины – $896 млн. [17]

Конечно, было бы глупо не воспользоваться неожиданно открывшейся нишей на рынке. Но это не отменяет высокой вероятности неприятных неожиданностей. Например, при президенте Байдене противоречия между Пекином и Вашингтоном могут смягчиться, и Китай согласится опять активно покупать американскую кукурузу в обмен на возможность расширить свой экспорт в США. А украинским производителям придется думать, куда пристроить кукурузу почти на миллиард долларов.

Разве что поставкам молдавского вина в Китай мало что угрожает. Они хоть и выросли за последние десять лет в 33 раза, по-прежнему не занимают и половины процента в китайском импорте алкоголя [18]. Оптимизма перспективам молдавского вина добавляет то, что Китай чем дальше, тем охотнее наказывает повышением торговых пошлин те страны, с кем у него ухудшились политические отношения. Молдавии такое ухудшение вряд ли грозит, а вот ведущим поставщикам вина на китайский рынок – Австралии [19], Канаде или Новой Зеландии [20] – вполне.

Правда, это все равно не решает главной и общей для всех трех стран проблемы – их торговля с Китаем бурно развивается не столько за счет их экспорта, сколько из-за роста отрицательного торгового сальдо. Каждая из трех стран в 2019 году купила в Китае примерно вдвое больше товаров, чем туда продала. В случае Украины и Белоруссии разрыв измеряется уже миллиардами долларов.

Быстрый рост китайского импорта, который тянет за собой и рост товарооборота, – один из самых обманчивых показателей, который далеко не всегда говорит об успехах страны, а часто – наоборот, о проблемах.

Например, среди крупнейших статей китайского импорта на Украину сразу за электроникой и оборудованием идет обувь. Всего за четыре года, 2015–2019, размер поставок удвоился, достигнув $360 млн. Но этот впечатляющий рост говорит совсем не о прорывах в сотрудничестве с Китаем или процветании украинского потребителя, а лишь о том, что украинцам надо во что-то обуваться.

Аналогичным образом то, что Белоруссия в расчете на душу населения импортирует китайской обуви меньше, чем Украина, не означает, что белорусские власти и бизнес работают с Китаем хуже, чем украинские. Скорее это признак того, что в стране еще остались местные производители, либо влияние ЕАЭС.

Даже масштабный импорт китайского промышленного оборудования не всегда означает будущие выгоды для импортирующей страны. И дело тут не в качестве самих машин, а в продуманности их использования. Например, в Белоруссии такой импорт часто идет под связанные китайские кредиты [21] для осуществления размашистых государственных программ модернизации целых отраслей, вроде производства цемента или деревообработки. А эти госпрограммы бывают очень далеки от просчитанности и рациональности [22]. В результате предприятия получают не только оборудование, но и возросшую долговую нагрузку, а вопросы, куда продавать произведенное или как выйти на безубыточность, так и остаются нерешенными [23].

ИНВЕСТИЦИИ

Представления трех стран о китайских инвестициях и льготных кредитах оказались не менее оптимистичными, чем их вера в легкие прибыли от выхода на китайский рынок. Тема финансовых вложений Китая в регион пережила два мощных всплеска. Первый – после финансового кризиса 2008 года, когда казалось, что времена экономического доминирования Запада закончились, а накопивший огромные резервы Китай сейчас начнет активно инвестировать их за рубежом.

Второй – после 2013 года, когда китайское руководство объявило о запуске «Пояса и Пути» – плана масштабных инфраструктурных инвестиций по всему миру, чтобы лучше связать экономику Китая и рынки Запада. Эта инициатива Пекина заставила десятки стран, в том числе Украину, Белоруссию и Молдавию, поверить, что попасть из Китая в Западную Европу почти невозможно без их участия.

В китайцах стали видеть волшебного партнера, который из каких-то своих неведомых соображений готов вложить любые деньги и привести в порядок сколь угодно убыточные госпредприятия и даже целые отрасли.

Белорусские власти надеялись, что Китай станет активным участником местной приватизации: начнет конкурировать за госкомпании с российским бизнесом, поднимет таким образом их цену, а потом еще и купит так, чтобы государство сохранило значительную степень контроля [24]. С китайцами обсуждали [25] продажу жемчужин белорусского государственного хозяйства – производителя калийных удобрений «Беларуськалий» и азотных удобрений «Гродно Азот».

Однако пока Китай предсказуемо не увидел смысла подстраиваться под завышенные ожидания Минска. Попытка белорусских властей убедить китайцев поменять связанные кредиты на доли в акционерном капитале модернизируемых предприятий тоже не дала результатов [26]. Китайский бизнес не захотел становиться совладельцем производства телевизоров «Горизонт» и комбайнов Гомсельмаша.

На Украине тема чудотворных китайских инвестиций, которые уже на пороге, возникает регулярно, когда надо придумать, как исправить ситуацию в какой-нибудь запущенной отрасли экономики. То Китай планирует купить/арендовать 3 млн гектаров украинской земли (это 30 тысяч квадратных километров – целая Бельгия), чтобы превратить страну в свой главный аграрный центр за рубежом. То украинские власти говорят о том, что китайские компании собираются [27] потратить $15 млрд на строительство жилья на Украине.

Способ спасти угольную отрасль тоже известен – ее надо приватизировать китайцам. Украинскую атомную энергетику ждут улучшения – Китай проявляет [28] интерес к строительству новых энергоблоков. И само собой, китайцы должны были развернуть на Украине всевозможные производства – ведь после Ассоциации с Евросоюзом нет в мире лучше страны для экспансии на европейские рынки.

Эта вера в китайскую щедрость и собственную незаменимость почти никогда не сопровождалась реальными шагами по повышению собственной привлекательности для китайского бизнеса, а потому реального притока вложений в регион так и не случилось. Все три страны по итогам 2018 года находились или в самом конце первой, или даже во второй сотне среди государств мира по притоку прямых инвестиций из Китая [29].

На Украине Китай инвестирует по несколько миллионов долларов в год – чистая условность для 40-миллионной страны. Часть инвестиций может идти через другие юрисдикции и выглядеть как, скажем, кипрские, но этот поток вряд ли значителен. В Молдавии объем накопленных прямых китайских инвестиций не дотягивал до $4 млн на конец 2018 года. Для сравнения: накопленные инвестиции Китая в беднейшие страны Центральной Азии Киргизию и Таджикистан на конец того же 2018 года составили почти $1,4 млрд и $1,9 млрд соответственно [30].

Разве что в Белоруссии Китай все-таки инвестировал в несколько заметных проектов, хотя их масштабы остаются скромными, а перспективы – сомнительными и не идут ни в какое сравнение с радужными планами, как страна превратится в китайский промышленный плацдарм для выхода на рынок Евразийского экономического союза.

В 2013 году БелАЗ и китайская Geely открыли [31] в Белоруссии совместное производство автомобилей. Плановая мощность была 60 тысяч [32] автомобилей в год – с прицелом на продажу на российском рынке. Достигнуть этих показателей не получилось до сих пор. За первое полугодие 2020 года было собрано 8,6 тысячи [33], а летом конвейер вообще остановили [34], как прекратились [35] и продажи в Россию. Дальнейшая судьба производства туманна.

Предмет гордости белорусских властей – совместный с китайцами индустриальный парк «Великий камень» под Минском. Работающий с 2017 года, он, конечно, не смог привлечь столько китайских компаний, сколько планировалось, но накопил [36] к началу 2020 года более $0,5 млрд инвестиций. По меркам региона, это немалое достижение, но впечатление несколько смазывается, если учесть, что у Китая по миру разбросано более 70 таких индустриальных парков [37]. Многие из них гораздо больше белорусского, причем не только те, которые связаны с мощными экономиками, типа Сингапура. Алжиру, Джибути, Нигерии, Замбии и многим другим удалось привлечь в свои совместные парки больше инвестиций [38].

В целом же инвестиционные успехи Украины, Белоруссии и Молдавии в их сотрудничестве с Китаем хорошо характеризует сравнение с другими странами. Понятно, что эти три государства не обладают нефтяными богатствами, как Ангола, или уникальным географическим положением, как Джибути. Но вот взять, например, Гану. Это небольшая и совсем не богатая африканская страна без всемирно известных сырьевых месторождений. Население Ганы примерно вдвое меньше, чем у взятых вместе Украины, Белоруссии и Молдавии. У нее нет ни советского промышленно-инфраструктурного наследства, ни образованной рабочей силы. Также Гана не претендует на звание плацдарма для выхода на рынки ни Европейского, ни Евразийского союза. Тем не менее накопленных прямых китайских инвестиций в этой стране на конец 2018 года было в три раза больше, чем во взятых вместе Украине, Белоруссии и Молдавии ($1,8 млрд против $0,6 млрд)[39].

ПОЯС, ПУТЬ, КРЕДИТЫ

Казалось, ситуацию могла бы изменить китайская инициатива «Пояс и Путь» – совершить инфраструктурную революцию в регионе, удачно расположенном на сухопутном пути из Китая в Европу. Но и здесь, как и в инвестициях в производство, реальные результаты получились очень скромными – особенно на контрасте с громкими заявлениями. Модернизация аэропорта Минска [40], скоростная электричка в киевский аэропорт, кольцевая дорога вокруг Кишенева, мост через Днепр в Кременчуге, новая линия метро в Киеве – только самые яркие примеры проектов, которые ничем не закончились, несмотря на годы переговоров.

Молдавские власти дважды обсуждали с китайскими компаниями проекты строительства дорог на несколько сотен миллионов долларов – в 2010 [41] и 2019 [42] годах. Обсуждали вроде бы предметно – с конкретными маршрутами, подрядчиками и ценами. Но оба раза реальное строительство так и не началось. В результате инфраструктура «Пояса и Пути» в стране сводится к небольшому терминалу, который китайцы открыли [43] в 2015 году в Джурджулештах – молдавском порту на Дунае.

Украинские планы поучаствовать в «Поясе и Пути» разбились о начавшийся в 2014 году конфликт с Россией. Потеря Крыма сделала неактуальным китайский проект строительства глубоководного порта на полуострове. Дальше началась война в Донбассе, а Москва и Киев ввели друг против друга многочисленные ограничения на транзит и транспортное сообщение – не лучшие условия, чтобы налаживать логистику между Китаем и Европой.

В 2016 году Украина приняла участие в попытке запустить альтернативный маршрут в обход России – через Центральную Азию, Закавказье и по Черному морю через Украину в Европу. Но популярностью этот маршрут не пользуется [44]. Непонятно, зачем везти товары из Грузии сначала на Украину и только потом в Европу, когда можно отправить их напрямую в ЕС через порты Румынии и Болгарии.

В регионе только Белоруссии удалось стать важным участником «Пояса и Пути» – большая часть железнодорожного транзита из Китая в Европу идет через нее, и этот поток быстро увеличивается. С 2011 по 2018 год он вырос более чем в 130 раз и достиг около 330 тысяч контейнеров (двадцатифутовых эквивалентов) в год [45]. Это по-прежнему в несколько десятков раз меньше, чем доставляется морем, и требует для поддержки китайских госсубсидий, но позволяет Белоруссии зарабатывать на услугах складов, таможенном оформлении и использовании местных железных дорог. К тому же Китай намерен и дальше развивать это направление, а значит, может инвестировать в расширение местной пропускной способности.

Обратная сторона слабого присутствия Китая в регионе – это отсутствие огромных долгов перед Китаем. Молдавские политики обычно начинают переговоры о китайских кредитах тогда, когда чувствуют, что приближается момент потери власти, как президент Воронин летом 2009-го [46] или олигарх Плахотнюк весной 2019-го. В обоих случаях предчувствия их не обманули, власть они вскоре потеряли, а вместе с ней терялась и тема кредитования в Китае. Что неудивительно, потому что большую часть прошедшего десятилетия Молдавия имела доступ к более дешевому и понятному европейскому финансированию.

Украина при президенте Януковиче несколько раз открывала [47] миллиардные кредитные линии в Китае, но использовала их не очень активно, а гасила в том числе поставками продовольствия [48]. После Майдана 2014 года главными украинскими кредиторами стали западные институты, так что сейчас страна должна [49] Китаю около $1 млрд – это чуть больше 1% от госдолга Украины.

А вот у Белоруссии не было такого доступа к западному финансированию, поэтому Китай стал вторым после России кредитором страны. С 2012 года Минск занял [50] у китайцев более $3,6 млрд. Причем эта сумма, скорее всего, не отражает всей реальной задолженности, потому что многие белорусские госпредприятия охотно брали в Китае связанные кредиты на модернизацию. Саму модернизацию часто проводили для отчетности и без учета рыночных реалий, поэтому самостоятельно вернуть кредиты многие предприятия не смогут и повесят их на государство. Например, это уже произошло с цементной отраслью, чьи модернизационные долги $500 млн вынуждено выплачивать [51] белорусское правительство.

ВОЕННОЕ СОТРУДНИЧЕСТВО

При всех проблемах и разочарованиях в торговле и инвестициях есть одна сфера, в которой регион представляет для Китая гораздо больший интерес, чем Гана, Камбоджа или Аргентина, – это военно-техническое сотрудничество. В этой области Китай активно сотрудничает с Украиной и Белоруссией еще с 1990-х годов.

С тех пор Украина остается одним из крупнейших поставщиков вооружений в Китай, уступая только России и Франции. А Китай для Украины – главный рынок для оружейного экспорта [52]. Украинский ВПК готов продавать китайцам практически все, на что у тех есть спрос: ракеты «воздух-воздух», авиационные и танковые двигатели. В 1998 году продали недостроенный авианосец «Варяг»[53]. В 2001-м – прототип Су-33 опытный самолет Т10К [54]. В 2009-м – суда на воздушной подушке «Зубр»[55]. Китай охотно покупал у Украины эти советские наработки ради технологий в годы, когда Россия опасалась продавать ему передовые вооружения.

После 2014 года сотрудничать с Китаем стало труднее. С одной стороны, многие предприятия украинского ВПК остались без поставок части комплектующих от российских партнеров. С другой – Россия сама начала намного охотнее продавать Китаю свои вооружения, понимая, что он все равно вскоре сможет разработать аналогичные технологии самостоятельно.

Тогда речь пошла уже о том, что Украина может продать Китаю не просто военную продукцию, а производящие ее предприятия. Больше всего китайцев интересовал производитель авиационных двигателей «Мотор Сич». В 2016 году китайская Skyrizon Aircraft купила его контрольный пакет акций, но сделка зависла в ожидании одобрения украинского антимонопольного комитета [56]. Комитет тянул с ответом несколько лет, пока на сделку не обратили внимание в Вашингтоне. В 2019 году останавливать ее в Киев приехал советник Трампа по национальной безопасности Джон Болтон [57]. Осознав, что прозападный курс несовместим со столь глубоким сотрудничеством с Китаем, украинские власти арестовали акции «Мотор Сичи», и теперь китайцы судятся с ними за компенсацию.

Судьба «Мотор Сичи» не предвещает ничего хорошего для китайских проектов другого авиационного гиганта Украины – «Антонова». После разрыва с Россией предприятие, чтобы сохранить производство, остро нуждается в финансировании, которое надеется получить благодаря массовым заказам из Китая. Но китайскую сторону интересуют прежде всего технологии – особенно самого большого в мире грузового самолета Ан-225 «Мрия»[58]. Переговоры о сотрудничестве и так шли трудно, а при новой чувствительности США к передаче технологий Китаю ожидать прорывов не приходится.

Белоруссия унаследовала от СССР намного меньше военно-промышленных предприятий, чем Украина, и экспортировать в Китай ей особо нечего. Китайцы еще в 1990-х годах начали активно сотрудничать [59] с Минским заводом колесных тягачей (МЗКТ), производящим многоосные шасси для ракетных установок. С помощью белорусов или без, но сейчас эта технология уже освоена, Китай наладил собственное производство. Правда, белорусские тягачи по-прежнему используются в системе залпового огня «Полонез», которые совместно с китайцами собирают [60] в Белоруссии с 2015 года и не без успеха пытаются экспортировать в другие страны – в 2018 году «Полонез» приобрел [61] Азербайджан.

В целом же пик военно-технического сотрудничества Китая с регионом остался позади. Китайцы уже переняли большую часть технологий, которые достались Украине и Белоруссии в наследство от СССР, или нашли им замену. В перспективе Украине под давлением США придется постепенно сворачивать взаимодействие с Китаем, а Белоруссии – ограничиться статусными, но символическими вещами вроде совместных учений и обучения персонала.

(ГЕО)ПОЛИТИКА

Напоследок стоит сказать о самом большом разочаровании, которое принесли Украине, Белоруссии и Молдавии последние десять лет сотрудничества с Китаем. Несмотря на немалое количество возможностей, Пекин отказался участвовать в геополитических играх в регионе. Ни внешнеполитические колебания Молдавии, ни российско-украинский конфликт, ни политический кризис в Белоруссии не смогли убедить Китай попробовать добавить к экономическим вопросам собственную роль в политической жизни региона.

От кризиса к кризису, от обострения к обострению Пекин упорно отказывался вмешиваться в местные конфликты, занимать чью-либо сторону и превращаться еще в одну опору для геополитического балансирования.

Скорее всего, китайскому руководству приятно слышать от лидеров Молдавии и Украины, что они тоже, как и Китай, горой стоят за принцип территориальной целостности, а от Лукашенко – как бессовестно Запад манипулирует темой прав человека. Но пока Пекин, похоже, уверен, что такая поддержка не стоит того, чтобы давать за нее какие-то реальные привилегии. Даже самые глубокие кризисы в регионе, вроде крымского в 2014-м или белорусского в 2020-м, не спровоцировали Китай на что-то большее, чем дежурные стерильные заявления о том, что любой конфликт надо урегулировать мирно и с учетом интересов всех сторон [62].

Пекин понимает, что сейчас у него в регионе куда меньше инструментов влияния, чем у России или Запада, но не похоже, чтобы он переживал по этому поводу и пытался исправить ситуацию. Равнодушие Китая к местным геополитическим битвам вряд ли временное. Скорее оно отражает деполитизированную, рыночную оценку перспектив трех стран.

Эта оценка показывает, что чуть ли не единственный их ресурс и международное преимущество – это возможность играть на противоречиях России и Запада, которые по инерции, из-за исторических, идеологических и геополитических комплексов по-прежнему считают борьбу за влияние в регионе чем-то важным. Но когда историко-геополитический багаж исчезает, как это происходит в отношениях региона с Китаем, то выясняется, что все три страны мало что могут предложить потенциальным партнерам.

Когда дело доходит до по-настоящему глобальной и неполитизированной конкуренции за инвестиции, кредиты и торговые потоки, то все три страны проигрывают по большинству направлений, а добиваются чего-то лишь в нескольких узких и довольно примитивных нишах, которых совершенно недостаточно, чтобы обеспечить им успешное развитие. Избалованные международным вниманием из-за того, что их конфликты и кризисы происходят прямо у европейских границ, эти государства ожидают такого же повышенного интереса и от Китая. А дальше происходит столкновение с реальностью, и выясняется, что ничего не получится, потому что у них нет ни емкого внутреннего рынка, ни избытка дешевой рабочей силы, ни минеральных ресурсов, ни технологий, ни уникального географического положения. Зато есть конфликты, коррупция, постоянно меняющиеся правила, манипулирующие руководители и вера в собственную незаменимость.

Провалы трех стран в сотрудничестве с Китаем отражают безрадостные перспективы, которые откроются перед ними в международном разделении труда, если Россия и Запад перестанут видеть в регионе территорию особой геополитической важности. Поэтому вряд ли стоит ожидать, что Украина, Белоруссия и Молдавия могут оказаться новым источником противоречий Китая с Россией или Западом. За последние десять лет Пекин уже достаточно ясно показал, что считает выигрыш в борьбе за регион слишком сомнительным, чтобы в ней участвовать.

ПРИМЕЧАНИЯ

[1] По данным Государственной таможенной службы Украины: https://customs.gov.ua/statistika-ta-reiestri

[2] Mapping the Belt and Road Initiative: This Is Where We Stand. – Mercator Institute for China Studies. – July 7, 2018 // https://merics.org/en/analysis/mapping-belt-and-road-initiative-where-we-stand

[3] Bilateral Trade Between Republic of Moldova and China / Trade Map. – International Trade Centre // https://www.trademap.org/Bilateral_TS.aspx?nvpm=1%7c498%7c%7c156%7c%7cTOTAL%7c%7c%7c2%7c1%7c1%7c2%7c2%7c1%7c1%7c1%7c1%7c1

[4] Мазур А., Стогний В., Осадчая Н. Технопарки Китая. – Наука та інновації. – 2006. – Т. 2. № 3. – С. 127–134 // http://scinn.org.ua/sites/default/files/pdf/2006/N3/3_06_127.pdf

[5] Полежай Т. В Китае открыто сборочное производство СП «ООО “АВИК-БелАЗ Карьерные машины”». – TUT.BY. – 11 октября 2010 //

[6] Бабкевич Е. МТЗ открыл новое совместное производство тракторов в Китае. – 10 мая 2011 //

[7] История компании / Гомсельмаш // https://www.gomselmash.by/o-kompanii/istoriya-zavoda/

[8] Bilateral Trade Between China and Ukraine / Trade Map. – International Trade Centre // https://www.trademap.org/Bilateral_TS.aspx?nvpm=1%7c156%7c%7c804%7c%7cTOTAL%7c%7c%7c2%7c1%7c1%7c1%7c2%7c1%7c1%7c1%7c1%7c1

[9] Bilateral Trade Between Russian Federation and Ukraine / Trade Map. – International Trade Centre // https://www.trademap.org/Bilateral_TS.aspx?nvpm=1%7c156%7c%7c112%7c%7cTOTAL%7c%7c%7c2%7c1%7c1%7c1%7c2%7c1%7c1%7c1%7c1%7c1

[10] Bilateral Trade Between China and Republic of Moldova / Trade Map. – International Trade Centre // https://www.trademap.org/Bilateral_TS.aspx?nvpm=1%7c156%7c%7c498%7c%7cTOTAL%7c%7c%7c2%7c1%7c1%7c1%7c2%7c1%7c1%7c1%7c1%7c1

[11] Данные национальной статистики трех стран часто сильно отличаются от китайских. В тексте по возможности использованы данные Китая, чтобы упростить международные сравнения.

[12] List of Supplying Markets for a Product Imported by Russian Federation / Trade Map. – International Trade Centre // https://www.trademap.org/Country_SelProductCountry_TS.aspx?nvpm=1%7c156%7c%7c%7c%7c31%7c%7c%7c2%7c1%7c1%7c1%7c2%7c1%7c2%7c1%7c1%7c1

[13] БКК заключила новый китайский контракт по цене $220/т с поставками в 2020 г. – Интерфакс. – 30 апреля 2020 //

[14] БКК заключила соглашение на поставку в Китай калийных удобрений во II полугодии 2011 года. – Интерфакс. – 29 июня 2011 // https://www.belta.by/economics/view/bkk-zakljuchila-soglashenie-na-postavku-v-kitaj-kalijnyh-udobrenij-vo-ii-polugodii-2011-goda-114139-2011

[15] Гронский А. Белорусско-китайские экономические отношения. – Россия и новые государства Евразии. – 2018. – № 2. – С. 165–175 //

[16] Thurkal N. Ukraine to boost grains production with eyes on China. – Reuters. – August 1, 2018 // https://www.reuters.com/article/us-australia-grains-blacksea-exports-idUSKBN1KM3DX

[17] List of Supplying Markets for a Product Imported by Russian Federation // https://www.trademap.org/Country_SelProductCountry_TS.aspx

[18] List of supplying markets for a product imported by China. Product: 2204 Wine of fresh grapes, incl. fortified wines; grape must, partly fermented and of an actual alcoholic strength of > 0,5% vol or grape must with added alcohol of an actual alcoholic strength of > 0,5% vol. – / Trade Map. – International Trade Centre // https://www.trademap.org/Country_SelProductCountry_TS.aspx?nvpm=1%7c156%7c%7c%7c%7c2204%7c%7c%7c4%7c1%7c1%7c1%7c2%7c1%7c2%7c1%7c1%7c1

[19] China Slaps Up to 200% Tariffs On Australian Wine. — BBC News. — November 27, 2020 // https://www.bbc.com/news/business-55097100

[20] Report Warns of New Zealand’s Vulnerability to China. – Vino Joy News. – October 15, 2020 // https://vino-joy.com/2020/10/15/report-warns-of-new-zealands-vulnerability-to-china/

[21] Финансирование белорусско-китайских проектов. – Банк развития // https://web.archive.org/web/20170822224840/http://brrb.by:80/activities/credit-transactions/finansirovanie-belorussko-kitajskix-proektov

[22] Гронский А. Китайские кредиты и проблемы модернизации белорусской промышленности. – Россия и новые государства Евразии. – 2019. – № 4. – С. 148–156 //

[23] Надо серьезно поговорить. На какие провальные проекты Лукашенко будет жаловаться Си Цзиньпину. – TUT.BY. – 4 февраля 2020 //

[24] Габуев А. Китай заходит с Запада. – Коммерсантъ Власть. – 26 сентября 2011 //

[25] Лукашенко заявляет о готовности продать Беларуськалий за $30 млрд, но предлагают только $5 млрд. – Интерфакс. – 16 апреля 2019 //

[26] Маненок Т. Белорусские власти пытаются подстегнуть инвестиционное сотрудничество с Китаем. – Белрынок. – 10 ноября 2020 // https://www.belrynok.by/2020/11/10/belorusskie-vlasti-pytayutsya-podstegnut-investitsionnoe-sotrudnichestvo-s-kitaem/

[27] Китай подтвердил инвестиции в размере $15 млрд в развитие строительного рынка Украины – Минрегион. – Интерфакс-Украина. – 26 марта 2015 // https://interfax.com.ua/news/economic/257306.html

[28] Венкина Е. Минэнерго Украины предпочло ядерную корпорацию КНР «Росатому». – DW. – 11 июля 2018 // https://p.dw.com/p/31HLp

[29] По данным Министерства внешней торговли и экономического сотрудничества КНР (对外贸易经济合作部): http://hzs.mofcom.gov.cn/article/date/201512/20151201223578.shtml

[30] Умаров Т. На пути к Pax Sinica: что несет Центральной Азии экспансия Китая. – Московский центр Карнеги. – 25 марта 2020 //

[31] На БелАЗе будут собирать китайские машины. – РБК. – 22 июля 2013 //

[32] Завод «БЕЛДЖИ» в апреле увеличит производство до 1 тыс. автомобилей в месяц. – БЕЛТА. – 10 апреля 2018 // https://www.belta.by/economics/view/zavod-beldzhi-v-aprele-uvelichit-proizvodstvo-do-1-tys-avtomobilej-v-mesjats-298042-2018/

[33] «БЕЛДЖИ» в I полугодии выпустил более 8,6 тыс. автомобилей. – БЕЛТА. – 23 июля 2020 // https://www.belta.by/economics/view/beldzhi-v-i-polugodii-vypustil-bolee-86-tys-avtomobilej-399813-2020/

[34] Ярошевич А. «Это не вынужденный простой». Завод «Белджи» остановил конвейер. – NAVINY.BY. – 24 июля 2019 // https://naviny.media/article/20190724/1563946505-eto-ne-vynuzhdennyy-prostoy-zavod-beldzhi-ostanovil-konveyer.

[35] Завод «БелДжи» приостановил отгрузки автомобилей Geely в Россию. – Автостат. – 27 апреля 2020 //

[36] Более $500 млн инвестиций привлек «Великий камень». – Беларусь 24. – 29 января 2020 // https://belarus24.by/news/economics/bolee-500-mln-investitsiy-privlyek-velikiy-kamen/

[37] How can overseas industrial parks open a new chapter of the Belt and Road? – EY releases the 4th issue of Navigator. – EY. – July 9, 2020 // https://www.ey.com/en_cn/news/2020/07/how-can-overseas-industrial-parks-open-a-new-chapter-of-the-belt-and-road

[38] Brautigam D., Xiaoyang T. China’s Investment in Special Economic Zones in Africa // https://deborahbrautigam.files.wordpress.com/2013/04/2011-brautigam-chinese-investment-in-special-economic-zones.pdf

[39] По данным Министерства внешней торговли и экономического сотрудничества КНР (对外贸易经济合作部): http://hzs.mofcom.gov.cn/article/date/201512/20151201223578.shtml

[40] Минтранс Белоруссии: Китайский инвестор отказался от модернизации минского аэропорта. – Regnum. – 11 апреля 2012 //

[41] Chinese Company to Build Roads in Moldova. – IPN. – September 14, 2010 //

[42] Xie Yu. Chinese Contractors in Talks to Build Two Highways in Moldova, Extending China’s Infrastructure Order Book in Eastern Europe. – South China Morning Post. – March 26, 2019 // https://www.scmp.com/business/china-business/article/3003323/chinese-contractors-talks-build-two-highways-moldova

[43] China Shipping Launches Container Shipping Services in Moldova. – China Daily. – June 26, 2015 // https://www.chinadaily.com.cn/business/2015-06/26/content_21109833.htm

[44] Поезд, отправленный Украиной для доставки товаров в Азию в обход России, застрял в Китае. – Коммерсантъ. – 28 марта 2016 //

[45] Годовой отчет – 2018. – Белорусская железная дорога //

[46] Dmitracova O. China’s new foreign policy takes shape – in Moldova. – Reuters. – February 2, 2010 // https://www.reuters.com/article/us-china-moldova-idUSTRE61140D20100202

[47] Янукович в Китае: за кредитами или новыми рынками сбыта? – BBC. – 4 декабря 2013 // https://www.bbc.com/ukrainian/ukraine_in_russian/2013/12/131204_ru_s_yanukovich_china

[48] Китайский аграрный кредит: сплошные риски и неустойка. – УНИАН. – 25 марта 2014 // https://www.unian.net/economics/agro/900422-kitayskiy-agrarnyiy-kredit-sploshnyie-riski-i-neustoyka.html

[49] State Debt and State Guaranteed Debt. – Ministry of Finance of Ukraine // https://mof.gov.ua/en/derzhavnij-borg-ta-garantovanij-derzhavju-borg

[50] Государственный долг. Пресс-релизы. – Министерство финансов Республики Беларусь // http://www.minfin.gov.by/ru/public_debt/pressreleases/

[51] Цементные заводы не в силах рассчитаться за китайские кредиты. – TUT.BY. – 12 июня 2014 //

[52] По данным Стокгольмского института исследования проблем мира (SIPRI): https://armstrade.sipri.org/armstrade/html/export_values.php

[53] Китай купил у Украины «Варяг» под отель и сделал из него авианосец. – Интерфакс-Украина. – 9 апреля 2011 // https://interfax.com.ua/news/economic/65848.html

[54] Никольский А., Сейранян Т. Китай подделал российский истребитель Су-33. – Ведомости. – 4 июня 2010 //

[55] Китай принял на вооружение десантный корабль на воздушной подушке украинского производства. – ТАСС. – 27 марта 2014 //

[56] Рубченко М. «Мотор Сич» может обойтись слишком дорого. – Ведомости. – 8 сентября 2020 //

[57] Jiang J., Legenko V. The Battle for Motor Sich: A Sino-American Dispute in Ukraine. – China Brief. – Volume 19. Issue 20 // https://jamestown.org/program/the-battle-for-motor-sich-a-sino-american-dispute-in-ukraine/

[58] Дагаева А. Ненужный «Антонов». Как российско-украинская политика разрушает авиапром. – Московский центр Карнеги. – 21 марта 2018 //

[59] VOLAT – ОАО «Минский завод колесных тягачей» / Посольство Республики Беларусь в Китайской Народной Республике //

[60] Кашин В. Батькины сказки: как появился миф об особых отношениях Китая и Белоруссии. – Профиль. – 30 ноября 2020 //

[61] Джорджевич А., Сафронов И., Кривошеев К. Баку выбирает «Полонез». – Коммерсантъ. – 18 апреля //

[62] Умаров Т. Колин дядюшка Си. Как Китай относится к кризису в Белоруссии. – Московский центр Карнеги. – 2 сентября 2020 //

Источник

Авторы: Максим Михайлович Саморуков — заместитель главного редактора Carnegie.ru; Темур Акмалжонович Умаров — китаист, эксперт по Центральной Азии. Консультант Московского центра Карнеги / Московский Центр Карнеги

- Политика

Русранд Сулакшин С.С.

Русранд Сулакшин С.С.Антироссийский проект путинизма: реконструкция, идеологические и фактические характеристики

Занимаемся мы в университете оппозиции не пропагандой, не агитацией (что только в какой-то мере так, но главная цель не в этом). Занимаемся мы тем, что убеждаем друг друга и помогаем понять, что слово «оппозиция» — слово ответственное и оно отличается от слов: «балаган», «развлекуха», «подставуха», «суррогат», самопиар и «политическая порнография». Мы делаем совершенно иную заявку и последовательно помогаем строить в стране настоящую политическую оппозицию. Правящий режим и правящая группировка в нашей стране, как известно, получила…1 432 - Экономика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм и кризис России

Россия вновь наступает на те же грабли. Годы назад, выдвинув математическую модель мирового финансового кризиса, наша научная политическая группировка предупреждала руководство страны, что оно создает модель экономики и государства несуверенного типа, уязвимые для внешнего агрессивного воздействия. Обстоятельный доклад на эту тему в феврале 2009 году — по кризису одов — был подготовлен для Совета Безопасности Российской Федерации, в котором тогда, совместно с его секретарем Николаем…1 866 - Политика

Сулакшин С.С.

Сулакшин С.С.Вступай в борьбу за власть

Уважаемый соотечественник! Благодарим вас за возможную решимость присоединиться к организационно-политическому строительству объединения настоящей общенародной оппозиции Путину и путинизму в рамках организационной инфраструктуры Партии Нового Типа. Наш отличительный принцип состоит в том, что мы не только разоблачаем губительный характер путинизма, но дали профессиональную диагностику способов и причин деградации страны и народа. В ее основе научные методы, модели и методология. Мы не только критикуем путинизм, но мы делаем настоящее профессиональное, конкретное содержательное предложение — что и как…1 258 - Политика

Русранд

РусрандРоссии нужна другая Конституция!

Конституция — это основной закон страны. Существуют Конституции двух типов — первый, к которому относится ельцинско-путинская Конституция, устанавливает право, порядок и институты государственности. В Конституции иного типа кроме права, порядка и институтов задаются основы жизнеустройства во всех сферах жизни. Задаются социальная, экономическая, политическая, гуманитарная модель страны. Новая Конституция команды Сулакшина — именно такого, второго типа. Каким в Конституции будет задано жизнеустройство, — такой жизнь в стране и будет. Если…471 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинПутинизм должен исчезнуть! Вызовы оппозиции гибельному курсу России

Автор и его товарищи много усилий приложили для мобилизации в стране реальной политической оппозиции путинизму, но задача создания профессиональной оппозиции, способной взять на себя ответственность за страну, дело трудное, объемное и длительное. Ее решение только еще предстоит. Поэтому мы открыли Университет оппозиции. Это цикл публичных занятий, объединяющей темой которого является политический проект реальной оппозиции, ее политическая Программа. Простой на первый взгляд вопрос — да чего там, за вечер…709 - Общество

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинСемь «П». Программа: платформа, проблемная повестка, проект, план, прогноз

Центральная и сквозная тема наших занятий в Университете оппозиции — разбор политической программы — что это такое? Многим кажется, что политическая оппозиция, её роль, миссия и активная повестка демонстрируется в нашей стране, например, Левым фронтом Сергея Удальцова, активно организующего уличные акции; КПРФ с их митингами; был период, когда Навальный со своим политическим проектом будоражил страну множеством митингов по стране и несогласованными, и рискованными митингами в центре Москвы. То есть…275 - Политика

Русранд Самое интересное Степан Степанович Сулакшин

Русранд Самое интересное Степан Степанович СулакшинКорни и истоки «Программы Сулакшина»

Прежде чем подойти к разбору самой «Программы Сулакшина» сделаем несколько необходимых экскурсов. Начнем немного необычно, с отвлеченной истории, описанной Джеком Лондоном в его романе «Мартин Иден». Роман о судьбе талантливого человека в условиях жестокого американского капитализма начала двадцатого века, похожего на нынешнюю Россию с его императивами: выживай кто как может, а если не можешь выжить, погибай! Герой романа, ставший в итоге знаменитым, популярным, почитаемым и модным…300 - Общество

Канал «Центр Сулакшина»

Канал «Центр Сулакшина»ТРОЛЛИ И БОТЫ: ВЫМЫСЕЛ ИЛИ ОРУЖИЕ В ИНФОРМАЦИОННОЙ ВОЙНЕ?

В этом видео мы впервые с помощью статистического контент анализа Твиттера раскрываем масштабы грязных методов информационной борьбы режима с политической оппозицией в лице С.С.Сулакшина. Вы сможете оценить уровень беззакония, вредоносности и опасности для страны этой конкретной деятельности властного режима. Фактически создан метод достоверного выяснения кто является настоящей оппозицией и кого режим считает для себя опасным,…157

- ЭкономикаМихаил Светлов

Россияне не увидят дешевой рыбы: почему цены на сайру бьют рекорды

Пока чиновники Росрыболовства думают, куда реализовать невостребованный на рынке КНР российский минтай, отечественный потребитель уменьшает рыбную корзину. Самый народный продукт — консервированная сайра подорожала так, что на ее фоне подъем цен на сахар и масло выглядит несерьезным. Сайровый супчик, традиционно выручавший небогатых людей, в последний год пробивал одну психологическую отметку за другой: 100, 150, 200…0 - Экономикаruinformer.com

Российский бюджет потерял 2,3 триллиона из-за падения цен на нефть

Объем нефтегазовых доходов России рухнул на 2,3 триллиона рублей в 2020 году (или на 30,4%). Об этом говорится в отчете Счетной палаты. Их доля в общем объеме доходов уменьшилась с 39,3 до 28%. По подсчетам Счетной палаты, цена барреля нефти Urals в среднем составляла 43,3 доллара против 63,9 доллара в 2019 году. В 2020 году курс национальной валюты…5 - Экономика

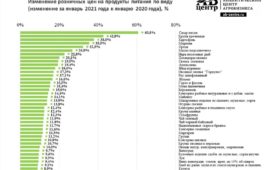

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Лидеры среди продуктов по удорожанию, январь 2021 к январю 2020

По данным аналитического центра агробизнеса АБ-Центр, рост цен отмечается по 117-ти товарам из 120-ти исследуемых, рост цен выше уровня инфляции демонстрируют 63 товара из 120. Так и непонятно, как российское правительство собирается побороть мировой тренд роста цен на еду – удорожание продовольствия в России часть этого глобального тренда. Продовольственный индекс Bloomberg Agriculture за последние шесть…23 - Экономика

Советский патриот

Советский патриотИмпорт пальмового масла, как одна из причин «изобилия» молочки на прилавках при заброшенном сельхозе

Начну разговор с советских времен. В СССР, с 1976 года начался существенный рост импорт пальмового масла, которое использовалось при производстве технических масел, мыла, а также в пищевой промышленности. Так, например, из него делалась многим известная из рожденных в СССР сладкая плитка «Пальма», где вместо какао-масла использовалось пальмовое масло: Но в СССР пальмовое масло в продуктах питания…28 - Экономика

Алексей Терёшин

Алексей ТерёшинРубль и биткоин рухнули

Курс доллара и евро в ходе торгов Московской биржи 22 февраля превысил 75 рублей и 91 рубль соответственно. Российская валюта падает в ожидании новых антироссийских санкций. Вместе с тем стоимость биткоина рухнула на 16% за несколько часов. Доллар в ходе торгов 22 февраля максимально торговался дороже 75 рублей впервые за последние полмесяца, курс евро оказался…23 - Экономика

sapojnik

sapojnikПриметы обвала

Волей-неволей подмечаю последнее время какие-то все более явные приметы подползающего кризиса. То есть — не надо читать какие-то мудреные экономические сводки, данные фондового рынка, не надо даже проводить опросы сограждан — уличные или групповые. Достаточно просто выйти и малость пройтись по улице — по моему спальному району Москвы. Я уже писал про «промоины» в торговых…67 - Экономика

kajaleksei

kajalekseiНикогда мы не жили так хорошо…

Я уже как-то обращался к теме сравнения зарплат и цен, в СССР и РФ, и решил ее немного продолжить. Дело в том, что при сравнении заработных плат и цен, в СССР и в РФ, на первый взгляд, уровень жизни, в среднем, практически не изменился. Даже наоборот, для получателей средней зарплаты (и выше) он как бы даже…22.02.2021 9:46 35 - Экономика

Вазген Авагян

Вазген Авагян«Достойный заработок» или маразм ожидания

Некий чудак спросил у знакомого владельца компании: «почему Вы не платите достойные зарплаты сотрудникам?» Ответ его удивил, о чём он и не преминул поделиться со всеми в сети. К сожалению, сеть заваливают информационным мусором, отчего здравые мысли не могут пробиться через тысячи таких вот «открытий», сделанных детьми младшего школьного возраста. Претендуя на краткость изложения, хочу…69 - Экономика

Павел Пряников

Павел ПряниковМинфин объявил о многих новациях в налогообложении

Минфин объявил о многих новациях в налогообложении. Первое, что бросилось в глаза – индексация акцизов на уровень инфляции, начиная с 2024 года. С одной стороны, это гарантированное увеличение цен на акцизные товары (бензин, табак, алкоголь и т.д.). С другой – акцизы поднимались постоянно и раньше, но на непрогнозируемую величину. К примеру, на 2021 году акциз…53 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"В России возникло явление «порочного круга чрезмерного дохода»

У экономиста, сотрудника кафедры экономической теории Санкт-Петербургского госуниверситет Олега Дроздова встретил косвенный индикатор, оценивающий динамику благосостояния россиян – по доле услуг в потребительских расходах («Научные труды ВЭО», №224, 2020). В экономической теории считается, что если доля услуг в современном обществе растёт (за счёт сокращения расходов на питание, обязательных платежей, сбережений и т.п.), то это говорит…54 - Экономика

Русранд Сергей Григорьевич Шелин

Русранд Сергей Григорьевич ШелинРоссия беднеет особым путем

Удар экономического спада пришелся не на всех наших граждан, а только на половину. Она и взяла на себя все убытки. Социальное расслоение становится все более заметным. Не каждый поверит, что российский ВВП упал в прошлом году всего на 3,1%. Но зачем слушать скептиков? Давайте считать, что так оно и было. Доверимся госстатистике и углубимся в прочие подробности, которые она сообщает. Увидите, к каким неожиданным выводам это нас приведет. Начнем с простого. За тот же 2020-й реальные…21 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Во Владивостоке обанкротился завод, выпускающий компоненты для ракетных комплексов

Во Владивостоке во второй раз обанкротилось крупнейшее предприятие оборонно-промышленного комплекса — «Радиоприбор» (с 2016 года — производственный комплекс АО «Дубненский машиностроительный завод им. Н.П. Федорова»). Имущество распродают с молотка, сотрудников увольняют. Сейчас на заводе работает 406 человек. 179 из них на время вынужденного простоя предприятия с 8 по 28 февраля отправлены на 2/3 оклада. Что…81 - Экономика

Игорь Николаев

Игорь НиколаевО последствиях разрыва отношений с ЕС: экономика

Министр иностранных дел Сергей Лавров заявил о возможности разрыва отношений с Европейским Союзом. Когда я это услышал и убедился, что смысл сказанного был именно в этом, что бы там потом не говорили о вырванности из контекста и пр., то сразу вспомнил, как еще совсем недавно, лет 10 тому назад, Россия активно продвигала идею безвизового режима со странами ЕС. И это тогда не казалось какой-то запредельной фантазией. Да, как же далеко мы уже ушли……16 - Экономика

Тамара Карамазова

Тамара КарамазоваНалоговикам разрешили контролировать расходы граждан

Тихо и незаметно в России произошла налоговая революция. Теперь ФНС получила реальные инструменты для контроля не только над официальными доходами, но и над расходами граждан. В том, когда реально будут побеждены серые зарплаты, разбирался «Октагон». До сих пор контроль над расходами россиян носил ситуативный характер. Только отдельные инспекции в регионах иногда предъявляли претензии к тем,…17.02.2021 5:46 68 - Экономика

Дмитрий Андреевич Прокофьев Русранд

Дмитрий Андреевич Прокофьев РусрандПодачка навылет. Три причины, в силу которых вы не получите денег от правительства

История с пятьюстами миллиардами рублей, которые якобы могли быть выделены на помощь населению, выглядит как минимум странно. Сначала Reuters сообщает о готовящейся раздаче людям денег в сумме едва ли ни 0,5% ВВП (так, мол, сообщают источники в правительстве), а потом главный пресс-секретарь отвечает, что нет, ничего подобного, никаких планов экстремальной финансовой помощи не обсуждается, зато «продолжение целенаправленной работы по точечной помощи тем слоям населения, которые наиболее нуждаются в этой поддержке,…35 - Экономика

kajaleksei

kajalekseiПро импортозамещение

Обратил внимание, что не только штатные пропагандоны, но и многие честные патриоты оказались одурманены нашими «успехами» в области импортозамещения. А некоторые даже искренне уверены, что санкции пошли нам на пользу, заставили разорвать международные технологические цепочки и перенести производство полностью или в основном в родные пенаты… Так вот, они трагически заблуждаются. Никакого практического импортозамещения не происходит….52 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"Экономика: паразитизм вместо эффективности

Фото: соцсети Банковская система России устроена таким образом, что происходит обогащение групп, стоящих у финансового распределения и, соответственно, разорение большинства населения. Вместо трудовой модели государства мы имеем ростовщическую модель. В ростовщической модели государства финансы не выполняют задачу развития общества в целом, а имеют цель получения прибыли. Деньги делают деньги. Тогда как при трудовой модели финансового оборота, деньги как результат труда…15.02.2021 1:45 111 - Экономика

Лада Шамардина

Лада ШамардинаЦена на нефть превысила $62 — это рекорд с января 2020 года

Фото отсюда Цена на нефть марки Brent превысила $62 за баррель впервые с января 2020 года. Годовой максимум взят на позитивных новостях о вакцинации и падении запасов в США. Стоимость апрельского фьючерса на Brent к 13.33 по мск составила $62,25 за баррель. До этого выше $62 нефть в последний раз поднималась больше года назад — в январе 2020 года. К 21.20 мск цена на Brent была еще выше — $62,60. Растут и мартовские фьючерсы на американскую WTI — к 21.20 ее цена составила $59,51 за баррель. Нефть…21 - ЭкономикаРедакция "Народного Журналиста"

Рекордный показатель безденежья

Россияне должны государству 66,6 млрд рублей за электричество. За трудный прошлый год долг увеличился на 12 млрд рублей, несмотря на различные антикризисные послабления.Это стало рекордным показателем с 2012 года. Рост долга в сравнении с предыдущими годами получился взрывным. Для сравнения, в 2019 год обязательства населения по оплате электроэнергии увеличились на 3,2 млрд рублей и к…13.02.2021 0:42 49 - Экономика

Редакция "Народного Журналиста"

Редакция "Народного Журналиста"На рынке минтая наблюдается рекордное падение цен

На рынке минтая наблюдается рекордное падение цен. Рыба подешевела и на Дальнем Востоке, и в центральной части страны. Причина — введение Китаем ограничений на ввоз, закрытие портов в рамках борьбы с распространением COVID-19. Китайцы — главные покупатели российской рыбы, на них приходится 70% российского рыбного экспорта. В начале февраля минтай в ДВФО стоил 65 руб….41 - Экономика

Анна Фёдорова

Анна ФёдороваИП: уничтожить нельзя оставить

ФНС упрощает процедуру регистрации индивидуальных предпринимателей (ИП) в противовес мнению главного представителя бизнес-сообщества, который публично высказался о возможной ликвидации ИП. Из-за заявления Бориса Титова предпринимателей охватили панические настроения. При реализации худшего варианта Россию ждёт рост безработицы и цен, снижение конкуренции и монополизация рынков, считают эксперты. Борис Титов в интервью ТАСС отметил нелогичность существования ИП по сравнению с…53 - Экономика

Пестов Илья Сергеевич

Пестов Илья СергеевичНа фондовом рынке США сформировался пузырь небывалых размеров

Оценки напрочь оторвались от фундаментального анализа, мультипликаторы находятся на исторических максимумах, скорость эмиссии ценных бумаг зашкаливает — и всё это сопровождается безумно спекулятивным поведением инвесторов. Большой кризис неизбежен. Начать своё повествование я хочу с, казалось бы, очевидного, но сегодня далеко не все осознают, для чего появились акции. Итак, акция — это доля в компании. Зачем…44 - Экономика

Русранд Степан Степанович Сулакшин

Русранд Степан Степанович СулакшинСтрашные буквы Ж-К-Х.

ВОПРОС СУЛАКШИНУ: О системе ЖКХ страны. После приватизации этой области хозяйства обязанности по поддержанию такой важной системы жизнеобеспечения возложены, в общем, на частный сектор. Мы видим наш климат, масштабы и сложность задач обеспечения населения услугами ЖКХ, с одной стороны, и склонность к максимизации прибыли частника иногда любой ценой, с другой стороны. Насколько оправдана передача этой сферы в руки частного бизнеса, не вполне прозрачного, дорогого по цене за услуги для населения, если учесть,…89 - Экономика

Владислав Гринкевич

Владислав ГринкевичСможет ли новый президент Америки повернуть вспять сланцевую революцию

©MLADEN ANTONOV / AFP/ East News В первые же дни своего президентства Джо Байден подписал три десятка указов, направленных, главным образом, на борьбу с наследием Дональда Трампа. Особое внимание новый хозяин Белого дома уделил энергетической политике своего предшественника – американская «нефтянка» в один момент из любимой дочки превратилась в нелюбимую падчерицу. Эксперты заговорили о том,…34 - Экономика

Александр Лежава

Александр ЛежаваНемного о ВВП

Фото отсюда Если посмотреть на изменение величины валового внутреннего продукта (ВВП) современной России, то все выглядит вроде бы не просто достаточно хорошо, но прямо замечательно. Из года в год ВВП в рублевом выражении неуклонно растет. Причем происходит это довольно значительными темпами. Есть всего лишь одна мелкая проблема. Точнее это даже не столько проблема, сколько переменная…30 - Экономика

Игорь Лесовских Михаил Белый

Игорь Лесовских Михаил БелыйТорговля пошла с молотка

Владельцы торговых центров выставляют их на продажу, на сервисах объявлений можно найти сотни сообщений. Эксперты и участники рынка признают, что это уже устойчивый тренд. По заявлению Российского совета торговых центров (РСТЦ), по итогам прошлого года ТЦ недосчитаются 250 млрд рублей выручки. Несмотря на снятие многих коронавирусных ограничений, о восстановлении покупательского трафика говорить пока рано –…40 - Экономика

Анастасия Целых

Анастасия ЦелыхБерег для изгоев. Почему «крымский офшор» не решит проблему инвестиций в полуостров

Объясняют эксперты Правительство хочет превратить Крым в офшор, чтобы защитить инвесторов от санкций. Однако эксперты предупреждают, что компании, участвующие в проектах на полуострове, всё равно рискуют стать изгоями на мировом рынке. В чём причина — в разборе «Секрета». Что произошло Минэкономразвития РФ разработало законопроект, по которому в Крыму и Севастополе появятся свои «офшоры» — особые административные районы,…27 - Экономика

Михаил Кунцев

Михаил Кунцев«Недоедим, да вывезем!» — новое издание…

Фото отсюда Зерновой союз просит не ужесточать ограничения на экспорт зерна из России. По словам президента союза Аркадия Злочевского, запланированное введение плавающей пошлины на вывоз зерна из России приведет к убыткам сельхозпроизводителей. Российский зерновой союз обратился к президенту РФ Владимиру Путину с просьбой не ужесточать меры по ограничению экспорта зерна из России. Об этом в…38 - ЭкономикаРедакция "Народного Журналиста"

Выход из моратория на оплату ЖКУ может оказаться ещё болезненнее, чем предполагалось

Выход из моратория на оплату ЖКУ может оказаться ещё болезненнее, чем предполагалось, особенно, для бизнеса. В 2020 году электроэнергия подорожала до пятилетних пиков, несмотря на сильнейшее за десять лет падение спроса, а в текущем оптовые энергоцены подскочат еще сильнее: в европейской части страны и на Урале на 3,8%, в Сибири — на 13,4%. По итогам…35 - Экономика

Русранд Сергей Григорьевич Шелин

Русранд Сергей Григорьевич ШелинХозяйственный расцвет-2021, который может провалиться

Рапорты об экономическом ренессансе идут не только из Москвы, но и со всех концов мира. Неясно одно: как избавиться от привычек прошлого года. Меры, предпринятые для смягчения последствий пандемии, способны вызвать новый кризис. Наша госстатистика полна оптимизма. Успехам декабрьского и январского восстановления дивятся даже профильные министры-экономисты, чья профессиональная задача эти успехи пропагандировать. Даже прошлогодний спад ВВП оказался, если верить новейшим отчетам, заметно скромнее, чем…30

Лента новостей

- Мужчина в московском метро лег на платформу и закричал, что у него граната. С ним ведут переговоры

- Главнокомандующий ВСУ анонсировал штурм Донецка и Луганска

- Утечка воздуха на МКС может быть сразу в шести местах

- «Яндекс» получил предупреждение за продвижение своих сервисов в поиске

- Новости экономики. 24.02.2021

- Разные новости 24.02.2021

- США перебросили к российским северным границам стратегические ракетоносцы

- Украина подала жалобу в ЕСПЧ против России из-за «убийств противников»

- Twitter объявил о блокировке 100 связанных с РФ аккаунтов

- Разные новости 23.02.2021